Cơ hội nào ở SIP, NTP và PVD?

Các công ty chứng khoán (CTCK) khuyến nghị mua SIP do doanh nghiệp đẩy nhanh giải phóng mặt bằng KCN, duy trì biên lợi nhuận cao; tăng tỷ trọng NTP do cơ hội tăng trưởng từ giá hạt nhựa thấp; mua PVD do tiềm năng tăng trưởng đến từ đầu tư giàn khoan mới.

Mua SIP với giá mục tiêu 89,500 đồng/cp

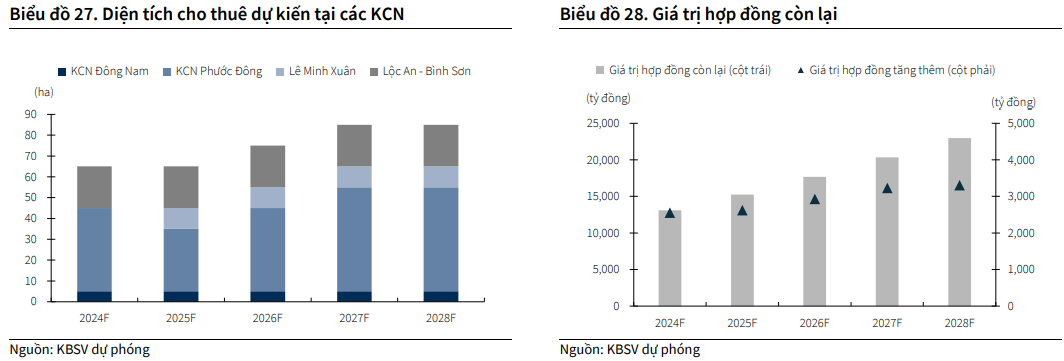

CTCK KB Việt Nam (KBSV) cho biết khu công nghiệp (KCN) Phước Đông (Tây Ninh) của CTCP Đầu tư Sài Gòn VRG (HOSE: SIP) có diện tích lên tới 2,189ha, trong đó diện tích đất thương phẩm là 1,728ha (chiếm hơn 1 nửa diện tích đất KCN được cấp phép tại Tây Ninh theo quy hoạch 2020). Tính đến quý 3/2024 diện tích đất KCN Phước Đông còn lại là 759 ha.

KCN Phước Đông nằm cách khá xa các cảng biển và cao tốc lớn, vì vậy hàng hóa cần phải được vận chuyển qua đường Quốc lộ 22, cảng sông Thanh Phước và cảng sông Sài Gòn. Tuy vậy, KCN Phước Đông sở hữu một số lợi thế như:

Mức giá cho thuê cạnh tranh. Nằm ở khu vực cấp 2 (tỉnh Tây Ninh) nên có mức giá cho thuê khoảng 70 - 90 USD/m2/chu kỳ thuê, thấp hơn 3 - 4 lần so với giá thuê trung bình tại các khu vực 1;

SIP đã đẩy nhanh tiến độ giải phóng mặt bằng (GPMB) để tận dụng lợi thế chi phí đầu tư thấp. Đến quý 3/2024, KCN Phước Đông B đã hoàn thành 81% GPMB và dự kiến sẽ hoàn tất phần diện tích còn lại trong năm 2024. Nhờ đó, CTCK này cho rằng việc SIP đẩy nhanh tiến độ GPMB để tận dụng lợi thế chi phí thấp, đây là yếu tố quan trọng giúp SIP duy trì được mức giá cho thuê cạnh tranh trong các năm sau;

Thu hút các doanh nghiệp dệt may và cao su. Nguồn nước thô dồi dào từ Hồ Dầu Giếng (Tây Ninh) đã tạo điều kiện thuận lợi thu hút các ngành công nghiệp cần nhiều nước như nhuộm màu và dệt may;

Gia tăng sức cạnh tranh khi tuyến cao tốc Mộc Bài – TP.HCM hoàn thành (dự kiến năm 2027). KCN Phước Đông nằm cách cao tốc TP.HCM – Mộc Bài 10km. Khi tuyến đường này hoàn thành, sẽ giúp tăng cường năng lực vận chuyển quốc tế giữa TP.HCM và Campuchia, giảm tải cho Quốc lộ 22. Điều này giúp KCN Phước Đông kết nối hiệu quả hơn với các vùng kinh tế trọng điểm.

Nhờ những lợi thế trên, KBSV kỳ vọng KCN Phước Đông sẽ duy trì được tốc độ cho thuê mới ở mức 30-40 ha/năm trong giai đoạn 2024 – 2026 và đạt 40 – 50ha/năm sau khi cao tốc Mộc Bài – TPHCM hoàn thành vào năm 2027. Giá cho thuê năm 2024 là 85 USD/m2 /chu kỳ thuê, mức tăng giá ước tính 1%/năm cho các năm tiếp theo.

Bên cạnh KCN Phước Đông, SIP còn sở hữu 3 KCN đều nằm ở vị trí đắc địa và đã hoàn thành GPMB.

Với vị trí nằm sát sân bay Quốc tế Long Thành – Đồng Nai, KCN Lộc An – Bình Sơn thừa hưởng lợi thế về cơ sở hạ tầng với 4 trục đường cao tốc chính: Bến Lức - Long Thành; Biên Hòa - Vũng Tàu; Phan Thiết - Dầu Giây; Long Thành - Dầu Giây. Điều này giúp KCN Lộc An – Bình Sơn có lợi thế lớn trong việc vận chuyển, trao đổi thương mại trong và ngoài nước.

Diện tích còn lại cho thuê của KCN Lộc An – Bình Sơn là 116ha, giá cho thuê 230 USD/ m2 /chu kỳ thuê. KBSV kỳ vọng KCN Lộc An – Bình Sơn sẽ được lấp đầy vào năm 2030, diện tích đất cho thuê hàng năm sẽ duy trì từ 20ha/năm.

Mặt khác, tính tới quý 3/2024, KCN Đông Nam có tỷ lệ lấp đầy đạt 88%, diện tích còn lại đã GPMB là 25ha với giá cho thuê 260 USD/m2 /chu kỳ thuê. KCN Lê Minh Xuân 3 có tỷ lệ lấp đầy đạt 32%, diện tích còn lại cho thuê 105ha với giá cho thuê ở mức cao 290 USD/ m2 /chu kỳ thuê. CTCK này kỳ vọng, KCN Lê Minh Xuân sẽ được lấp đầy trong giai đoạn 2030 – 2035 với diện tích đất cho thuê hàng năm sẽ duy trì từ 10 ha/năm.

Sự gia tăng mạnh mẽ của dòng vốn FDI vào Việt Nam trong những năm gần đây, kết hợp với nguồn cung hạn hẹp đã đẩy giá thuê đất KCN tăng nhanh, đặc biệt ở các khu vực 1. KBSV dự báo xu hướng này sẽ tiếp tục trong giai đoạn 2024 - 2026, với mức tăng trưởng ước tính từ 3-5%/năm, sau đó tăng chậm lại với tốc độ từ 1-2% tại các tỉnh trọng điểm như TPHCM và Long Thành – Đồng Nai.

Với định hướng của Ban lãnh đạo, KCN Đông Nam và Lê Minh Xuân 3 và Lộc An – Bình Sơn sẽ là 3 KCN được SIP ưu tiên xây dựng nhà xưởng sản xuất (NXSX) trong giai đoạn 2024 – 2028, do tỷ lệ lấp đầy NXSX ở cả 3 KCN này đang ở mức cao (90 – 95%) và nhu cầu thuê NXSX xây sẵn tiếp tục tăng trưởng mạnh mẽ, nhờ vào: (1) Quỹ đất KCN hạn chế, giá cho thuê cao, điều này đã thúc đẩy sự phát triển của mô hình nhà kho/nhà xưởng ở các khu vực cấp 1; (2) Tiết kiệm chi phí đầu tư ban đầu, do các khách hàng chỉ cần trả tiền thuê theo chu kỳ ngắn hạn (theo tháng hoặc theo quý).

Ở diễn biến khác, SIP là một trong số ít các doanh nghiệp phát triển KCN được cấp phép xây TBA để kinh doanh điện, mảng kinh doanh điện có biên gộp khá tốt (khoảng 6%). Bên cạnh đó, nhu cầu bổ sung vốn cho các TBA có sẵn là thấp, vì vậy mảng kinh doanh điện mang lại cho SIP dòng tiền ổn định hàng năm.

KBSV kỳ vọng sản lượng cấp điện sẽ gia tăng với diện tích đất cho thuê thêm tương ứng, trong đó sản lượng điện cung cấp tại KCN Phước Đông sẽ vẫn đóng góp chính cho tổng sản lượng cấp điện của công ty. Năm 2024, SIP tiếp tục đầu tư thêm TBA 110KV Phước Đông – Bời Lời 5 để phục vụ cấp phát điện. Do đó, CTCK này dự phóng sản lượng điện sẽ tăng 15% so với năm trước trong 2024, sau đó tăng trưởng với tốc độ CAGR đạt 11% trong giai đoạn giai đoạn 2025 – 2028, tương đương với mức tăng trưởng trong giai đoạn 2019 – 2023.

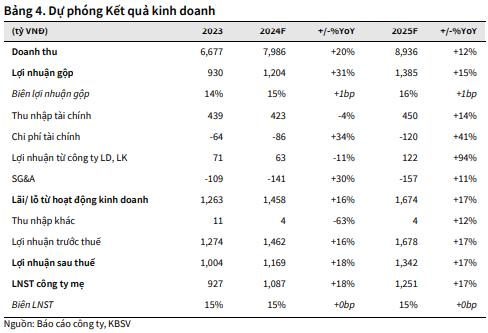

Đối với năm 2024, KBSV ước tính doanh thu và lãi ròng của SIP năm 2024 đạt lần lượt 7,986 tỷ đồng (tăng 20% so với năm 2023) và 1,087 tỷ đồng (tăng 18%) dựa trên các giả định: doanh thu mảng cho thuê đất KCN đạt 388 tỷ đồng (tăng 4%) với diện tích đất cho thuê đạt 65ha (đạt 138% kế hoạch của doanh nghiệp), do KCN Lộc An – Bình Sơn có doanh số cho thuê cao hơn kế hoạch dự kiến. Giá cho thuê đất KCN Phước Đông là 85USD/m2 /chu kỳ thuê, KCN Lê Minh Xuân 3 là 290USD/m2 /chu kỳ thuê, KCN Đông Nam là 260USD/m2 /chu kỳ thuê, KCN Lộc An – Bình Sơn là 230USD/m2 /chu kỳ thuê; bên cạnh đó doanh thu mảng kinh doanh điện, nước đạt 6,506 tỷ VND (tăng 21%), với sản lượng điện đạt 3,441 triệu Kwh (tăng 15%).

Còn đối với năm 2025, KBSV ước tính doanh thu và lãi ròng của SIP năm 2025 đạt lần lượt 8,936 tỷ đồng (tăng 12%) và 1,251 tỷ đồng (tăng 17%).

Với những dự phóng trên, KBSV khuyến nghị mua SIP với giá mục tiêu 89,500 đồng/cp.

Xem thêm tại đây

Tăng tỷ trọng NTP với giá mục tiêu 69,600 đồng/cp

CTCK Mirae Asset cho biết giá hạt nhựa duy trì ở mức thấp. Cụ thể, giá hạt nhựa PVC (chiếm 70% chi phí nguyên vật liệu) giảm hơn 9% so với cùng kỳ và ở vùng thấp nhất trong 8 năm do nguồn cung tăng mạnh trong khi nhu cầu tiêu thụ vẫn ở mức thấp do tình hình bất động sản Trung Quốc chưa có dấu hiệu khởi sắc, kèm sự giảm giá của dầu thô (chiếm 70% chi phí sản xuất hạt nhựa). Trong ngắn hạn, giá PVC vẫn sẽ tiếp tục duy trì ở mức thấp do mâu thuẫn giữa cung cầu vẫn còn tiếp diễn khi tình hình bất động sản Trung Quốc hồi phục chậm, qua đó sẽ giúp biên lợi nhuận của CTCP Nhựa Thiếu niên Tiền Phong (HNX: NTP) cải thiện.

Mảng bất động sản dân dụng miền Bắc (thị phần chính của NTP) đang hồi phục khả quan. Cụ thể theo CBRE, trong 9 tháng/2024 tổng nguồn cung chung cư mới để bán tại Hà Nội đã đạt hơn 19,000 căn, vượt qua toàn bộ nguồn cung của năm 2023 và đánh dấu nguồn cung mới lớn nhất trong 5 năm. Năm 2025, sự phục hồi chung của nền kinh tế được kỳ vọng sẽ tạo ra động lực giúp thị trường bất động sản trở nên sôi động hơn. Ngoài ra, các dự án đầu tư công dự báo sẽ được thúc đẩy giải ngân mạnh hơn trong năm 2025. Qua đó, kỳ vọng sản lượng tiêu thụ ống nhựa sẽ cải thiện khi thị trường bất động sản khởi sắc.

NTP luôn duy trì chính sách chi trả cổ tức bằng tiền ổn định qua nhiều năm với tỷ suất cổ tức trung bình 7%/năm trong giai đoạn 2019-2023. Với triển vọng kinh doanh khả quan, Mirae Asset kỳ vọng NTP sẽ tiếp tục duy trì chính sách trả cổ tức bằng tiền mặt hấp dẫn trong thời gian tới.

Năm 2024, Mirae Asset dự phóng doanh thu của NTP đạt 5,438 tỷ đồng (tăng 5% so với năm trước) và lãi ròng đạt 725 tỷ đồng (tăng 30%). Năm 2025 doanh thu ước đạt 5,869 tỷ đồng (tăng 8%), lãi ròng đạt 772 tỷ đồng (tăng 7%) do sản lượng tiêu thụ ước đạt 101,539 tấn (tăng 3%) trong năm 2024, và đạt 107,226 tấn (tăng 6%) trong năm 2025; biên lợi nhuận gộp đạt 30.7% năm 2024 và 30.2% năm 2025 với kỳ vọng giá hạt nhựa đầu vào ở mức thấp.

Mirae Asset ước tính EPS dự kiến cho năm 2025 đạt 5,420 đồng/cp, tương ứng với mức P/E forward ở mức 11.1 lần. CTCK này đánh giá tích cực cho NTP nhờ: giá nguyên vật liệu đầu vào ở mức thấp; triển vọng từ việc bất động sản hồi phục; SCIC công bố danh sách thoái vốn đợt 2 năm 2024, theo đó dự kiến thoái 37.1% vốn tại NTP.

Vơi những yếu tố tich cực trên, Mirae Asset khuyến nghị tăng tỷ trọng NTP với giá mục tiêu 69,600 đồng/cp.

Xem thêm tại đây

Mua PVD với giá mục tiêu 29,900 đồng/cp

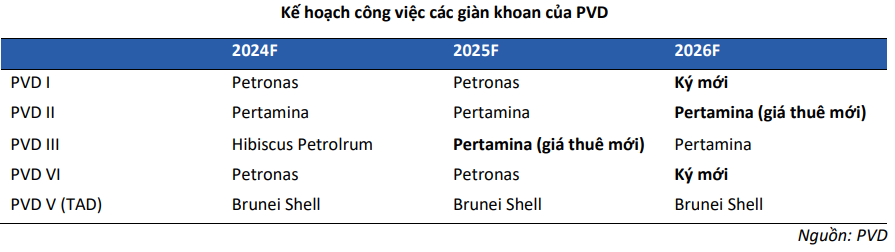

CTCK BSC thông tin trong quý 3/2024, giá thuê giàn JU 361 – 400 IC (giàn cao cấp) sụt giảm mạnh từ 148,000 USD/ngày xuống 88,000/ngày USD, tương đương với mức giảm 41%. Điều này đến từ tác động của giàn COSLSeeker được PTTEP Thái Lan thuê với giá thấp hơn thị trường. Theo BSC tìm hiểu, giàn COSLSeeker là một trong những giàn bị ảnh hưởng do Aramco hủy kế hoạch mở rộng mở (do đó hủy kế hoạch thuê thêm giàn) từ đầu năm 2024. Việc này khiến một số giàn đến thị trường Đông Nam Á – nơi có nhu cầu thuê đang khá tích cực để tìm kiểm hợp đồng.

Trong ngắn hạn, giá thuê giàn của PVD không bị ảnh hưởng do đã chốt hợp đồng với các khách hàng từ trước. Ngoài ra, giá thuê trung bình của PVD hiện quanh mức 97,000 USD/ngày, thấp hơn giá thị trường cho loại giàn JU 301-306 IU. Đại diện PVD chia sẻ Công ty vẫn kỳ vọng có thể ký được giá quanh mức 100,000–110,000 USD/ngày trong năm 2025.

Trong bối cảnh giá thuê giàn cao cấp sụt giảm, BSC điều chỉnh giảm giá cho thuê trung bình giàn khoan 2025F của PVD từ 106,000 USD/ngày xuống 101,000 USD/ngày.

Ngoài ra, 19/11/2024, PVD ký kết với Pertamina gia hạn hợp đồng giàn khoan PVD II thêm 3 năm (12/2025 – 12/2026) với giá thuê mới sẽ tăng dần tăng 2026 – 2028.

Ban lãnh đạo cũng chia sẻ một số giàn khoan đã có hợp đồng dài hạn sau năm 2026 tuy nhiên chưa chốt giá cho thuê giàn. Công ty cũng cho biết có kế hoạch sắp xếp 1 – 2 giàn cho dự án trong nước để giảm thiểu rủi ro.

Đối với năm 2024, BSC dự phóng doanh thu thuần của PVD đạt 8,659 tỷ đồng (tăng 49% so với năm trước) và lợi nhuận sau thuế đạt 651 tỷ đồng (tăng 21%), EPS dự phóng 1,049 đồng/cp.

Còn với năm 2025, PVD có thể ghi nhận doanh thu thuần đạt 9,862 tỷ đồng (tăng 14%) và lợi nhuận sau thuế đạt 821 tỷ đồng (tăng 26%), EPS dự phóng 1,322 đồng/cp.

Với dự phóng trên, BSC khuyến nghị mua PVD với giá mục tiêu 29,900 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI

|