|

Động lực tăng trưởng nào cho VIC, PHR và GEG?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan VIC với kỳ vọng mảng bất động sản tích cực, doanh số xe điện tăng mạnh; khả quan PHR nhờ định giá với tỷ suất cổ tức hấp dẫn; mua GEG với triển vọng năm 2024 sẽ khả quan hơn.

Cổ phiếu VIC khả quan với giá mục tiêu 49,500 đồng/cp

CTCK Vietcap (VCSC) điều chỉnh khuyến nghị từ mua xuống khả quan cho cổ phiếu VIC của Tập đoàn VINGROUP - CTCP (HOSE: VIC) với giá mục tiêu 49,500 đồng/cp.

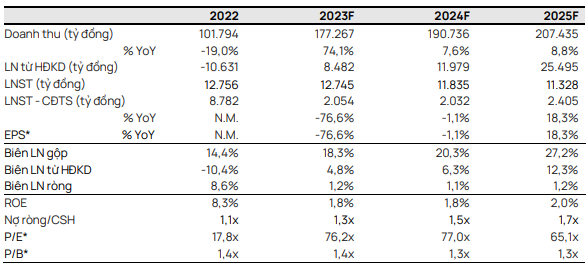

Năm 2023, VCSC dự báo lãi trước thuế của VIC ở mức 12,700 tỷ đồng, đi ngang so với cùng kỳ, chủ yếu nhờ doanh thu bán bất động sản (BĐS) tăng mạnh và mảng cho thuê bán lẻ ổn định cũng như thu nhập khác từ khoản tài trợ của Chủ tịch cho VinFast. Lãi ròng ước đạt 2,100 tỷ đồng.

|

Dự phóng kết quả kinh doanh năm 2023-2025 của VIC

Nguồn: VCSC

|

Trong năm 2024, dự báo lợi nhuận thuần của hầu hết mảng kinh doanh chính tiếp tục được cải thiện và khoản tài trợ của Chủ tịch cho VinFast sẽ hỗ trợ lãi trước thuế năm 2024 đạt 11,800 tỷ đồng, giảm 7% so với dự báo năm 2023.

VCSC kỳ vọng niềm tin của người mua nhà và chi tiêu của người tiêu dùng sẽ được cải thiện vào năm 2024 để hỗ trợ các mảng BĐS của VIC bao gồm VHM, VRE và Vinpearl.

Bên cạnh đó, VIC đã tập trung mở rộng phát triển sang lĩnh vực sản xuất xe điện VinFast (Nasdaq: VFS). Nhóm phân tích dự phóng chi phí đầu tư (CapEx) cho VinFast trong giai đoạn 2024-2025 là 20,900 tỷ đồng/năm, được sử dụng để tài trợ cho việc mở rộng của VinFast sang thị trường quốc tế.

Cụ thể, nhà máy sản xuất tại Mỹ (Giai đoạn 1), 2 nhà máy CKD ở Indonesia và Ấn Độ, nhà máy sản xuất pin VinES-Gotion, các cửa hàng trưng bày, hoạt động nghiên cứu & phát triển và sản xuất các dòng xe mới. VCSC duy trì dự báo lượng xe điện được bàn giao trong năm 2023-2024 là 30,000-45,000 chiếc.

Ngoài ra, nhóm phân tích cũng dự báo mức tăng nợ vay ròng trung bình của VIC (không gồm VHM và VRE) ở mức 35,300 tỷ đồng/năm.

VCSC nhận thấy các yếu tố rủi ro có thể ảnh hưởng đến dự phóng của VIC như tiến độ mở bán các dự BĐS mới chậm hơn dự kiến; doanh số ô tô thấp hơn dự kiến và thách thức trong việc huy động vốn để tài trợ các nghĩa vụ nợ.

Xem thêm tại đây

Cổ phiếu PHR khả quan với giá mục tiêu 53,700 đồng/cp

CTCK VNDIRECT (VND) duy trì khuyến nghị khả quan cho cổ phiếu PHR của CTCP Cao su Phước Hòa (HOSE: PHR) với giá mục tiêu 53,700 đồng/cp (tiềm năng tăng giá 14.1%).

Theo đó, PHR hiện giao dịch với P/E trượt 12T là 7.1x và P/B hiện tại là 1.8x, VND cho rằng đây là mức định giá hấp dẫn tới từ việc giá trị sổ sách của PHR không phản ánh hoàn toàn giá trị quỹ đất cao su hiện tại, sẽ được định giá lại khi chuyển đổi thành các dự án Khu Công nghiệp (KCN).

Ngoài ra, PHR hiện đang chi trả tỷ suất cổ tức 6.4% với cổ tức tiền mặt là 3,000 đồng/cp, đây là một lựa chọn hấp dẫn cho các nhà đầu tư ưa thích cổ tức.

Giá cao su toàn cầu tiếp tục diễn biến kém khả quan trong 6 tháng đầu năm 2023 sau xu hướng giảm trong nửa cuối năm 2022. Tuy nhiên, VND nhận thấy một vài tín hiệu tích cực có thể thúc đẩy giá cao su từ quý 4/2023.

Với vị thế là một trong những nhà sản xuất cao su hàng đầu Việt Nam, VND tin rằng PHR sẽ được hưởng lợi nhiều nhất qua đó cải thiện sản lượng và giá bán cao su. Do đó, nhóm phân tích kỳ vọng doanh thu cao su năm 2024-2025 của PHR sẽ tăng lần lượt 17.9% và 12.2% so với cùng kỳ.

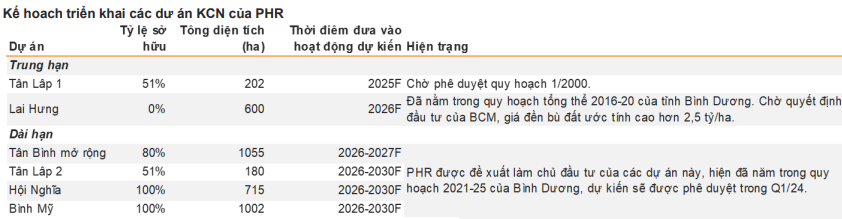

Mặt khác, PHR hiện đang quản lý đầu tư vào 3 dự án BĐS KCN là Tân Bình, VSIP 3 và Nam Tân Uyên mở rộng. Trong khi dự án Tân Bình 1 đã được lấp đầy hoàn toàn và Nam Tân Uyên mở rộng mới chỉ có thể cho thuê từ năm 2024 thì VSIP 3 sẽ đóng góp chính cho doanh thu BĐS KCN năm 2023-2024, tới từ 20% cổ phần của PHR tại dự án này.

Trong năm 2024, VND cho rằng sẽ không có dự án BĐS KCN mới nào được đưa vào hoạt động do lùi thời gian triển khai KCN Tân Lập thêm 1 năm (đến năm 2025). Nhóm phân tích kỳ vọng PHR có thể hoàn tất thủ tục pháp lý cho KCN Tân Lập 1 và bắt đầu hoạt động cho thuê từ năm 2025. Đây sẽ là động lực tăng trưởng cho mảng BĐS KCN trong 2025-2028 với biên lãi gộp kỳ vọng đạt khoảng 70%, giúp cho PHR gia tăng biên lãi gộp.

Nguồn: VNDirect

|

VND cũng nhận thấy tiềm năng lớn ghi nhận khoản thu nhập 1 lần khoảng 1,500 tỷ đồng. Dự án KCN Lai Hưng (dự án chuyển đổi đất cao su) đã nằm trong quy hoạch tổng thể 2016-2020 của tỉnh Bình Dương và sẽ được triển khai một khi chủ đầu tư phát triển, nếu Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex IDC, HOSE: BCM) quyết định bắt đầu đầu tư.

Xem thêm tại đây

Mua cổ phiếu GEG với giá mục tiêu 18,900 đồng/cp

CTCK Phú Hưng duy trì khuyến nghị mua cổ phiếu GEG của CTCP Điện Gia Lai (HOSE: GEG) với giá mục tiêu 18,900 đồng/cp (tiềm năng tăng giá 42%), mặc dù kết quả của GEG năm 2023 có thể không đạt được mức dự báo như triển vọng của doanh nghiệp này cho năm 2024 sẽ khả quan hơn.

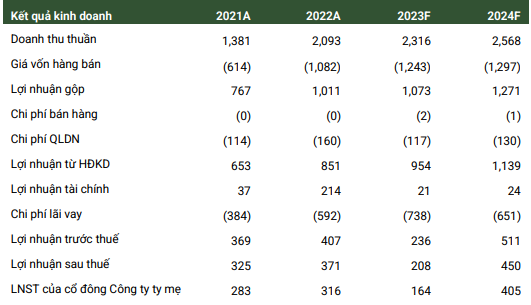

Theo đó, PHS kỳ vọng tình hình có thể cải thiện đáng kể trong năm 2024 nhờ các chính sách hỗ trợ của NHNN. Trên thực tế, lãi suất đang có xu hướng giảm vào cuối năm 2023, cùng với sản lượng và doanh thu cao hơn (nhờ Tân Phú Đông 1), lãi sau thuế của GEG có thể đạt 450 tỷ đồng trong năm 2024, tăng hơn 116% so với dự báo năm 2023.

|

Dự phóng kết quả kinh doanh năm 2023-2024 của GEG

(Đvt: Tỷ đồng)

Nguồn: PHS

|

Điểm qua kết quả kinh doanh 9 tháng đầu năm 2023, GEG ghi nhận doanh thu thuần không đổi ở mức 1,595 tỷ đồng, tuy nhiên lãi sau thuế giảm mạnh 68% so với cùng kỳ, còn 111 tỷ đồng.

Điều này là do Công ty phải chịu chi phí lãi vay lớn trong kỳ, dưới ảnh hưởng của áp lực lạm phát toàn cầu và sự gia tăng các khoản vay để tài trợ cho dự án mới, bao gồm cả nhà máy điện gió Tân Phú Đông 1, đã đi vào hoạt động từ quý 2/2023.

Trong danh mục điện gió của GEG, nhà máy điện gió Tân Phú Đông 1 đang là lớn nhất với công suất 100MW, giúp nâng tổng sản lượng của Công ty lên 869 triệu kWh trong 9 tháng đầu năm 2023, tăng 13% so với cùng kỳ. Tuy nhiên, việc vận hành ở mức giá tạm thời đã khiến giá bán điện gió trung bình giảm mạnh 14% so với cùng kỳ. Đà giảm này dự kiến sẽ tiếp tục kéo dài đến cuối năm 2023.

Ngoài ra, giá thủy điện cũng giảm khoảng 10% trong kỳ trong khi giá điện mặt trời không thay đổi. Những chuyển động này nhìn chung khiến doanh thu thuần đi ngang mặc dù sản lượng đã tăng đáng kể.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|