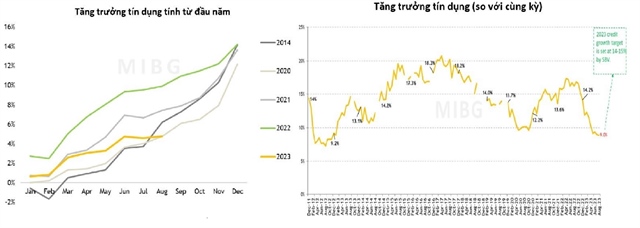

Tăng trưởng tín dụng khó đạt mục tiêu Tốc độ tăng trưởng tín dụng chậm lại đáng kể trong những tháng đầu năm, được cho là khó đạt mục tiêu 14-15% đặt ra. Trong bối cảnh lo ngại về nợ xấu, hai trụ cột xuất khẩu và bất động sản được kỳ vọng sẽ thúc đẩy dòng tiền vay tăng tốc khả quan hơn trong những tháng còn lại của năm.

Ngân hàng không muốn cho vay “khách xấu”, còn “khách tốt” thì lại không muốn vay hoặc muốn trả nợ sớm nhất có thể. Ảnh minh họa: L.V. |

Ngại vay ngân hàng

Nhiều người vay mua nhà đang muốn tất toán khoản vay ngân hàng của mình trong bối cảnh mặt bằng lãi suất ở mức cao còn thu nhập thì lại giảm khá nhiều. Như trường hợp chị Vy (ngụ quận Tân Bình) chấp nhận bị phạt khoản trả lãi trước hạn để tất toán khoản vay 1 tỉ đồng vào đầu năm ngoái. Lãi suất khoản tiền tiết kiệm giảm mạnh trong khi lãi suất vay ưu đãi sẽ kết thúc vào cuối năm nay, buộc chị phải ngồi tính toán lại dòng tiền trả nợ và thu nhập.

Trước đó, lãnh đạo một nhà băng tư nhân có thị phần cho vay mua nhà lớn, cũng cho biết rằng xu hướng hiện nay là nhiều người vay trả nợ một phần hoặc trả nợ toàn bộ vì lo ngại tình hình kinh tế đi xuống trong khi khoản tiền trả lãi suất cao.

Nhu cầu vay vốn ngân hàng giảm không chỉ đến từ cá nhân mà còn đến từ doanh nghiệp. Theo TS. Nguyễn Hữu Huân, Trưởng bộ môn Tài chính, Trường Đại học Kinh tế TPHCM, hiện nay lãi suất có xu hướng giảm nhưng ngân hàng không cho vay được vì doanh nghiệp gần như kiệt quệ sau hai năm đại dịch và một năm khủng hoảng.

“Hoạt động kích cầu tại thế giới và Việt Nam lại khá yếu nên dẫn đến việc không có nhu cầu vay. Doanh nghiệp nào có nhu cầu thì lại không đủ điều kiện vay vì cần có tài sản đảm bảo hoặc chứng minh dòng tiền. Ngoài ra, vay chủ yếu để bù đắp thanh khoản chứ không phải vay để sản xuất kinh doanh”, ông Huân nhận xét.

Theo số liệu của Ngân hàng Nhà nước, tính đến cuối tháng 7 vừa qua, tín dụng toàn nền kinh tế chỉ tăng khoảng 4,3%, giảm nhẹ từ mốc 4,7% trong tháng trước đó. Theo đánh giá của Công ty chứng khoán SSI, sau khi có sự hồi phục trong tháng 6, tín dụng đã ghi nhận tăng trưởng âm so với tháng trước và thấp hơn đáng kể so với cùng thời điểm năm 2022 (mức 9,54%). Còn theo báo cáo của Công ty chứng khoán Maybank IB (MSVN), tính đến cuối tháng 8 vẫn còn rất chậm (4,8%) tính từ đầu năm và dưới 9% so với cùng kỳ, thấp hơn cả thời điểm dịch Covid-19.

Theo TS. Huân, hai trụ cột đóng góp tín dụng lớn là xuất khẩu thì chậm lại còn bất động sản vẫn đóng băng chưa có dấu hiệu hồi phục. Đây là lý do khiến tín dụng tăng chậm lại đáng kể trong thời gian qua.

Trước đó, lãnh đạo NHNN chia sẻ góc nhìn về việc tăng trưởng tín dụng bất động sản chậm lại đã ảnh hưởng đáng kể đến tăng trưởng chung. Chiếm 20% trong rổ tín dụng chung, hiện dư nợ nhóm vay tiêu dùng lĩnh vực bất động sản (chiếm 65% tổng dư nợ bất động sản) lại giảm 1,12%, cũng là năm đầu tiên xuất hiện xu hướng giảm trong ba năm gần đây.

Đánh giá tương tự, theo Công ty chứng khoán MBS, thị trường bất động sản là khu vực thu hút nguồn vốn tín dụng lớn nhất, nhưng vẫn tiếp tục trầm lắng trong nửa đầu năm khi số lượng giao dịch giảm 40%, số lượng dự án hoàn thành xây dựng giảm 55% so với cùng kỳ năm ngoái. Cùng với câu chuyện tăng trưởng GDP thấp và tổng cầu thế giới suy yếu, mặt bằng lãi suất dù đã đi xuống nhưng vẫn còn khá cao nên chưa thể kích thích nhu cầu vay vốn mở rộng sản xuất kinh doanh.

Sự khó khăn cả nền kinh tế tiếp tục phản ánh rõ trong báo cáo kết quả kinh tế 8 tháng đầu năm vừa được công bố mới đây dù có điểm tích cực hơn nếu so với tháng 7. Theo Tổng cục thống kê, tính chung 8 tháng năm 2023, chỉ số sản xuất toàn ngành công nghiệp ước tính giảm 0,4% so với cùng kỳ năm trước. Số lao động đang làm việc trong các doanh nghiệp công nghiệp tại thời điểm 1-8-2023 giảm 2,9%. Ở khu vực xuất khẩu, tổng kim ngạch xuất, nhập khẩu hàng hóa giảm 13,1% so với cùng kỳ năm trước, trong đó xuất khẩu giảm 10%, nhập khẩu giảm 16,2%.

Nguồn: MSVN. |

Kỳ vọng sớm phục hồi

Hiện nay mặt bằng lãi suất vẫn đang tiếp tục giảm. Theo báo cáo chính sách tiền tệ của SSI, trong tuần qua, các ngân hàng thương mại đã đồng loạt điều chỉnh giảm lãi suất huy động, trong đó nhóm bốn ngân hàng nhà nước chi phối cổ phần đồng loạt giảm 30-50 điểm cơ bản ở kỳ hạn 6 tháng trở lên. Còn các ngân hàng thương mại khác thì giảm khoảng 10-30 điểm cơ bản. Lãi suất tiền gửi kỳ hạn 12 tháng niêm yết ở hai nhóm này khoảng 5,2% và 5,9%.

Còn quan sát của nhóm phân tích của MSVN cho thấy trong tuần qua, lãi suất cho vay giảm đáng kể hơn so với lãi suất tiền gửi trung bình. Cụ thể, lãi suất cho vay thế chấp giảm 200 điểm cơ bản, từ mức 10-11%/năm về còn khoảng 8,2-9%/năm (nhưng áp dụng cho năm đầu tiên, trong khi lãi suất thả nổi các năm tiếp theo vẫn ở mức khá cao, trên 11%/năm).

Đa số các chuyên gia phân tích đều đánh giá rằng lãi suất chính sách điều hành khó có thể giảm sâu hơn nữa, và gần như không ảnh hưởng nhiều đến tăng trưởng tín dụng vì còn liên quan đến khả năng hấp thụ vốn của nền kinh tế.

Mặt khác, thị trường gần đây cũng đối diện với những biến động ngắn hạn về vĩ mô, đặc biệt là trên thị trường ngoại hối khi tỷ giá được cho là cơn “gió ngược” mang tính ngắn hạn với chính sách tiền tệ. Dù vậy, mặt bằng lãi suất được cho là sẽ còn tiếp tục giảm từ nay đến cuối năm.

“Mặc dù việc giảm lãi suất chính sách có thể tạm dừng, nhưng lãi suất thực tế cho vay và huy động vẫn đang tiếp tục xu hướng giảm. Lãi suất cho vay được cho sẽ giảm đáng kể từ cuối quí 3-2023 nhờ chi phí vốn đã giảm đáng kể từ tháng 5 vừa qua, đồng thời các quy định mới (thông tư 10) sẽ tạo ra sự cạnh tranh giữa các ngân hàng phải giảm lãi suất cho vay để thu hút và giữ chân khách hàng tốt”, nhóm phân tích MSVN đánh giá trong bối cảnh phục hồi kinh tế đang là ưu tiên hàng đầu của chính phủ hiện nay, thể hiện qua nỗ lực giảm lãi suất cho vay để hỗ trợ và kích cầu nội địa.

Dưới chính sách mới, cuộc đua tín dụng mới từ nay đến cuối năm có lẽ sẽ thú vị hơn. Mới đây, Vietcombank công bố triển khai chương trình cho khách hàng cá nhân vay vốn để trả nợ trước hạn khoản vay tại ngân hàng khác với lãi suất cho vay chỉ từ 6,9%/năm, bắt đầu từ đầu tháng 9. Còn theo quan sát của SSI, một số ngân hàng thương mại có thông báo chương trình cho vay ưu đãi dành cho các khách hàng đang vay vốn tại các tổ chức tín dụng khác, với lãi suất ưu đãi vào khoảng 8-10%.

Theo đánh giá của Công ty chứng khoán MBS, chiến lược tăng trưởng tín dụng của các nhà băng trong nửa cuối năm sẽ tiếp tục phân hóa mạnh mẽ giống như nửa đầu năm qua. Có nhà băng tăng trưởng tín dụng cao, nhưng cũng có nơi tăng trưởng rất thấp so với mức trung bình toàn ngành. Không phải ngân hàng nào cũng có thể đẩy mạnh tín dụng từ đến cuối năm, mà còn phải dựa trên chất lượng tín dụng.

Từ phía các ngân hàng, việc giảm lãi suất còn phụ thuộc vào điều kiện cụ thể của từng doanh nghiệp. Không phải doanh nghiệp nào cũng đủ điều kiện nên ngân hàng cũng khó lòng “xuống tiền”, đặc biệt là trong bối cảnh nợ xấu đang có nguy cơ tăng nhanh trong thời gian tới khi thu nhập trong nền kinh tế giảm rõ rệt. Lãnh đạo NHNN cũng nhiều lần khẳng định ngành ngân hàng không thể hạ chuẩn để cho vay. Các chính sách kích cầu vì thế không chỉ nhìn từ một phía các tổ chức tín dụng.

TS. Huân kỳ vọng trong những tháng còn lại của năm, xuất khẩu sẽ tăng trưởng trở lại nhờ nhu cầu đặt hàng của thế giới được cải thiện, từ đó hy vọng tình hình chung sẽ khả quan hơn. “Tín dụng sẽ đẩy mạnh thôi chứ đạt mục tiêu năm nay 14-15% thì khó đạt được”, ông Huân nói.

Dũng Nguyễn TBKTSG

|