PHP – Giá còn hấp dẫn để đầu tư? (Kỳ 2)

CTCP Cảng Hải Phòng (UPCoM: PHP) là một trong những doanh nghiệp khai thác cảng hàng đầu khu vực miền Bắc và được giới phân tích đánh giá cao về tiềm năng tăng trưởng nhờ dự án bến container số 3, 4 cảng Lạch Huyện. Bên cạnh đó, với kết quả định giá PHP vẫn đang khá hấp dẫn cho mục tiêu đầu tư dài hạn.

Tương lai nằm ở Cảng nước sâu Lạch Huyện

Cảng nước sâu được hưởng lợi trực tiếp từ xu hướng phát triển của các đội tàu quốc tế siêu trường, siêu trọng. Hàng hóa xuất nhập khẩu qua cảng này có thể đi trực tiếp sang Châu Âu, Châu Mỹ mà không phải trung chuyển sang nước khác, giúp các hãng tàu tối ưu được chi phí. Do đó, cảng nước sâu Lạch Huyện đóng vai trò cửa ngõ quan trọng và dự báo sẽ còn nhiều tiềm năng tăng trưởng lớn trong những năm tới.

Dự án đầu tư Bến container số 3 và số 4 Cảng cửa ngõ quốc tế Hải Phòng tại Lạch Huyện là dự án lớn và đóng vai trò quan trọng đối với tăng trưởng dài hạn của PHP. Dự án có quy mô 55.6 ha gồm 2 bến container với chiều dài 750m, tiếp nhận cỡ tàu 100,000 DWT (tương đương khoảng 8,000 TEU), và 1 bến sà lan với chiều dài 250m. Đáp ứng sản lượng hàng hóa thông qua 1.1 triệu TEU/năm, dự kiến đưa vào khai thác từ quý 4/2024 và hoàn thành toàn bộ dự án trong năm 2025. Tổng vốn đầu tư toàn bộ dự án khoảng 6,900 tỷ đồng.

Dự án Bến container số 3 và 4 Cảng Lạch Huyện đang đi đúng tiến độ. Tính đến cuối tháng 8/2023, toàn bộ mặt bằng cầu đệm dài 750m rộng 40m thuộc gói thầu chính EC đã hoàn thành đổ bê tông và cơ bản hoàn thành hạng mục cầu đệm. Công tác san lấp, phun cát cơ bản hoàn thành và đang thực hiện gia cố xử lý nền bãi. Theo Ban lãnh đạo chia sẻ, các mũi thi công cơ bản của dự án đều đang thực hiện kịp và vượt tiến độ đề ra, dự kiến trong tháng 11 sẽ hoàn thành công tác đóng cọc bến chính, bến công vụ và bến sà lan; dự kiến đến tháng 12 sẽ hoàn thành mặt bến số 3.

Tiến độ dự án Bến container số 3 và số 4 Cảng Lạch Huyện cuối tháng 8/2023. Nguồn: PHP

Chúng tôi đánh giá tích cực về triển vọng tăng trưởng của cảng Lạch Huyện nhờ những lợi thế của TP Hải Phòng như:

- Hải Phòng đang là một trong số địa phương thu hút FDI dẫn đầu cả nước và là nơi tập trung nhiều KCN lớn ở khu vực phía Bắc.

- Cảng biển Hải Phòng là khu vực cửa ngõ xuất nhập khẩu chính của hàng hóa khu vực phía Bắc.

- Hệ thống hạ tầng logistics có khả năng kết nối cao.

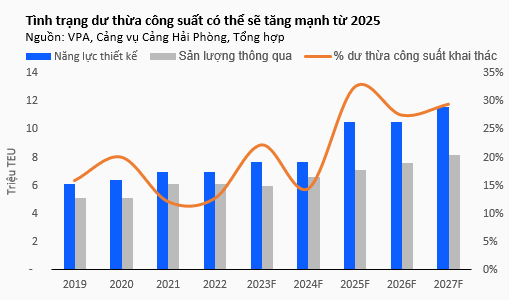

Dù vậy chúng tôi cho rằng thời gian đạt đến công suất thiết kế sẽ kéo dài khoảng 6 năm do tình trạng dư thừa công suất sẽ tăng cao trở lại trong năm 2025. Bên cạnh bến số 3, 4 của PHP đi vào hoạt động trong năm 2025, thì cũng trong năm này Dự án Bến số 5, 6 cảng Lạch Huyện (công suất 1.1 triệu TEU/năm) và Nam Đình Vũ giai đoạn 3 (công suất 600,000 TEU/năm) dự kiến cũng sẽ đi vào hoạt động. Điều này sẽ khiến cho tỷ lệ dư thừa công suất cao trở lại và áp lực cạnh tranh gia tăng.

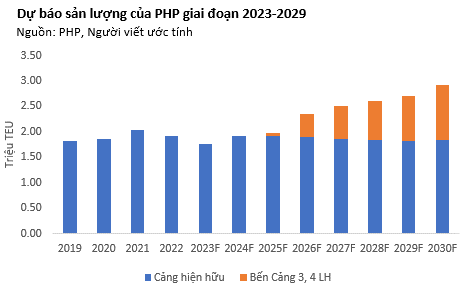

Khi bến số 3 và 4 Cảng Lạch Huyện đi vào hoạt động, ước tính sẽ đóng góp khoảng 37% tổng sản lượng và khoảng 50% doanh thu của PHP khi khai thác hết công suất.

Cảng Hoàng Diệu. Hiện vẫn đang khai thác song chỉ còn tiếp nhận cỡ tàu 7,000 DWT. Tuy nhiên, theo quy hoạch phát triển hệ thống cảng biển Việt Nam, cảng Hoàng Diệu sẽ phải di dời theo kế hoạch xây dựng cầu Nguyễn Trãi. Về Đề án di dời bến Cảng Hoàng Diệu, Cảng Hải Phòng cho biết sẽ báo cáo và làm việc với Tổng Công ty Hàng hải Việt Nam, Ủy ban Quản lý vốn Nhà nước tại Doanh nghiệp để thực hiện các kiến nghị của công ty. Dự kiến 2 - 3 năm nữa sẽ di dời Cảng Hoàng Diệu.

Cảng Chùa Vẽ. Nằm sâu ở khúc thượng nguồn sông Cấm như cảng Hải An, Green Port, Đoạn Xá,… do đó bị hạn chế luồng hàng hải và chỉ có thể tiếp nhận được tàu có trọng tải dưới 20,000 DWT. Về phương án cải tạo, nâng cấp Cảng Chùa Vẽ, doanh nghiệp cho biết sẽ triển khai đồng bộ phương án cải tạo, nâng cấp tổng thể để nâng cao năng lực cạnh tranh và một phần thay thế cho khu vực Cảng Hoàng Diệu khi thực hiện di dời.

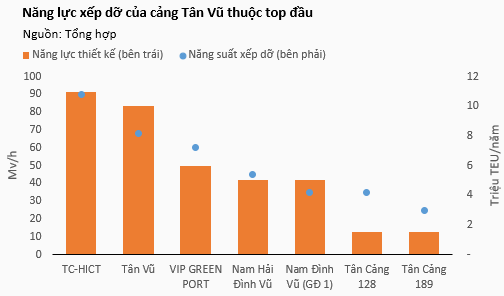

Cảng Tân Vũ và cảng Đình Vũ. Mặc dù nằm ở hạ nguồn sông Cấm, hưởng lợi từ xu hướng dịch chuyển của khách hàng từ phía thượng nguồn xuống, nhưng các cảng này phải chịu áp lực cạnh tranh không nhỏ từ các cảng lân cận như Nam Đình Vũ, VIP Green… Về ngắn hạn, chúng tôi cho rằng cảng Tân Vũ và cảng Đình Vũ vẫn tiếp tục khai thác ổn định nhờ uy tín và năng lực xếp dỡ tốt. Tuy nhiên về dài hạn sản lượng khai thác của cảng có thể bị ảnh hưởng do áp lực cạnh tranh tăng mạnh khi các cảng nước sâu đi vào khai thác.

Vị trí các cảng của PHP. Nguồn: Google Maps

Đề xuất tăng 10% giá xếp dỡ container

Giá dịch vụ xếp dỡ container của Việt Nam hiện đang ở mức thấp so với khu vực, chỉ bằng 80% so với Campuchia, 70% so với Malaysia, 61% của Indonesia và 46% giá dịch vụ tại cảng biển Singapore. Do đó, việc điều chỉnh sẽ giúp cho các doanh nghiệp tăng nguồn vốn tích lũy.

Tại dự thảo Thông tư thay thế Thông tư 54/2018 của Bộ GTVT ban hành biểu khung giá dịch vụ hoa tiêu, dịch vụ sử dụng cầu, bến, phao neo, dịch vụ bốc dỡ container và dịch vụ tàu lai dắt tại cảng biển Việt Nam đang được Cục Hàng hải VN lấy ý kiến. Cụ thể, đối với khung giá bốc dỡ container xuất nhập khẩu, Cục Hàng hải VN đề xuất điều chỉnh giá sàn tăng 10% so với khu vực I do mức giá tại khu vực này thấp nhất cả nước. Đáng chú ý, dự thảo Thông tư có quy định riêng về giá dịch vụ bốc dỡ container cho nhóm cảng biển nước sâu (Lạch Huyện và Cái Mép - Thị Vải) với mức điều chỉnh tăng 10%.

Chúng tôi cho rằng nếu đề xuất tăng giá dịch vụ cảng biển được thông qua sẽ tác động tích cực đến nhóm cảng nước sâu. Trong khi các cảng nằm ở thượng nguồn và hạ nguồn sẽ không hưởng lợi nhiều và việc nâng giá khai thác sẽ gặp khó khăn do cạnh tranh cao giữa các cảng.

Dự phóng kết quả kinh doanh

Trong 6 tháng cuối năm hoạt động khai thác cảng biển Việt Nam được kỳ vọng sẽ có những cải thiện tích cực khi bước vào mùa tiêu dùng cao điểm cùng những động thái hỗ trợ phục hồi kinh tế của Chính phủ như:

- Giảm thuế VAT từ 10% xuống 8% và tăng lương cơ bản từ 01/07/2023.

- Tiếp tục duy trì mặt bằng lãi suất thấp để hỗ trợ cho tín dụng tiêu dùng và đầu tư tư nhân.

Trong năm 2023, các cảng tại khu vực Hải Phòng đều thực hiện nâng giá dịch vụ nội địa từ 15% - 21% so với năm 2022 và PHP cũng không nằm ngoài xu hướng:

- Tại cảng Tân Vũ, giá dịch vụ bốc dỡ tại bãi với loại cont 20’ được tăng từ 650,000 đồng/cont lên 750,000 đồng/cont (tăng 15.4%); với loại cont 40’ tăng 880,000 đồng/cont lên 1,010,000 đồng/cont (tăng 14.8%).

- Giá dịch bốc xếp tại cảng Chùa Vẽ và Hoàng Diệu có mức tăng mạnh hơn, cont 20’ tăng từ 560,000 đồng/cont lên 680,000 đồng/cont (tăng 21.4%), cont 40’ tăng từ 760,000 đồng/cont lên 910,000 đồng/cont (tăng 19.7%). Điều này sẽ hỗ trợ tích cực cho biên lợi nhuận gộp của doanh nghiệp trong giai đoạn thị trường khó khăn.

Năm 2023F, chúng tôi ước tính sản lượng khai thác của PHP đạt khoảng 36 triệu tấn (giảm 4.9%yoy), trong đó sản lượng container đạt 1.8 triệu TEU (giảm 8.1%), hoàn thành 87.7% kế hoạch năm. Doanh thu thuần cả năm ước đạt 2,185 tỷ đồng (giảm 7%yoy), hoàn thành 86% kế hoạch; lợi nhuận gộp đạt 854 tỷ đồng (tăng nhẹ 1.1%yoy), biên lợi nhuận gộp cải thiện lên mức 39.1%; lợi nhuận ròng ước đạt 655 tỷ đồng (tăng 13.6%), biên lợi nhuận ròng tăng lên mức 30%.

Rủi ro đầu tư

- Tiến độ xây dựng dự án Bến container số 3, 4 cảng Lạch Huyện kéo dài.

- Sản lượng khai thác của PHP, đặc biệt là cảng nước sâu, thấp hơn kỳ vọng.

- Áp lực cạnh tranh từ các cảng nước sâu lên các cảng thượng nguồn (cảng Chùa Vẽ) và hạ nguồn (cảng Đình Vũ, cảng Tân Vũ) cao hơn dự kiến.

- Lãi suất cho vay cao sẽ ảnh hưởng tiêu cực đến chi phí lãi vay của doanh nghiệp.

Định giá cổ phiếu

Chúng tôi sử dụng phương pháp chiết khấu dòng tiền (FCFF và RIM) và phương pháp so sánh ngang (P/E và P/B) để xác định giá trị doanh nghiệp. Với phương pháp chiết khấu dòng tiền, chúng tôi sử dụng các thông số đầu vào như sau: WACC 6.28%, beta 0.44, risk-free rate 2.69%, Market Risk Premium 9.57%.

Với tỷ trong tương đương giữa các phương pháp định giá, chúng tôi ước tính được giá trị nội tại của PHP là 33,107 đồng. Như vậy, so với kết quả định giá, mức giá thị trường hiện tại của PHP (24,000 đồng/cp) là khá hấp dẫn cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|