|

IPO trong quí 1: kẻ buồn người vui

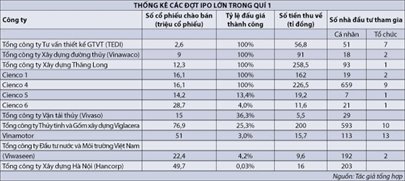

Trong quí 1 năm nay, đã có 25 doanh nghiệp (gấp ba lần so với cùng kỳ năm ngoái) tiến hành bán đấu giá cổ phần qua hai sàn chứng khoán (75% đấu giá qua HNX, 25% đấu giá qua HOSE). 90,27 triệu cổ phiếu đã được bán, ngân sách nhà nước thu hơn 1.156 tỉ đồng. Trong đó đáng chú ý là IPO của 13 tổng công ty nhà nước lớn thuộc Bộ Giao thông Vận tải (GTVT) và Bộ Xây dựng.

Thành công và thất bại

Trong số các tổng công ty tiến hành cổ phần hóa trong quí 1, Bộ GTVT dẫn đầu về mặt hiệu quả với 5/9 đơn vị bán hết số cổ phần đấu giá. Có thể kể đến các vụ đấu giá thành công như Tổng công ty Tư vấn thiết kế GTVT (TEDI) bán hết 2,6 triệu cổ phần, thu về 56,8 tỉ đồng; Tổng công ty Xây dựng đường thủy (Vinawaco) chào bán hết hơn 9 triệu cổ phần, thu 91 tỉ đồng; Tổng công ty Xây dựng Thăng Long đấu giá 12,3 triệu cổ phần, thu 258,5 tỉ đồng; Cienco 1 và Cienco 4 mỗi công ty chào bán thành công hơn 16 triệu cổ phần, thu lần lượt 162 và 226,5 tỉ đồng.

Ngược lại, cũng có không ít cổ phiếu của các tổng công ty lớn rơi vào tình trạng “ế”. Đơn cử như cùng trong họ Cienco nhưng Cienco 5 và Cienco 6 lại có tỷ lệ đấu giá thành công thấp hơn hẳn khi chỉ đạt lần lượt 13,4% và 4%.

Các tổng công ty thuộc Bộ Xây dựng cũng không bán hết lượng cổ phần chào bán cho dù có những thương hiệu đình đám như Thủy tinh và Gốm xây dựng Viglacera (chỉ bán được 25,3% trong tổng số 77 triệu cổ phiếu chào bán) hay Đầu tư nước và Môi trường Việt Nam Viwaseen (bán được 4% trong tổng số 22,4 triệu cổ phiếu chào bán). Trường hợp IPO thất bại nhất thuộc về Tổng công ty Xây dựng Hà Nội (Hancorp) khi chỉ bán được 0,03% tổng số cổ phiếu đấu giá.

Đâu là nguyên nhân?

Nếu nhìn vào các đợt IPO vừa qua của 13 tổng công ty lớn có thể thấy có rất nhiều yếu tố làm nên sự thành công hay thất bại của hoạt động đấu giá lần đầu ra công chúng. Đó có thể là nguyên nhân chủ quan: mặt hàng chào bán có hợp với “khẩu vị” của thị trường hay không. Muốn hấp dẫn nhà đầu tư, doanh nghiệp cần đáp ứng khá nhiều tiêu chí như tình hình tài chính phải lành mạnh, triển vọng tăng trưởng tốt, hoạt động trong ngành nghề tiềm năng hoặc doanh nghiệp phải có thế mạnh vượt trội trong lĩnh vực mình hoạt động. Đơn cử như trường hợp của TEDI, công ty này vốn điều lệ chỉ hơn 120 tỉ đồng, cũng không có nhiều tài sản giá trị nhưng vẫn thu hút sự quan tâm rất lớn với khối lượng đặt mua gấp hơn sáu lần khối lượng chào bán; giá bán bình quân đạt 21.848 đồng/cổ phần (gấp hơn hai lần mệnh giá). Sở dĩ TEDI hấp dẫn được nhà đầu tư là do công ty này có hơn 50 năm kinh nghiệm trong lĩnh vực tư vấn thiết kế, có đội ngũ nhân lực giỏi, đã tham gia nhiều công trình trọng điểm quốc gia như cầu dây văng Rạch Miễu, hầm dìm Thủ Thiêm qua sông Sài Gòn; hầm đèo Ngang...

Không được thuận lợi như TEDI hay các doanh nghiệp họ Cienco, các doanh nghiệp thuộc lĩnh vực xây dựng và vật liệu xây dựng như Hancorp hay Viglacera đang chịu những khó khăn chung của ngành nên khó hấp dẫn nhà đầu tư.

Một yếu tố đóng vai trò quan trọng là công tác truyền thông. Vai trò của các nhà tư vấn cần được nhìn nhận đúng mức nếu doanh nghiệp muốn bán được hàng.

Thống kê cho thấy các đợt IPO thành công trong quí 1 đều có sự tham gia của các công ty chứng khoán, điển hình là các thương vụ như SHS là nhà tư vấn đấu giá cho Cienco 1, Cienco 4, Tổng công ty Xây dựng Thăng Long hay BVS là nhà tư vấn cho TEDI. Với các trường hợp như Tổng công ty Vận tải thủy Vivaso (sát ngày họp báo giới thiệu kế hoạch IPO vẫn chưa hoàn thành trang web theo đúng thủ tục) hay Cienco 5 (có trụ sở ở Đà Nẵng, cách xa hai sàn HNX và HOSE) thì sự hạn chế trong cung cấp thông tin đến nhà đầu tư cũng là một trong những nguyên nhân khiến các công ty này không bán hết lượng cổ phần chào bán.

Một nguyên nhân khách quan ảnh hưởng đến sự thành công của các đợt IPO cần được nhắc đến là sự hồi phục ngắn hạn của thị trường chứng khoán trong quí 1 vừa qua. Về lý thuyết, khi thị trường sôi động trở lại, nhà đầu tư có thể sẽ quan tâm nhiều hơn tới các đợt IPO nhưng điều này chỉ đúng với các nhà đầu tư dài hạn hoặc các nhà đầu tư tổ chức với vai trò đối tác chiến lược. Còn đối với các nhà đầu cơ, hoạt động IPO không thu hút nhiều sự chú ý của họ khi mua cổ phiếu IPO đồng nghĩa với việc phải nắm giữ trong thời gian dài, tính thanh khoản và mức sinh lời không bằng các cổ phiếu đã niêm yết trên sàn, nhất là trong giai đoạn thị trường tăng nóng như vừa qua.

Triển vọng các đợt IPO trong thời gian tới

Theo kế hoạch, từ nay tới cuối năm, hai tổng công ty lớn sẽ tiến hành IPO là Vietnam Airlines và Vinatex. Sang năm 2015, những cái tên nằm trong lộ trình cần phải cổ phần hóa là Vinalines, HUD, Vinacem, Tổng công ty Sông Đà. Quá trình cổ phần hóa cần diễn ra thực chất, tránh tình trạng “bình cũ rượu mới”. Mục tiêu cao nhất của cổ phần hóa là tạo ra sức ép, buộc các doanh nghiệp phải chuyển đổi mô hình quản trị, nâng cao tính minh bạch. Nhất thiết phải giảm phần vốn Nhà nước sở hữu xuống dưới 65% vốn điều lệ như Nghị quyết 15 của Chính phủ. Chỉ khi như vậy, việc tìm đối tác chiến lược (đặc biệt là các nhà đầu tư nước ngoài) mới có thể trở nên dễ dàng hơn. Cần tránh vết xe đổ của Sabeco (IPO được tám năm nhưng Nhà nước vẫn chiếm gần 90% vốn) hay Petrolimex (IPO đã hơn hai năm nhưng Nhà nước vẫn chiếm 95% vốn).

Ngoài ra, cần tăng cường xử lý các doanh nghiệp đã IPO được một thời gian dài nhưng không tiến hành niêm yết trên sàn. Theo quy định, thời hạn cho việc này là một năm, nếu không sẽ bị phạt từ 100-150 triệu đồng, đồng thời buộc phải trả lại khoản tiền gốc ban đầu cộng với lãi suất không kỳ hạn cho nhà đầu tư. Chế tài xử phạt như trên bước đầu đã bảo vệ được quyền lợi của nhà đầu tư nhưng lực lượng thanh kiểm tra hậu IPO còn quá mỏng. Nếu thời gian niêm yết được rút ngắn, cổ phiếu IPO chắc chắn sẽ tăng sức hấp dẫn đối với giới đầu cơ.

Linh Trang

tbktsg

|