|

Kỳ vọng khả quan cho HPG, NSC và PNJ?

Các công ty chứng khoán (CTCK) khuyến nghị mua HPG nhờ định giá đang ở mức hấp dẫn trong giai đoạn hồi phục của chu kì ngành thép; mua NSC với triển vọng trung hạn rất thuận lợi; khả quan cho PNJ dựa trên lợi thế mở rộng nhiều cửa hàng và biên lợi nhuận cải thiện.

Mua cổ phiếu HPG với giá mục tiêu 1 năm là 31,600 đồng/cp

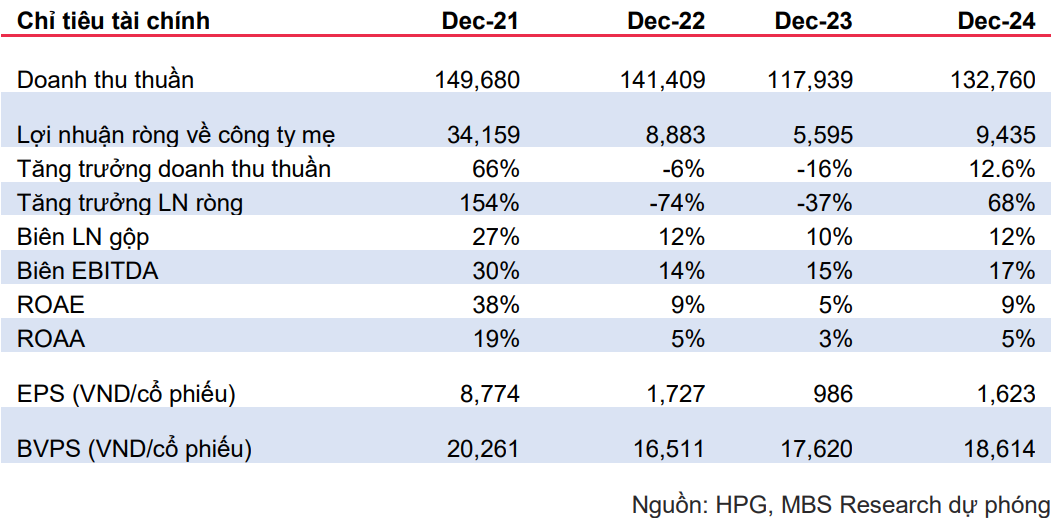

Quý 2/2023, CTCP Tập đoàn Hòa Phát (HOSE: HPG) ghi nhận doanh thu 29,799 tỷ đồng và lãi sau thuế 1,447 tỷ đồng, giảm tương ứng 22% và 64% so với cùng kỳ.

CTCK MBS cho rằng nguyên nhân chính tới từ những yếu tố như sản lượng bán hàng thép xây dựng giảm trong bối cảnh nhu cầu tiêu thụ yếu; giá thép xây dựng và HRC giảm về mức đáy tháng 11/2022. Ngoài ra, biên lãi gộp của HPG giảm mạnh về mức 11%, so với con số 17% cùng kỳ 2022.

Tuy nhiên, CTCK này đánh giá ngành thép đã trải qua giai đoạn khó khăn nhất, lãi sau thuế của HPG sẽ tiếp tục hồi phục trong nửa cuối năm. Trong đó, dự phóng giá thép xây dựng trong nước sẽ duy trì quanh mức 14,300 – 14,500 triệu đồng/tấn đến cuối năm 2023.

Đại diện HPG cho biết đã mở lại toàn bộ 7 lò cao vào đầu quý 3. Điều này giúp Doanh nghiệp có thể tích trữ hàng tồn kho giá rẻ khi giá nguyên vật liệu đã giảm về mức thấp của năm 2021. MBS kỳ vọng biên lãi gộp của HPG sẽ tiếp tục cải thiện lên mức 12% trong nửa cuối năm và 14% vào năm 2024 khi giá thép xây dựng hồi phục trở lại

Theo ước tính của MBS, lãi sau thuế của HPG dự kiến đạt lần lượt 1,865 tỷ và 1,950 tỷ đồng trong quý và quý 4/2023. Lũy kế cả năm 2023 ước đạt 5,595 tỷ đồng, giảm 37% so với cùng kỳ.

Sang năm 2024, tín hiệu phục hồi rõ nét hơn, dự phóng doanh thu và lãi sau thuế của HPG sẽ tăng trưởng lần lượt 13% và 68% vào năm 2024, tương ứng đạt 132,760 tỷ đồng và 9,434 tỷ đồng.

|

Dự phóng kết quả kinh doanh năm 2023-2024 của HPG

|

Nhìn chung, MBS ưa thích cổ phiếu HPG dựa trên các lý do chính như vị thế đứng đầu ngành của Doanh nghiệp, sẽ được hưởng lợi mạnh mẽ khi chu kì ngành hồi phục.

Thứ hai, giá thép đã tạo đáy và sẽ phục hồi từ năm 2024 trong khi giá nguyên vật liệu đang trong xu hướng giảm sẽ tác động tích cực đến biên lợi nhuận gộp.

Thứ ba, môi trường lãi suất thấp và tỷ giá ổn định giúp chi phí tài chính giảm mạnh hơn.

Thứ tư, khu Liên Hợp Dung Quất 2 đi vào hoạt động từ cuối 2025 là động lực tăng trưởng trong dài hạn của HPG. MBS đánh giá, dự án này có thể vận hành và ghi nhận thêm khoảng 45,000 tỷ đồng doanh thu từ năm 2026.

Cuối cùng là, định giá của HPG đang ở mức hấp dẫn trong giai đoạn hồi phục của chu kì ngành thép

Do đó, MBS đưa ra khuyến nghị mua đối với cổ phiếu HPG, giá mục tiêu 1 năm là 31,600 đồng/cp. Tuy nhiên, các rủi ro chính có thể tới từ giá thép không phục hồi như kỳ vọng; giá nguyên vật liệu tăng trở lại và tỷ giá biến động khiến áp lực tài chính tăng mạnh.

Xem thêm tại đây

Mua cổ phiếu NSC với giá mục tiêu 117,779 đồng/cp

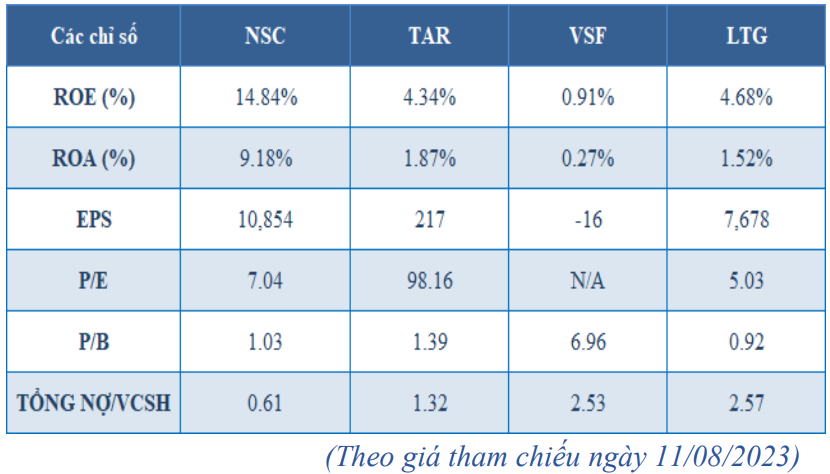

CTCK SBS cho rằng CTCP Tập đoàn Giống cây trồng Việt Nam (HOSE: NSC) là doanh nghiệp hàng đầu về giống cây trồng tại Việt Nam với thị phần lớn.

Hiệu quả hoạt động sản xuất kinh doanh của NSC được đánh giá là rất cao trong ngành, đặc biệt từ khi có sự đồng hành của CTCP Tập đoàn Pan (HOSE: PAN). Dù kinh doanh gạo mới 3 năm nhưng kết quả đến 2022 đã đạt doanh thu trên 400 tỷ đồng với biên lợi nhuận từ 7-10%. Dự báo năm 2023, NSC sẽ đạt lãi sau thuế ở mức 220 tỷ đồng.

Trong 5 năm tới, NSC đặt kế hoạch kinh doanh tham vọng với các mục tiêu tăng trưởng gấp đôi quy mô, tốc độ tăng trưởng bình quân lợi nhuận khoảng 20%/năm. Thị phần giống cây trồng tăng từ 21% lên 25% của cả nước trên tất cả các lĩnh vực.

Tại thị trường xuất khẩu, sản phẩm Đài Thơm 8 của NSC đã chinh phục được các thị trường khó tính như Úc, Canada, Châu Âu, Nhật... với mức giá khá cao và ổn định trong khoảng 700-1,000 USD/tấn, cao hơn nhiều so với mặt bằng chung 400-500 USD/tấn của thị trường.

Mảng kinh doanh lúa gạo được dự báo khả quan cũng giúp NSC duy trì được tốc độ tăng trưởng nhanh trong các năm tới. Các yếu tố như giá lúa gạo tăng cao từ nguy cơ khủng hoảng lương thực, giá phân bón duy trì ở mặt bằng thấp sẽ giúp Doanh nghiệp có triển vọng trung hạn rất thuận lợi, khả quan.

Với tiềm năng tăng trưởng trên, SBS đánh giá cổ phiếu NSC ở mức hấp dẫn và đưa ra khuyến nghị mua với giá mục tiêu 117,779 đồng/cp.

|

So sánh tài chính doanh nghiệp trong ngành gạo

Nguồn: SBS

|

Dù vậy, các rủi ro như thời tiết - yếu tố trọng yếu ảnh hưởng trực tiếp đến hoạt động sản xuất kinh doanh của Công ty, đến chất lượng và sản lượng tiêu thụ; và tính thanh khoản của cổ phiếu thấp khiến việc mua bán trở nên khó khăn.

Xem thêm tại đây

Cổ phiếu PNJ khả quan với giá mục tiêu 92,200 đồng/cp

Quý 2/2023, CTCP Vàng bạc Đá quý Phú Nhuận (HOSE: PNJ) ghi nhận doanh thu thuần và lãi sau thuế lần lượt đạt 6,663 tỷ đồng và 338 tỷ đồng, giảm tương ứng 17% và 8% so với cùng kỳ.

Lũy kế 6 tháng đầu năm, doanh thu thuần đạt 16,459 tỷ đồng (giảm 10%) và lãi sau thuế 1,086 tỷ đồng, đi ngang so với cùng kỳ.

CTCK Vietcap (VCSC) kỳ vọng doanh số bán lẻ của PNJ sẽ tăng 14% và 19% so với cùng kỳ trong giai đoạn năm 2024/-2025 sau khi giảm 10% vào năm 2023, chủ yếu do kỳ vọng lĩnh vực xuất khẩu của Việt Nam sẽ phục hồi vào năm 2024, từ đó hỗ trợ triển vọng tích cực hơn cho cả thị trường lao động và tiêu dùng.

Ngoài ra, năng lực của PNJ so với các đối thủ cạnh tranh về thiết kế, sản xuất và gia công sẽ duy trì tốc độ tăng trưởng vượt trội so với các công ty cùng ngành.

Mặt khác, VCSC dự báo PNJ sẽ mở mới 30 cửa hàng vàng/năm vào các năm 2023-2024 và 35 cửa hàng vàng mới/năm từ năm 2025 với dư địa dồi dào trong việc mở rộng mạng lưới của Công ty sang các khu vực kém thâm nhập như Hà Nội và các tỉnh cấp 2-3 ngoài thị trường chính là TP HCM.

CTCK này cho rằng PNJ đang có lợi thế khi mở thêm 17 cửa hàng mới trong nửa đầu năm 2023 bất chấp những thách thức trong lĩnh vực bán lẻ. Trong khi đó, các đối thủ của PNJ là DOJI và SJC, mỗi công ty đóng cửa 6 cửa hàng trong nửa đầu năm 2023. Diễn biến này sẽ giúp PNJ dẫn dắt đà phục hồi khi mức tiêu dùng của tầng lớp thu nhập trung bình phục hồi.

VCSC cũng kỳ vọng biên lợi nhuận gộp mảng bán lẻ của PNJ sẽ tăng 200 điểm cơ bản vào năm 2023 và 50 điểm cơ bản trong các năm 2024 và 2025.

Chủ yếu nhờ danh mục sản phẩm của PNJ chuyển sang trang sức thời trang có giá trị gia tăng cao hơn và đóng góp lớn hơn từ trang sức kim cương. Ngoài ra, việc đóng góp doanh thu từ mảng kim cương và vàng miếng vốn có biên lợi nhuận thấp sẽ trở lại mức bình thường.

Kết luận, VCSC duy trì khuyến nghị khả quan cho cổ phiếu PNJ với giá mục tiêu 92,200 đồng/cp. Trong đó, rủi ro hoặc yếu tố hỗ trợ là nhu cầu trang sức và mở rộng cửa hàng; khả năng sinh lời mảng bán lẻ cải thiện yếu hơn hoặc mạnh hơn dự kiến.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|