|

Các ngân hàng Trung Quốc có thể thiệt hại 350 tỷ đô vì khủng hoảng bất động sản

Trong kịch bản tồi tệ nhất, các ngân hàng Trung Quốc có thể thiệt hại khoảng 350 tỷ USD khi niềm tin tan biến trên thị trường bất động sản và các cơ quan chức trách không thể kiềm chế cuộc khủng hoảng.

Trong vòng xoáy khủng hoảng bất động sản, hàng trăm người mua nhà trên khắp Trung Quốc đang dần mất hết niềm tin ở các dự án bị đứng tiến độ. Điều này đã châm ngòi cho cuộc tẩy chay nợ vay thế chấp tại hơn 90 thành phố và gửi đi những cảnh báo đỏ về hệ thống tài chính.

Câu hỏi lớn bây giờ không phải là nếu, mà là cuộc khủng hoảng này sẽ gây thiệt hại ra sao tới hệ thống ngân hàng trị giá 56 ngàn tỷ USD của Trung Quốc.

Trong trường hợp tồi tệ nhất, S&P Global Ratings ước tính khoảng 2.4 ngàn tỷ Nhân dân tệ (356 tỷ USD) - tương đương 6.4% các khoản vay thế chấp - có nguy cơ bị mất. Còn, Deutsche Bank cảnh báo ít nhất 7% khoản vay mua nhà đang trong tình trạng nguy cấp.

Đến nay, các ngân hàng niêm yết tại Trung Quốc chỉ báo cáo khoảng 2.1 tỷ Nhân dân tệ các khoản vay thế chấp quá hạn đang bị ảnh hưởng trực tiếp bởi các cuộc tẩy chay của người mua nhà.

“Các ngân hàng đang bị mắc kẹt ở giữa”, Zhiwu Chen, giáo sư tài chính tại Trường Kinh Doanh Đại học Hong Kong, cho biết. “Nếu ngân hàng không giúp các nhà phát triển bất động sản hoàn thành dự án, họ sẽ thiệt hại còn nhiều hơn. Nếu giúp đỡ, điều này dĩ nhiên sẽ làm vui lòng Chính phủ, nhưng sẽ càng khiến họ bị gắn chặt với các dự án bất động sản bị trì hoãn”.

Trung Quốc vốn đang phải đối chọi với nhiều “cơn gió ngược” như kinh tế giảm tốc, gián đoạn hoạt động kinh doanh do Covid-19 và tỷ lệ thất nghiệp cao kỷ lục ở nhóm thanh niên. Hiện nay Bắc Kinh đang ưu tiên ổn định tài chính và xã hội lên hàng đầu.

Đến nay, một số biện pháp để giải quyết cuộc khủng hoảng cho vay thế chấp đã được xét tới, như ân hạn đối với các khoản thanh toán nợ thế chấp và lập một quỹ để hỗ trợ tài chính cho các công ty bất động sản. Dù bằng cách nào, các ngân hàng đều sẽ đóng một vai trò chủ động trong đợt giải cứu này.

Sau đây Bloomberg dẫn lại 5 biểu đồ chỉ ra tại sao cuộc khủng hoảng này có thể leo thang và phá hủy sự ổn định về tài chính.

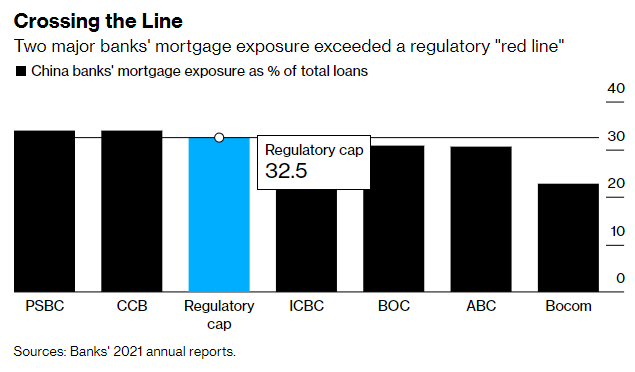

Mức độ tiếp xúc của các ngân hàng Trung Quốc đối với lĩnh vực bất động sản là cao nhất so với bất kỳ ngành nghề nào khác.

Đến cuối tháng 3, các ngân hàng có khoảng 39 ngàn tỷ Nhân dân tệ khoản cho vay thế chấp chưa thanh toán và 13 ngàn tỷ Nhân dân tệ cho các công ty bất động sản vay vốn, theo dữ liệu từ Ngân hàng Trung ương Trung Quốc (PBoC).

Gabriel Wildau, Giám đốc điều hành của công ty tư vấn Teneo Holdings, cho biết thị trường bất động sản là “nền tảng” cho sự ổn định tài chính tại Trung Quốc.

Khi các cơ quan chức năng can thiệp để kiểm soát rủi ro, các ngân hàng có tỷ lệ tiếp xúc cao nhất có thể bị giám sát chặt chẽ hơn. Các khoản cho vay thế chấp hiện có chiếm khoảng 34% tổng dư nợ tại Ngân hàng Tiết kiệm Bưu điện Trung Quốc (PSBC) và Ngân hàng Xây dựng Trung Quốc (CCB), cao hơn mức trần quy định 32.5% đối với các ngân hàng này.

Theo Chuyên viên phân tích Lucia Kwong của Deutsche Bank, khoảng 7% trong số các khoản vay này sẽ bị ảnh hưởng nếu khủng hoảng kéo dài. Đây chỉ mới là ước tính thận trọng vì Deutsche Bank không nắm hết thông tin về những dự án chưa hoàn thành, bà nói.

Để hạn chế nguy cơ trên, Trung Quốc có thể tận dụng nguồn vốn dôi dư tại 10 ngân hàng lớn khác với tổng số tiền huy động được khoảng 4.8 ngàn tỷ Nhân dân tệ, hai chuyên viên phân tích Francis Chan và Kristy Hung tại Bloomberg Intelligence cho rằng

Các ngân hàng địa phương có thể gánh nhiều trách nhiệm hơn so với các ngân hàng quốc doanh vì họ có mối liên kết mạnh với chính quyền địa phương.

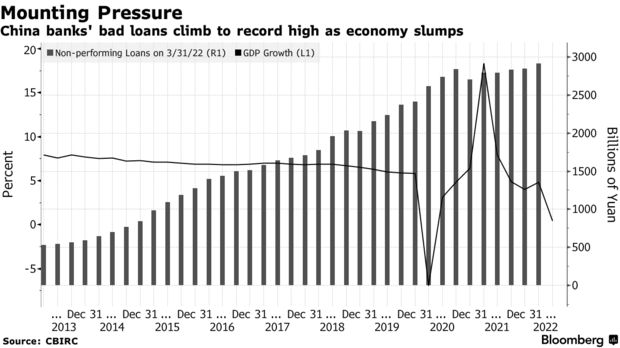

Các ngân hàng Trung Quốc đã huy động lượng vốn kỷ lục trong 6 tháng đầu năm 2022 thông qua bán trái phiếu. Đây là bước đi để chuẩn bị cho việc nợ xấu có khả năng tăng mạnh.

Các khoản nợ xấu tại ngân hàng Trung Quốc - vốn đã lên tới 2.9 ngàn tỷ Nhân dân tệ vào thời điểm cuối tháng 3 - có thể đạt kỷ lục mới và gây căng thẳng hơn nữa cho một nền kinh tế đang tăng trưởng với tốc độ chậm nhất kể từ khi đại dịch bùng phát.

Ngoài ra, tổng nợ trên GDP của Trung Quốc được dự báo sẽ tăng lên mức kỷ lục mới trong năm nay, khiến người tiêu dùng cũng hạn chế tiêu dùng bằng thẻ tín dụng hơn.

Điều này đã làm dấy lên lo ngại rằng Trung Quốc có nguy cơ rơi vào “suy giảm bảng cân đối kế toán”, khi người dân và doanh nghiệp cắt giảm chi tiêu và đầu tư.

Tăng trưởng của thu nhập khả dụng cũng đang chậm lại, qua đó càng làm giảm khả năng trả nợ của người mua nhà. Đà giảm giá nhà đang trải dài tới 48 thành phố lớn tại Trung Quốc trong tháng 6/2022, tăng từ mức 20 hồi tháng 1/2022.

S&P Global dự báo doanh số bán nhà có thể giảm tới 33% trong năm nay, khi cuộc khủng hoảng nợ vay thế chấp tiếp tục, qua đó siết chặt thanh khoản của các chủ đầu tư đang gặp khó khăn và dẫn đến nhiều vụ vỡ nợ hơn.

Khoảng 28 trong số 100 nhà phát triển bất động sản hàng đầu đã không trả được nợ trái phiếu hoặc thương lượng gia hạn nợ với các chủ nợ trong năm qua, theo Teneo.

Đầu tư bất động sản - vốn cũng giúp thúc đẩy nhu cầu hàng hoá và dịch vụ và chiếm khoảng 20% GDP của Trung Quốc, đã giảm 9.4% trong tháng 6.

Lợi nhuận của ngành ngân hàng cũng có nguy cơ suy giảm. Sau khi ghi nhận mức tăng trưởng lợi nhuận nhanh nhất trong gần một thập kỷ vào năm ngoái, các ngân hàng Trung Quốc đang phải đối mặt với một năm 2022 đầy thách thức khi chính phủ buộc họ phải hỗ trợ nền kinh tế.

Tăng trưởng đầu tư bất động sản chậm lại 10 điểm phần trăm sẽ khiến tổng nợ xấu tăng 28 điểm, đồng nghĩa rằng lợi nhuận năm 2022 của các ngân hàng có thể giảm 17%, theo ước tính của các chuyên viên phân tích tại Citigroup.

Vũ Hạo (Theo Bloomberg)

FILI

|