Phương pháp chiết khấu dòng tiền (Kỳ 2)

Free cash flow to Equity (FCFE) cũng là một phương pháp thường được các nhà phân tích sử dụng. Tuy nhiên, chúng ta cũng cần phải nắm rõ những ưu và nhược điểm của nó để tránh gặp phải những sai lầm đáng tiếc.

* Phương pháp chiết khấu dòng tiền (Kỳ 1)

Nguồn: Shutterstock

FCFE là gì?

Free cash flow to Equity (FCFE) là dòng tiền còn lại cho cổ đông sau khi đã trừ đi các chi phí hoạt động và thuế thu nhập và nghĩa vụ phải trả cho chủ nợ. FCFE được tính theo công thức:

FCFE = Lợi nhuận ròng sau thuế + Khấu hao + Thay đổi vốn lưu động - Chi phí đầu tư + Vay mới

Trong đó: Thay đổi vốn lưu động = Vốn lưu động năm nay - Vốn lưu động năm trước

Vốn lưu động = Tài sản lưu động ngắn hạn - Nợ phải trả ngắn hạn (trừ nợ vay tài chính)

Một cách tính khác từ FCFF:

FCFE = FCFF + Chi phí vay * (1 - Thuế TNDN) + Nợ vay ròng mới

Có thể thấy, điểm khác biệt giữa FCFE và FCFF là việc FCFE không cộng ngược lại chi phí lãi vay sau thuế vì đây là khoản tiền được phân bổ cho bên chủ nợ. Cụ thể hơn, FCFE chỉ hướng tới tiền sản sinh còn lại dành cho các cổ đông. Điểm khác biệt thứ hai là Nợ vay ròng mới mà doanh nghiệp vay thêm trong kỳ kinh doanh vừa qua.

Với những sự khác biệt này, những doanh nghiệp có cấu trúc tài chính ổn định, nợ vay không thay đổi lớn trên tổng vốn thì sẽ phù hợp với phương pháp định giá bằng FCFE. Trong trường hợp ngược lại, doanh nghiệp đang trải qua quá trình tái cấu trúc, hay có sự thay đổi lớn trong mô hình kinh doanh, FCFF sẽ phù hợp hơn cho định giá. Một phần quan trọng nữa là vì FCFF sẽ sử dụng chi phí sử dụng vốn bình quân (WACC) thay vì chi phí sử dụng vốn (Cost of equity) để chiết khấu dòng tiền tương lai về hiện tại, nhờ vậy sẽ có sự ổn định cao hơn hẳn.

Phương pháp định giá FCFE và chiết khấu dòng cổ tức (DDM) có thể thay thế cho nhau?

Trong định giá, phương pháp định giá bằng FCFE thường là một phương pháp thay thế cho phương pháp chiết khấu cổ tức (DDM). Với DDM, nhà đầu tư sẽ đóng vai trò là cổ đông thiểu số, tức là cổ đông không tham gia vào các quyết sách của doanh nghiệp (bao gồm cả chính sách trả cổ tức). Do vậy, nhà đầu tư sẽ định giá doanh nghiệp dựa trên dòng cổ tức tiền mặt được trả thực tế về túi tiền của cổ đông. Nhưng trên thực tế, việc tìm kiếm doanh nghiệp có chính sách trả cổ tức tiền mặt ổn định và có thể đủ tin cậy để tiến hành định giá là rất khó. Một cách thay thế mà giới đầu tư thường sử dụng là dùng dòng tiền còn lại phân phối cho các cổ đông để thay thế. Với cách tiếp cận này, nhà đầu tư sẽ đóng vai trò cổ đông có khả năng kiểm soát, tức là người sẽ tham gia trực tiếp vào việc quyết định các chính sách của doanh nghiệp. Vì vậy, nhà đầu tư không cần phải bận tâm vào chính sách cổ tức thực tế của doanh nghiệp ấy, mà chỉ cần phải chiết khấu toàn bộ dòng tiền FCFE từ tương lai về lại hiện tại để tìm ra giá trị nội tại của doanh nghiệp.

Trên nguyên tắc, nếu dòng tiền tạo ra cho cổ đông bằng với cổ tức tiền mặt đã chi trả thì có nghĩa là doanh nghiệp trả toàn bộ dòng tiền tạo ra được cho việc trả cổ tức. Trong trường hợp đó, phương pháp định giá FCFE và DDM sẽ cho ra giá trị bằng nhau.

Các bước thực hiện định giá bằng FCFE:

Bước 1: Dự phóng các khoản mục trong báo cáo kết quả kinh doanh của doanh nghiệp, trong 5-10 năm tới.

Bước 2: Dự phóng sự thay đổi của các khoản mục trong bảng cân đối kế toán của doanh nghiệp, với thời gian dự phóng tương tự là 5-10 năm.

Bước 3: Từ số liệu có được từ Báo cáo kết quả kinh doanh và Báo cáo cân đối kế toán, nhà đầu tư sẽ tính được dòng tiền về lại với cổ đông (FCFE)

Bước 4: Xác định tỷ suất sinh lời yêu cầu và tốc độ tăng trưởng dài hạn.

Bước 5: Chiết khấu tất cả dòng tiền FCFE trong tương lai về lại tại thời điểm đánh giá bằng tỷ suất sinh lời yêu cầu.

Bước 6: Từ kết quả có được ở bước 5, nhà đầu tư sẽ chia cho số lượng cổ phiếu lưu hành tại thời điểm định giá. Kết quả sau cùng sẽ là giá trị hợp lý của cổ phiếu ấy.

Công thức chiết khấu FCFE về hiện tại:

Ưu điểm:

+ FCFE định giá trực tiếp ra giá trị nội tại doanh nghiệp thay vì phải tính bằng cách gián tiếp qua FCFF.

+ FCFE tiếp cận với góc nhìn của một cổ đông có khả năng kiểm soát. Khác với mô hình chiết khấu cổ tức, nhà đầu tư sẽ phụ thuộc vào chính sách của doanh nghiệp và chỉ có thể dùng được khi doanh nghiệp quyết định trả cổ tức tiền mặt cho cổ đông. FCFE hoàn toàn có thể sử dụng cho các trường hợp công ty không trả cổ tức tiền mặt hoặc dòng tiền cổ tức không ổn định.

Nhược điểm:

+ Mô hình phức tạp với nhiều giả định và đòi hỏi phải dự phóng nhiều khoản mục.

+ FCFE ít có tính ổn định và không sử dụng được khi doanh nghiệp có sự thay đổi lớn về cấu trúc vốn.

+ Nhạy cảm với sự thay đổi của tốc độ tăng trưởng dài hạn. Vì đây là phần đóng góp lớn tới giá trị định giá của doanh nghiệp.

Ứng dụng định giá vào thực tế

CTCP Cao su Đà Nẵng (HOSE: DRC) tiền thân là một xưởng đắp vỏ xe ô tô thành lập năm 1975. DRC trực thuộc Tổng Công ty Hóa chất Việt Nam và là một trong 3 doanh nghiệp sản xuất săm lốp hàng đầu đang niêm yết trên thị trường chứng khoán Việt Nam.

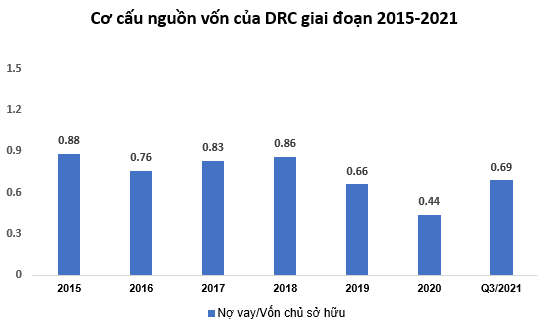

Doanh nghiệp này cho thấy dòng tiền tạo ra cho cổ đông tương đối ổn định qua các năm, ngoài ra cấu trúc tài sản của doanh nghiệp cũng được giữ hầu như không thay đổi nhiều trong suốt giai đoạn từ 2015-2021. Nhờ vậy, phương pháp FCFE được người viết đánh giá là phù hợp để định giá cho DRC.

Nguồn: VietstockFinance

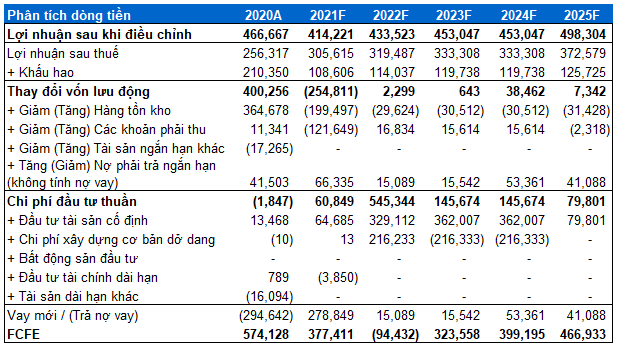

Dòng tiền FCFE được tính bắt nguồn từ Lợi nhuận sau khi điều chỉnh khoản chi phí khấu hao trong năm, cộng cho thay đổi vốn lưu động, trừ cho chi phí đầu tư thuần và sau cùng là cộng cho vay nợ mới. FCFE được dự phóng cho 5 năm, từ 2021-2025. Kể từ sau đó, người viết giả định công ty sẽ quay về mức tăng trưởng dài hạn ở mức 1%.

Nguồn: VietstockFinance

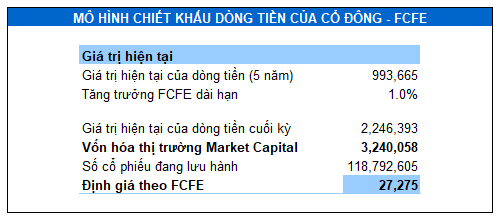

Người viết chiết khấu dòng tiền FCFE trong tương lai theo những giả định về tỷ suất sinh lời yêu cầu ở mức 12% và tăng trưởng dài hạn ở mức 1%. Mức định giá phù hợp theo phương pháp FCFE ở mức 27,275 đồng/cp.

Nguồn: VietstockFinance

Kết hợp với các phương pháp định giá so sánh ngang khác là P/E và P/S. Giá cổ phiếu của DRC tại thời điểm viết báo cáo, với tỉ trọng chia đều cho 3 phương pháp FCFE, PE và PS, là 33,681 đồng/cp. Giá cổ phiếu trên thị trường vào tháng 5/2021 khoảng 26,000-27,000 đồng/cp. Với triển vọng lợi nhuận trên 20%, cổ phiếu DRC được định giá là hấp dẫn và phù hợp để đầu tư vào tháng 05/2021. Tới cuối năm 2021, giá cổ phiếu DRC đã nhiều lần vượt qua mức giá mục tiêu này (tham khảo hình bên dưới).

Nguồn: TradingView

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FiLi

|