|

DHC - Ngành bình thường, cổ phiếu phi thường

CTCP Đông Hải Bến Tre (HOSE: DHC) là một trong những doanh nghiệp đáng chú ý nhất trong ngành giấy Việt Nam. Giá cổ phiếu tăng trưởng ổn định trong suốt nhiều năm đã đem lại sự yên tâm cho giới đầu tư.

Chứng khoán Phái sinh Nhập môn

Phân tích định lượng - Đầu tư khách quan và hiệu quả hơn

Phân tích và định giá cổ phiếu - Định giá hợp lý, đầu tư thành công

Nhà máy Giao Long. Nguồn: DHC

Tiềm năng ngành giấy tại Việt Nam

Theo Hiệp hội Giấy và Bột Giấy Việt Nam (VPPA), ngành giấy có bước phát triển mạnh mẽ với mức tăng trưởng bình quân 11% (giai đoạn 2000-2007) và 16% (giai đoạn 2007-2017). Trong đó, giấy bao bì có tốc độ tăng trưởng mạnh nhất (dự kiến trong 5-10 năm tới là 14-18%/năm). Trong lĩnh vực này đã có những dự án đầu tư lớn đang hoạt động với công suất mỗi dự án khoảng 400,000-500,000 tấn/năm. Một số doanh nghiệp đang dự kiến đầu tư dự án với công suất trên 1,000,000 tấn giấy bao bì/năm.

Sản xuất của ngành giấy đóng góp khoảng 1.5% giá trị GDP, kim ngạch xuất khẩu đạt trên 1 tỷ USD. Thị trường xuất khẩu chính của Việt Nam chủ đạo là trong khu vực, như Trung Quốc chiếm tỷ trọng khoảng 67%, các quốc gia châu Á khác 26%, châu Phi 2.8%, Bắc Mỹ 2.5%, châu Âu 1.7%.

Ngành giấy cung cấp nhiều sản phẩm cho mục đích đa dạng: hoạt động văn hoá xã hội, hoạt động giáo dục, sản xuất, nghiên cứu… Tiêu thụ giấy bình quân của Việt Nam còn khá thấp, mới đạt 50.7kg/người/năm so với mức tiêu thụ bình quân của thế giới là 70kg/người/năm, Thái Lan 76 kg/người/năm, Mỹ và EU 200-250 kg/người/năm. Điều này cho thấy dư địa tăng trưởng cho ngành giấy vẫn còn khá lớn.

Tuy nhiên, các doanh nghiệp sản xuất giấy trong nước đang phải đối mặt với không ít thách thức về chính sách cũng như quy mô sản xuất. Đáng chú ý, tình hình dịch bệnh Covid-19 phức tạp nếu kéo dài có thể sẽ tác động rất lớn đến hoạt động sản xuất, xuất nhập khẩu, các dự án đang đầu tư, máy móc và thiết bị ngành giấy, lao động. Tình trạng xuất khẩu và tiêu thụ trong nước kém do kinh tế suy giảm có thể làm tăng hàng tồn kho, cạnh tranh cao, gây áp lực mạnh đến doanh nghiệp.

Nguồn: VPPA

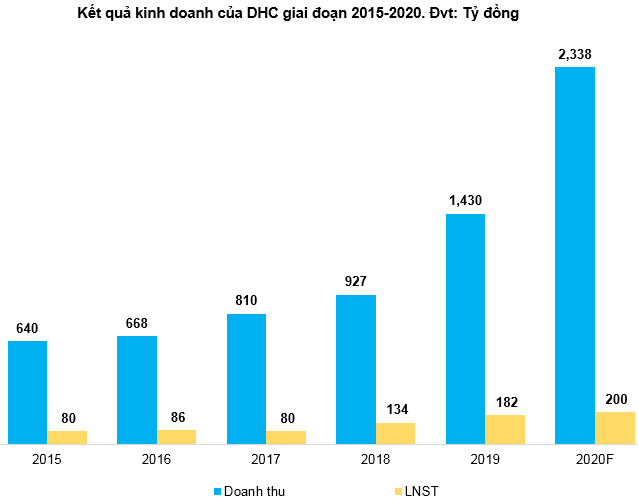

Kết quả kinh doanh khả quan

Thị trường tiêu thụ chính về bao bì của DHC là khu vực Đồng bằng sông Cửu Long với các khách hàng chính là các công ty chế biến thủy sản (chiếm khoảng 45% doanh thu mảng bao bì), khoảng 20% đến từ các công ty may mặc và dược phẩm, phần còn lại cho các khách hàng nhỏ lẻ. Tại khu vực này, DHC là một trong những doanh nghiệp lớn nhất với thị phần khoảng 30%.

Hoạt động kinh doanh của DHC tăng trưởng khá tốt trong những năm gần đây. Kết thúc quý 1/2020, DHC đạt doanh thu gần 671 tỷ đồng và ghi nhận lợi nhuận sau thuế hơn 89 tỷ đồng, lần lượt gấp 3.3 lần và 4 lần so với cùng kỳ năm 2019. Kết quả này đạt được là nhờ nhà máy Giao Long - giai đoạn 2 đi vào hoạt động chính thức từ tháng 09/2019 giúp sản lượng sản xuất và tiêu thụ tăng mạnh. Trong khi đó, giá giấy nguyên liệu mua vào vẫn ổn định giúp doanh thu của Công ty tăng vọt.

Theo như kế hoạch của Trung Quốc nhằm chấm dứt nhập khẩu giấy carton cũ (OCC) vào năm 2021, nếu được thực hiện, sẽ có áp lực giảm giá lên OCC - nguyên liệu chính cho các nhà sản xuất giấy bao bì tại Việt Nam và có thể hỗ trợ biên lợi nhuận của các công ty sản xuất giấy như DHC.

Nguồn: VietstockFinance và Báo cáo thường niên DHC

Nhà máy Giao Long 2 đã đi vào hoạt động

Sau quá trình xây dựng 3 năm, nhà máy sản xuất giấy Giao Long 2 của DHC đã chính thức đi vào hoạt động từ ngày 01/09/2019 với công suất thiết kế là 220,000 tấn/năm. Như vậy, tổng công suất sản xuất giấy kraft của DHC sau khi nhà máy mới vận hành là 280,000 tấn/năm (gấp 3.7 lần công suất nhà máy Giao Long giai đoạn 1). So với các nhà máy sản xuất bao bì khác đã được đầu tư/sẽ được đầu tư tại Việt Nam trong giai đoạn 2017- 2020, nhà máy Giao Long 2 của DHC có chi phí đầu tư thấp hơn trong khi sử dụng công nghệ lõi của Đức giúp đảm bảo chất lượng.

Theo DHC, nhà máy Giao Long 2 đã được vận hành với 100% hiệu suất hoạt động trong giai đoạn tháng 10-11/2019. DHC có kế hoạch nâng công suất bao bì thêm 130% năm 2021 trong khi có kế hoạch sản xuất giấy kraft (có giá cao hơn 40%-50% so với các sản phẩm hiện tại của DHC) trong năm 2020.

Nguồn: DHC

Định giá cổ phiếu

Thông tin đáng chú ý gần đây đối với DHC là việc cổ đông lớn Daiwa-SSIAM Vietnam Growth Fund II L.P đánh tiếng muốn thoái hết vốn. Cổ đông này hiện sở hữu gần 7.7 triệu cổ phiếu tương đương 13.7% vốn tại DHC.

Daiwa-SSIAM đã đăng ký bán hết lượng cổ phiếu trên từ ngày 18/03-16/04/2020 nhưng giao dịch không thành công do thị trường chưa thuận lợi.

Do DHC hiện là doanh nghiệp lớn nhất trong ngành giấy đang niêm yết trên sàn nên người viết không so sánh với các doanh nghiệp nội địa. Thay vào đó là sử dụng các doanh nghiệp cùng ngành trên thế giới có mức vốn hóa thị trường bằng hoặc lớn hơn DHC để làm cơ sở tính giá trị hợp lý của cổ phiếu. Để đảm bảo tính phù hợp, các doanh nghiệp được chọn chủ yếu nằm trong khu vực châu Á.

Nguồn: Investing.com và TradingView

Mức P/E trung bình của các doanh nghiệp cùng ngành trên thế giới là 10.06 lần.

DHC chia cổ tức khá đều trong nhiều năm nên mô hình chiết khấu cổ tức DDM (Dividend Discount Model) cũng có thể sử dụng trong trường hợp này.

Ta có mức định giá tổng hợp của DHC là 41,815 đồng. Việc mua vào có thể thực hiện nếu giá rơi xuống dưới ngưỡng 33,500 đồng (chiết khấu 20% so với giá trị định giá của cổ phiếu).

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|