|

Tiềm năng tăng giá của NHH, TNG và IMP như thế nào?

Các công ty chứng khoán (CTCK) khuyến nghị mua NHH nhờ triển vọng khả quan từ mảng nhựa xây dựng và nhóm sản phẩm nhựa linh kiện điện - điện tử, mua TNG với tốc độ hồi phục kỳ vọng tốt hơn các doanh nghiệp cùng ngành khác, mua IMP do tăng trưởng mạnh mẽ từ kênh ETC (thuốc kê đơn).

Mua cổ phiếu NHH với giá mục tiêu 21,150 đồng/cp

CTCK FPT (FPTS) khuyến nghị mua cổ phiếu NHH của CTCP Nhựa Hà Nội với giá mục tiêu 21,150 đồng/cp dựa trên triển vọng khả quan từ mảng nhựa xây dựng và nhóm sản phẩm nhựa linh kiện điện - điện tử.

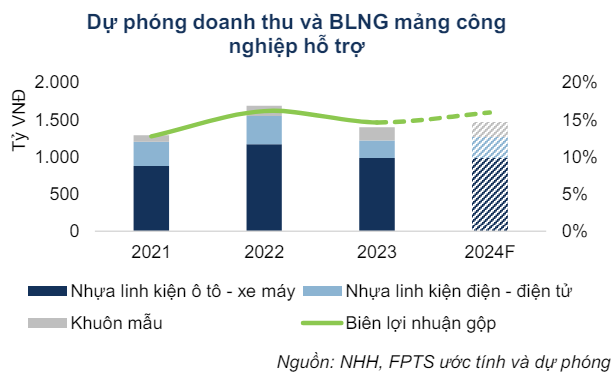

Năm 2024, FPTS dự phóng doanh thu thuần mảng công nghiệp hỗ trợ của NHH đạt 1,457 tỷ đồng, tăng hơn 4% so với năm 2023, chủ yếu nhờ sự phục hồi của nhóm sản phẩm nhựa linh kiện điện - điện tử, trong khi nhu cầu mảng nhựa linh kiện ô tô - xe máy tiếp tục tình trạng ảm đạm. Biên lãi gộp mảng này kỳ vọng đạt 16%, tăng 1.3 điểm phần trăm.

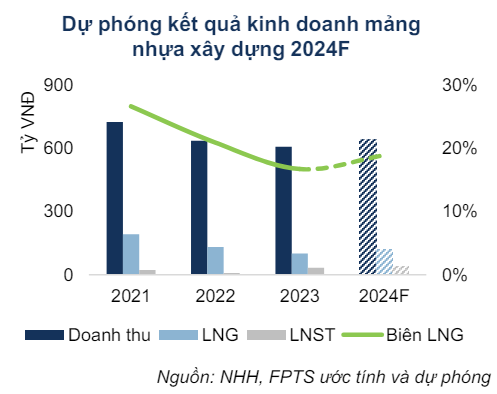

Đối với mảng nhựa xây dựng của NHH được dự phóng doanh thu và lãi sau thuế đạt lần lượt 642 tỷ đồng (tăng 6% so với cùng kỳ) và 38 tỷ đồng (tăng hơn 13%). Biên lãi gộp này ước đạt 18.9%, tăng 2.2 điểm phần trăm.

Trong đó, sản lượng bán hàng của NHH kỳ vọng tăng 4% so với cùng kỳ nhờ vào sự cải thiện của thị trường xây dựng nhà ở tại Mỹ và xu hướng chuyển dịch từ các dòng ván sàn truyền thống sang sử dụng sàn SPC tiếp diễn. Giá bán được dự phóng tăng hơn 3% vì nhu cầu cải thiện và giá cước vận chuyển tăng cao

Về dự án Nâng công suất, hiện tại FPTS chưa đưa dự án vào dự phóng giai đoạn 2024-2028 vì hạn chế thông tin.

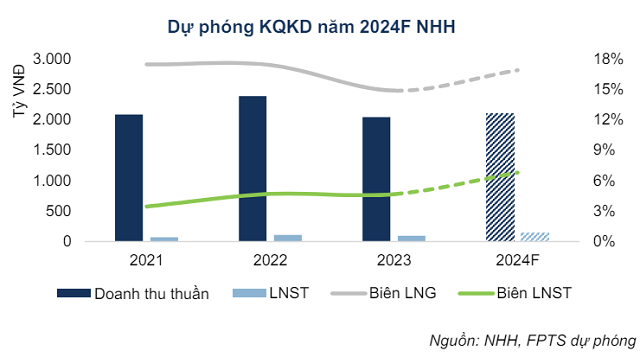

Dựa trên kết quả dự phóng của các mảng kinh doanh, doanh thu và lãi sau thuế hợp nhất của NHH năm 2024 kỳ vọng đạt lần lượt 2,099 tỷ đồng và 144 tỷ đồng.

Xem thêm tại đây

Mua cổ phiếu TNG với giá mục tiêu 31,000 đồng/cp

CTCK BIDV (BSC) khuyến nghị mua cổ phiếu TNG của CTCP Đầu tư và Thương mại TNG với mức giá mục tiêu cho năm 2024 là 31,000 đồng/cp. Duy trì mức P/E mục tiêu 9 lần.

Hiện tại lượng đơn hàng của TNG đã được phủ kín đến hết quý 3/2024 chủ yếu nhờ các đơn hàng gia tăng từ các khách hàng quen thuộc như Decathlon, TCP, Asmara… và TNG thu hút thêm đơn hàng nhờ theo đuổi chiến lược xanh, đáp ứng các tiêu chí ESG của nhãn hàng.

BSC giữ quan điểm biên lợi nhuận của TNG sẽ được cải thiện trong năm 2024 nhờ đơn giá cải thiện khi nhu cầu các sản phẩm may mặc dần ấm trở lại tại các thị trường xuất khẩu chính.

Tuy nhiên, việc tăng lương tối thiểu sẽ có tác động trực tiếp lên biên lợi nhuận do tính thâm dụng lao động lớn của ngành dệt may và chi phí lương ước tính chiếm khoảng 31-33% cơ cấu chi phí của TNG.

Dù chi phí nhân công trong 2024 của TNG có thể tăng 11%, nhưng việc đơn giá bình quân năm hồi phục 5% so với cùng kỳ, giúp biên lợi nhuận của TNG hồi phục khoảng 1 điểm phần trăm so với cùng kỳ và đạt mức 14.8%.

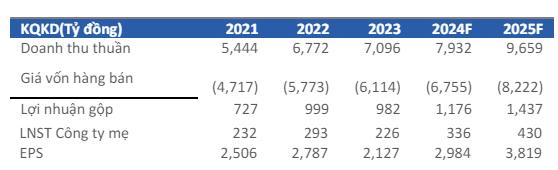

Năm 2024, BSC dự báo doanh thu thuần và lãi ròng TNG lần lượt đạt 7,932 tỷ đồng (tăng 11% so với năm 2023) và 336 tỷ đồng (tăng 49%), tương đương EPS 2,984 đồng/cp. Sang năm 2025, doanh thu thuần và lãi ròng dự phóng đạt 9,659 tỷ đồng và 430 tỷ đồng, lần lượt tăng 22% và 28% so với cùng kỳ, tương đương EPS 3,819 đồng/cp.

|

Dự phóng kết quả kinh doanh TNG giai đoạn 2024-2025

Nguồn: BSC

|

Xem thêm tại đây

Mua cổ phiếu IMP với giá hợp lý 77,200 đồng/cp

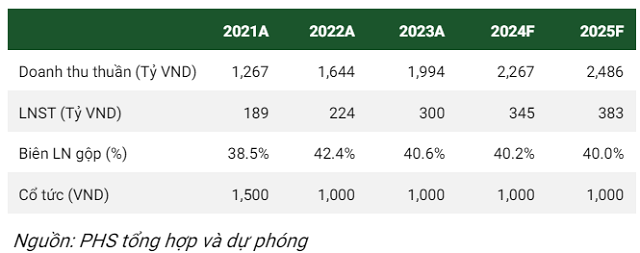

CTCK Phú Hưng (PHS) duy trì khuyến nghị mua cổ phiếu IMP của CTCP Dược phẩm Imexpharm với giá hợp lý 77,200 đồng/cp. Với nhiều yếu tố thuận lợi như nhân khẩu học, mục tiêu chăm sóc sức khỏe toàn dân và các lợi thế trong sản xuất dòng thuốc kháng sinh, PHS cho rằng Imexpharm sẽ tiếp tục ghi nhận mức tăng trưởng tốt trong năm 2024 với doanh thu thuần tăng gần 14% so với cùng kỳ, đạt 2,267 tỷ đồng.

Doanh thu kênh ETC (thuốc kê đơn) dự kiến tăng 20% so với cùng kỳ, đạt 1,021 tỷ đồng dựa trên kỳ vọng mở rộng phạm vi bảo hiểm y tế, sự gia tăng tỷ lệ mắc các bệnh mãn tính và sự phát triển cơ sở hạ tầng của các bệnh viện, phòng khám.

Ngoài ra, theo IQVIA, thuốc kháng sinh hiện đang tỷ trọng lớn nhất trong kênh ETC và được dự báo sẽ tiếp tục tăng trưởng tốt trong năm 2024. Đây cũng là dòng sản phẩm chủ lực của IMP khi chiếm đến 71% trong cơ cấu doanh thu 2023, đặc biệt là các dòng kháng sinh tiêm/truyền sản xuất theo tiêu chuẩn EU-GMP, sẽ giúp IMP tận dụng tốt cơ hội từ kênh ETC trong 2024.

Tuy nhiên, doanh thu kênh OTC (thuốc không kê đơn) dự kiến tăng trưởng chậm hơn, đạt 1,162 tỷ đồng (tăng 10%) khi thị trường OTC có xu hướng bão hòa.

Do nhà máy IMP4 đi vào hoạt động từ nửa sau 2023 và giá nguyên liệu API tăng, PHS điều chỉnh biên lợi nhuận gộp 2024 của IMP xuống mức 40.2%, lãi sau thuế dự kiến tăng hơn 15% lên 345 tỷ đồng.

|

Dự phóng kết quả kinh doanh IMP giai đoạn 2024-2025

|

Trong năm 2024, Imexpharm còn có kế hoạch mở rộng danh mục sản phẩm Non-antibiotic và dự kiến xây dựng nhà máy IMP5 mới tại Khu Công nghiệp Quảng Khánh, Đồng Tháp. Dòng sản phẩm mới bao gồm các thuốc điều trị tim mạch, tiểu đường, Tai - Mũi - Họng, thuốc ho và tiêu hóa.

Công ty dự kiến sẽ nhận bàn giao đất khu công nghiệp Quảng Khánh và bắt đầu xây dựng vào 2Q2024. Nhà máy được dự kiến sẽ hoàn thành và đi vào hoạt động năm 2026-2027.

Ngoài ra, vào tháng 2/2024, IMP chính thức hợp tác với Genuone Sciences - công ty dược lớn của Hàn Quốc, đánh dấu một cột mốc quan trọng giúp Imexpharm vượt trội hơn trong việc sản xuất các loại thuốc biệt dược chất lượng cao.

PHS cho rằng sự hợp tác này sẽ mở đường cho IMP tham gia vào đấu thầu kênh bệnh viện ở nhóm biệt dược gốc, cạnh tranh trực tiếp với thuốc ngoại có chi phí cao hơn thuốc nội địa.

Năm 2025, doanh thu thuần và lãi sau thuế IMP được dự phóng đạt 2,486 tỷ đồng (tăng 10% so với cùng kỳ) và 383 tỷ đồng (tăng 11%), sự tăng trưởng chính vẫn sẽ đến từ kênh ETC với doanh thu ETC dự kiến đạt 1,175 tỷ đồng (tăng 15%).

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Tùng Phong

FILI

|