|

Cổ phiếu CTD, HT1 và PC1 có đáng mong chờ?

Các công ty chứng khoán (CTCK) khuyến nghị mua CTD trước làn sóng đầu tư FDI tại Việt Nam và sự chuyển dịch kịp thời của Công ty sang lĩnh vực xây dựng hạ tầng công nghiệp, mua HT1 với kỳ vọng lợi nhuận hồi phục nhờ giá than hạ nhiệt và dự án trạm BOT Phú Hữu, mua PC1 nhờ mảng xây lắp phục hồi từ nền thấp và mảng khai khoáng đạt kết quả tích cực.

Mua cổ phiếu CTD với giá hợp lý 87,500 đồng/cp

CTCK Phú Hưng (PHS) khuyến nghị mua cổ phiếu CTD của CTCP Xây dựng Coteccons với giá hợp lý 87,500 đồng/cp. Theo PHS, sau một thời gian dài cải tổ bộ máy, CTD đang có sự chuyển mình rõ nét để khẳng định lại vị thế của một nhà thầu xây lắp thuộc tốp đầu thị trường.

CTD đang nắm bắt tốt cơ hội từ làn sóng đầu tư FDI tại Việt Nam với sự chuyển dịch kịp thời sang lĩnh vực xây dựng hạ tầng công nghiệp và sở hữu được lợi thế cạnh tranh với năng lực xây dựng các công trình xanh, phù hợp với xu thế đầu tư sản xuất ESG hiện nay.

Tính từ đâu năm 202A đến cuối tháng 02/2024, CTD đã dành được hàng loạt các gói thầu lớn có giá trị lớn với tổng giá trị thầu đạt trên 18 ngàn tỷ đồng. Điều này sẽ cho phép Coteccons đảm bảo được khối lượng công việc thi công và duy trì được kết quả kinh doanh tích cực trong giai đoạn 2024-2025.

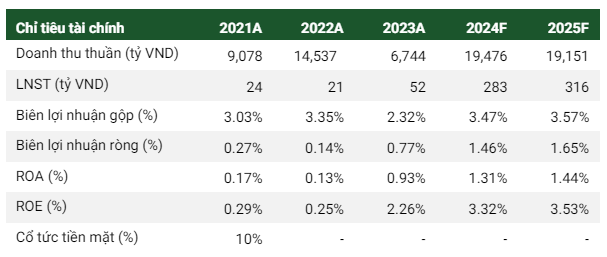

PHS kỳ vọng mảng xây dựng hạ tầng khu công nghiệp sẽ là động lực tăng trưởng doanh thu của Coteccons

Vì tỷ trọng đóng góp của mảng công nghiệp (có biên lợi nhuận tốt hơn) có xu hướng gia tăng trong tương lai, nên biên lãi gộp của CTD được kỳ vọng sẽ tiếp tục cải thiện từ mức 3.39% trong quý niên độ 2024 đến 3.47% cho cả niên độ và dần tiến lên 3.77% vào năm 2027.

Ngoài ra, biên lãi gộp có thể được cải thiện khi CTD hoàn thiện hệ sinh thái xây dựng. Trong quý 3/2024, Coteccons đã hoàn tất thương vụ mua lại 02 công ty hoạt động trong lĩnh vực cơ điện M&E và lắp đặt hệ thống nhôm kính.

|

Dự phóng kết quả kinh doanh của CTD giai đoạn 2024-2025

Nguồn: PHS

|

Xem thêm tại đây

Mua cổ phiếu HT1 với giá mục tiêu 13,600 đồng/cp

CTCK FPT (FPTS) khuyến nghị mua cổ phiếu HT1 của CTCP Xi Măng Vicem Hà Tiên với giá mục tiêu 13,600 đồng/cp. FPTS đánh giá HT1 khó đạt kế hoạch doanh thu nhưng sẽ vượt mục tiêu lợi nhuận năm 2024.

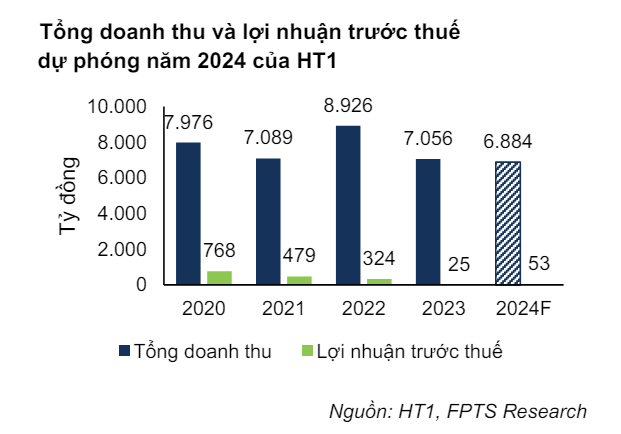

Theo đó, FPTS dự phóng tổng doanh thu và lãi trước thuế năm 2024 của HT1 đạt 6,884 tỷ đồng và 53.5 tỷ đồng, lần lượt giảm 2% và tăng 117% so với năm trước dựa trên các luận điểm sau:

Đầu tiên là sản lượng tiêu thụ nội địa ước đạt 5.5 triệu tấn, tăng 4% so với năm 2023 với kỳ vọng hoạt động xây dựng dân dụng tại thị trường chính là TPHCM hồi phục với diện tích sàn nhà ở tăng thêm năm 2024 ước tính đạt 8 triệu m2, tăng 23%.

FPTS cũng kỳ vọng năng lực cạnh tranh của HT1 cải thiện nhờ sản phẩm Power Cement giá rẻ với sản lượng tiêu thụ dự phóng tăng mạnh, đạt 550-600 ngàn tấn, tăng từ 320-360%. Giá xi măng bình quân dự kiến đạt 1.65 triệu đồng/tấn, đi ngang so với quý 1/2024, nhưng giảm 6% so với năm 2023.

Thứ hai, FPTS kỳ vọng HT1 sẽ bắt đầu thu phí trong cuối quý 2/2024 và bắt đầu ghi nhận doanh thu vào Q3/2024. Doanh thu và lợi nhuận dự phóng của trạm BOT Phú Hữu lần lượt đạt 55 tỷ đồng và 22 tỷ đồng cho hai quý còn lại của năm 2024.

FPTS đánh giá việc trạm BOT Phú Hữu sẽ không đóng góp nhiều vào doanh thu nhưng sẽ giúp đẩy nhanh tốc độ tăng trưởng lợi nhuận của HT1 từ mức nền thấp của lợi nhuận xi măng năm 2023, đặc biệt là kể từ 2025 trở đi khi dự án hoạt động thu phí cả năm.

Thứ ba, biên lãi gộp của HT1 được kỳ vọng đạt 8.7%, tăng 0.1 điểm phần trăm so với năm 2023 nhờ tiêu thụ phục hồi và giá than tiếp tục hạ nhiệt trong khi giá bán giảm. Chi phí lãi vay ước đạt 103 tỷ đồng, giảm 17% nhờ Công ty giảm vay nợ và lãi suất huy động tiếp tục điều chỉnh giảm so với cùng kỳ.

Xem thêm tại đây

Mua cổ phiếu PC1 với giá mục tiêu 35,300 đồng/cp

CTCK BIDV (BSC) duy trì khuyến nghị mua cổ phiếu PC1 của CTCP Tập Đoàn PC1 với giá mục tiêu năm 2024 là 35,300 đồng/cp, chủ yếu nhờ mảng xây lắp phục hồi từ nền thấp và mảng khai khoáng đạt kết quả tích cực

Hiện EVN đẩy mạnh giải ngân đầu tư sau 2 năm trì hoãn vì sự chậm trễ của Quy hoạch điện 8 với dự án tiêu biểu là đường dây 500kv mạch 3. Dự án này mở thầu từ tháng 10/2023 và đặt mục tiêu hoàn thành trong tháng 6/2024 (6 tháng).

Xét theo tiến độ thực hiện trong 1 tháng qua, BSC cho rằng toàn bộ đường dây 500kv mạch 3 sẽ hoàn thành trong quý 4/2024, chậm nhất là quý 1/2025. Công việc của PC1 là đúc móng, cung cấp và lắp dựng cột thép, do đó, điểm rơi lợi nhuận của mảng xây lắp sẽ là quý 2 và quý 3 năm nay, nằm trong dự báo của BSC.

Ngày 04/04/2024, Thủ tướng Chính phủ chính thức phê duyệt kế hoạch thực hiện Quy hoạch điện 8, BSC ước tính sẽ có khoảng 10,000 MW điện gió sẽ được triển khai, tương đương khoảng 300,000 tỷ đồng doanh thu tiềm năng cho ngành xây lắp điện trong giai đoạn 2024-2030. Thông tin này ảnh hưởng tích cực đối với PC1 vì các dự án năng lượng tái tạo đã bị trì hoãn hơn 2 năm.

Đối với mảng khai khoáng Niken, BSC điều chỉnh tăng sản lượng khai thác Niken của PC1 năm 2024 từ mức 41,250 tấn lên 46,750 tấn tinh quặng (chủ yếu nhờ lệnh cấm vận lên Nga) và tăng giá bán Niken trung bình cả năm từ 16,800 USD/tấn lên mức 18,700 USD/tấn

Thông tin về Khu công nghiệp (KCN) Nomura giai đoạn 2, tại thời điểm tháng 4/2024, PC1 đã hoàn thành thiết kế và đã được phê duyệt quy hoạch 1/2,000. Doanh nghiệp đã trình hồ sơ lên Trung ương và Chính phủ, BSC kỳ vọng KCN này sẽ có chủ trương đầu tư vào quý 4/2024 và bán hàng trong năm 2026.

|

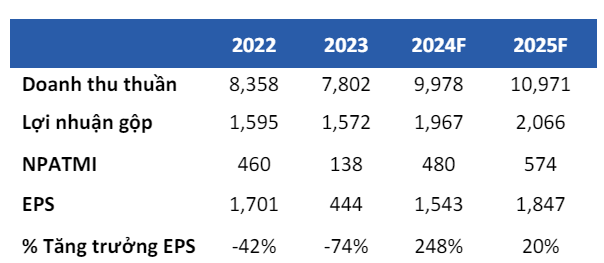

Dự phóng kết quả kinh doanh của PC1 giai đoạn 20024-2025

Nguồn: BSC

|

Tổng hợp lại, BSC dự phóng doanh thu năm 2024-2025 của PC1 đạt 9,978 tỷ đồng và 10,971 tỷ đồng, lần lượt tăng 28% và 10% so với cùng kỳ. Biên lãi gộp năm 2024 ước đạt 19.7%, giảm 0.6 điểm phần trăm so với năm 2023 do mảng khai khoáng niken gặp áp lực với giá bán suy giảm khi so với mức nền cao của năm 2023. Trong năm 2025, tỷ trọng doanh thu của xây lắp tiếp tục tăng nên làm giảm biên gộp chung xuống mức 18.8%.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Tùng Phong

FILI

|