|

Cổ phiếu IDC, DXG và DHC có triển vọng tích cực?

Các công ty chứng khoán (CTCK) khuyến nghị mua IDC với kỳ vọng lấy lại phong độ tăng trưởng trong năm 2024; trung lập DXG trong bối cảnh tiến độ của các dự án cũ dần ấm lại; mua DHC nhờ giá bán giấy bao bì phục hồi và triển vọng dài hạn khả quan.

Mua cổ phiếu IDC với giá mục tiêu 59,458 đồng/cp

CTCK Tiên Phong (TPS) đánh giá Tổng Công ty IDICO – CTCP (HNX: IDC) là một trong những nhà phát triển Khu công nghiệp (KCN) hàng đầu với quy mô quỹ đất lớn và vị trí đắc địa.

Tính đến quý 3/2023, IDC hiện còn 5 KCN chưa lấp đầy gồm KCN Hựu Thạnh, KCN Phú Mỹ 2 & MR, KCN Quế Võ 2 và KCN Cầu Nghìn, ước tính quỹ đất sẵn sàng cho thuê còn lại khoảng 631 ha. TPS kỳ vọng quỹ đất này có thể mang lại nguồn thu trong trung hạn cho IDC từ 4-6 năm tới.

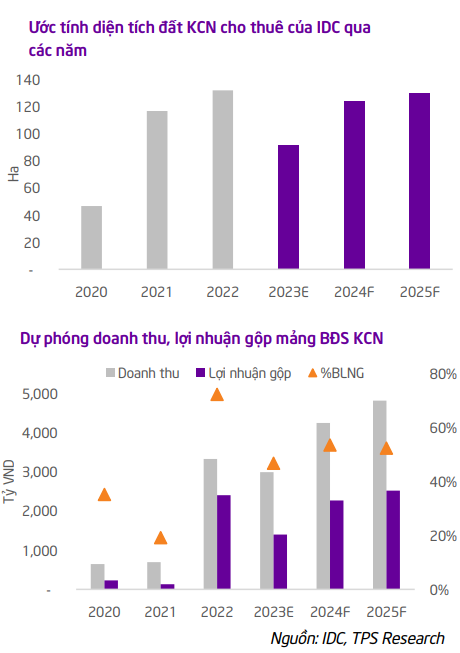

CTCK này kỳ vọng IDC sẽ thu hút khoảng 124-130 ha đất công nghiệp trong năm 2024-2025, với giả định giá cho thuê duy trì xu hướng tăng 7-9% so với cùng kỳ.

Ước tính doanh thu 2024-2025 mảng bất động sản KCN của IDC đạt khoảng 4,239 tỷ đồng và 4,803 tỷ đồng, tăng 42.1% và 13.3% so với cùng kỳ; lãi gộp đạt 2,265 tỷ đồng và 2,512 tỷ đồng, tăng 62.6% và 10.9%; biên lãi gộp đạt 53.4% và 52.3%.

Đối với mảng năng lượng, kinh doanh điện của IDC được kỳ vọng sẽ phục hồi trở lại trong năm 2024-2025. Ước tính tổng sản lượng điện đạt 1,939-2,166 triệu kWh, tăng 9.21% và 11.7% so với cùng kỳ; doanh thu mang về lần lượt 3,272 tỷ đồng và 3,644 tỷ đồng, tăng 15.4% và 11.4%; biên lãi gộp duy trì quanh mức 11%.

Tại mảng thu phí BOT trong giai đoạn 2024-2025, doanh thu được kỳ vọng sẽ giữ mức tăng trưởng trung bình 1.5-2%/năm, ước đạt doanh thu lần lượt 449 tỷ đồng và 457 tỷ đồng; lãi gộp mang về 197 tỷ đồng và 223 tỷ đồng; Biên lãi gộp quanh mức 44-49%.

Nhìn chung, TPS kỳ vọng doanh thu thuần của IDC trong giai đoạn 2024-2025 sẽ đạt 8,899 tỷ đồng và 9,443 tỷ đồng, tăng lần lượt 32% và 6% so với cùng kỳ; lãi ròng đạt 1,674 tỷ đồng và 1,765 tỷ đồng, tăng 62% và 5%.

Với triển vọng trong năm 2024, TPS khuyến nghị mua cổ phiếu IDC và đưa ra mức giá mục tiêu là 59,458 đồng/cp.

Xem thêm tại đây

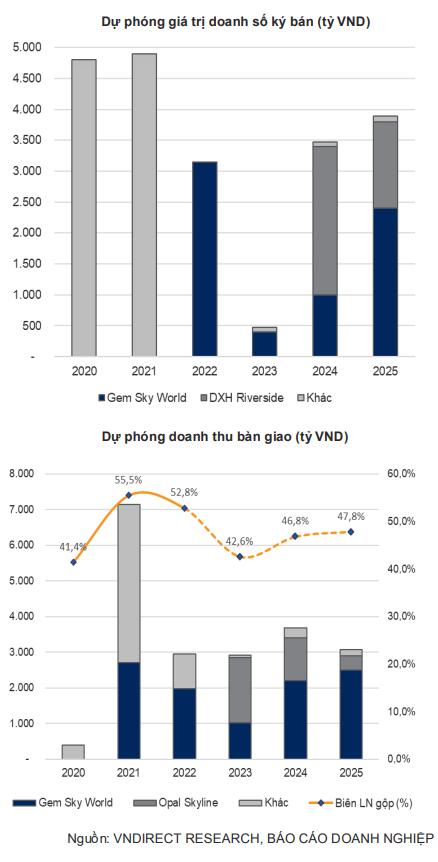

Cổ phiếu DXG trung lập với giá mục tiêu 19,900 đồng/cp

CTCK VNDIRECT (VND) thận trọng dự phóng giá trị ký bán trong 2024 của CTCP Tập đoàn Đất Xanh (HOSE: DXG) sẽ đạt khoảng 4,600 tỷ đồng từ sự đóng góp lớn của dự án Datxanh Homes Riverside và một phần dự án Gem Sky World, cải thiện mạnh so với mức nền ký bán thấp chỉ 500 tỷ đồng trong 2023.

Trong 2025, dự án Gem Sky World được kỳ vọng sẽ đóng góp lớn vào giá trị ký bán khi sự hồi phục thị trường bất động sản đã rõ ràng hơn. Ngoài ra, phần còn lại của dự án Datxanh Homes Riverside cũng sẽ được mở bán trong 2025.

Trước những thách thức của thị trường, DXG đã tinh gọn bộ máy nhân sự xuống còn 2,249 nhân sự (giảm 68% so với cùng kỳ) trong quý 1/2023 và duy trì số lượng nhân sự ổn định trong quý 2-3. Chi phí bán hàng và quản lý doanh nghiệp trong 9 tháng 2023 giảm hơn 55% xuống còn 643 tỷ đồng nhờ hoạt động tái cấu trúc doanh nghiệp

Về cấu trúc tài chính, dòng tiền từ hoạt động kinh doanh của DXG gần như liên tục âm từ 2018 đến cuối quý 3/2023 do liên tục mở rộng quỹ đất và phát triển dự án.

Nợ vay của DXG liên tục tăng từ 2016-2022 và giảm 2.7% so với đầu năm vào cuối quý 3/2023, còn 5,616 tỷ đồng. Tuy nhiên, chỉ sổ nợ vay ròng trên vốn chủ sở hữu vào cuối quý 3 giảm nhẹ về còn 34%, thấp hơn trung bình các doanh nghiệp trong ngành là 44-48% nhờ hoạt động phát hành vốn liên tục từ năm 2014 (trừ năm 2020).

Tính đến cuối quý 3/2023, tổng nợ trái phiếu của DXG là 1,668 tỷ đồng, giảm 52 tỷ đồng so với cuối quý trước. Giá trị trái phiếu đáo hạn vào năm 2024-2025 lần lượt là 773 tỷ đồng và 650 tỷ đồng.

Trong ngắn hạn, DXG không gặp áp lực trả nợ trái phiếu trong giai đoạn 2024-2025, dù số dư tiền mặt tính đến cuối quý 3/2023 chỉ là 788 tỷ đồng, nhờ vào nguồn tiền thu được từ phát hành riêng lẻ.

Tuy nhiên, VND cho rằng đây không phải là hướng đi hiệu quả để phát triển lâu dài. Trong trường hợp không thuận lợi, DXG có thể sử dụng tài sản đảm bảo gồm quyền sử dụng đất tại các dự án như Opal Skyline, DXH Sky World, DXH Park City, DXH Park View… cùng với cổ phần tại DXS để hoàn trả nghĩa vụ trái phiếu.

Sau khi đánh giá tiềm năng cũng như rủi ro có thể phát sinh, VND khuyến nghị trung lập cổ phiếu DXG với giá mục tiêu 19,900 đồng/cp. Lưu ý rằng, DXG tiếp tục có kế hoạch tăng vốn vào năm 2024, vì vậy có thể ảnh hưởng đến giá mục tiêu mà CTCK này đưa ra.

Xem thêm tại đây

Mua cổ phiếu DHC với giá mục tiêu 50,300 đồng/cp

CTCK FPT (FPTS) cho rằng tổng sản lượng tiêu thụ ngành giấy bao bì Việt Nam sẽ phục hồi trong năm 2024 với nhu cầu nội địa và sản lượng xuất khẩu tăng 4-5% so với cùng kỳ. Trong dài hạn, thị trường giấy nội địa và thị trường xuất khẩu chính là Trung Quốc đều còn dư địa.

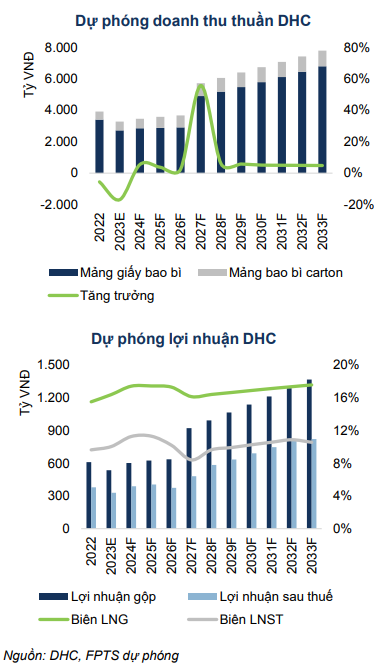

Trong đó, CTCP Đông Hải Bến Tre (HOSE: DHC) được dự phóng năm 2024, sẽ đạt doanh thu và biên lãi gộp mảng giấy bao bì lần lượt 2,847.5 tỷ đồng (tăng 4.8% so với cùng kỳ) và 17.5% (tăng 1.2 điểm %).

Tại mảng bao bì carton, sản lượng bao bì carton của DHC đã liên tục tăng trưởng với tốc độ tăng trưởng kép hàng năm (CAGR) là 13.8%/năm giai đoạn 2018- 2022. DHC chiếm trên 30% thị phần bao bì carton tại Đồng bằng sông Cửu Long nhờ lợi thế về chi phí sản xuất.

Sau khi nhà máy Bao bì Số 2 chạy tối đa hiệu suất, nhà máy Bao bì Số 1 đi vào hoạt động vào T4/2022 giúp công suất thiết kế mảng bao bì carton của DHC tăng 94%. FPTS dự phóng sản lượng bao bì carton của DHC sẽ tiếp tục tăng trưởng với CAGR là 8.7%/năm trong giai đoạn 2022-2029.

Mặt khác, DHC hiện đang lên kế hoạch xây dựng nhà máy Giao Long 3 với công suất thiết kết 380,000 tấn/năm, dự kiến đưa vào hoạt động năm 2027 giúp năng lực sản xuất của DHC tăng 136%.

Sản lượng tiêu thụ giấy bao bì của Công ty được kỳ vọng sẽ tăng mạnh 64.6% so với cùng kỳ vào năm 2027 và tiếp tục tăng với CAGR là 3.5%/năm giai đoạn 2027-2033 nhờ vào nhu cầu khả quan tại thị trường Việt Nam và Trung Quốc.

Với kỳ vọng biên lãi gộp được cải thiện sau khi giá bán giấy bao bì phục hồi và triển vọng dài hạn khả quan, FPTS khuyến nghị mua cổ phiếu DHC, giá mục tiêu được xác định là 50,300 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|