|

Tiền rẻ có trở lại trong năm 2024?

Chủ đề tiền rẻ một lần nữa quay lại với thị trường, sau cuộc họp báo gần nhất của Cục Dự trữ Liên bang Mỹ (Fed), khi các tín hiệu về việc giảm lãi suất lần đầu được nhắc đến sau gần 2 năm. Trong văn bản tuyên bố về chính sách tiền tệ, có 17/19 thành viên FOMC đưa ra dự phóng rằng lãi suất mục tiêu sẽ giảm trong năm 2024. Liệu những dấu hiệu này có đang cho thấy một môi trường tiền rẻ sẽ quay trở lại?

Các quyết định chính sách của Fed ngày càng đáng chú ý đối với các nhà hoạch định chính sách và nhà đầu tư tại Việt Nam, khi Mỹ đã là đối tác giao thương lớn nhất và mối quan hệ ngoại giao giữa 2 bên ngày càng khắng khít hơn sau những sự kiện ngoại giao gần đây.

Việc Fed nới lỏng hay thắt chặt chính sách tiền tệ sẽ tác động trực tiếp lên nền kinh tế Mỹ và gián tiếp tác động lên nền kinh tế Việt Nam thông qua kênh xuất nhập khẩu và tỷ giá. Vì thế, với phát biểu gần đây của Chủ tịch Fed, chúng ta cần một góc nhìn rộng hơn về ý nghĩa của nó đối với nền kinh tế Mỹ nói riêng và từ đó liên kết với tình hình trong nước để có những quyết định chính xác hơn trong giai đoạn tới.

Thị trường đang mong chờ điều gì?

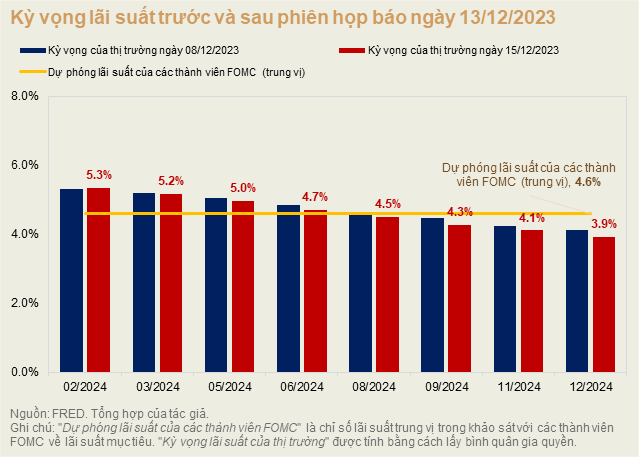

Thị trường chứng khoán Mỹ phản ứng khá tích cực sau buổi họp báo hôm 13/12/2023. Chỉ số Dow Jones tăng 1.4%, S&P 500 tăng 1.37% và Nasdaq tăng 1.38%. Đặc biệt, theo dữ liệu của CME Group, xác suất của những mức lãi suất thấp hơn trong năm 2024 đều có xu hướng tăng, khiến cho mức lãi suất trung bình mà thị trường kỳ vọng cách xa hơn so với kỳ vọng của các thành viên FOMC.

Trong buổi họp báo, Chủ tịch Fed - Jerome Powell đã truyền đạt thông điệp tích cực về triển vọng kinh tế, nhấn mạnh vào việc duy trì sự ổn định và hỗ trợ tăng trưởng. Sự tích cực này không chỉ ảnh hưởng đến thị trường nội địa Mỹ mà còn gửi tín hiệu tích cực đến các thị trường quốc tế, bao gồm cả nền kinh tế Việt Nam, với triển vọng gia tăng xuất khẩu và hợp tác tài chính.

Ngoài sự tích cực của thị trường sau cuộc họp báo, xu hướng xác suất lãi suất thấp hơn trong năm 2024 đang thu hút sự chú ý. Chỉ số Dow Jones, S&P 500, và Nasdaq tăng không chỉ do sự lạc quan từ những phát ngôn tích cực của ông Powell mà còn do sự đồng thuận của thị trường với kỳ vọng giảm lãi suất. Sự tăng trưởng đột biến của thị trường sau họp báo chứng tỏ rằng các nhà đầu tư đang chủ động đưa ra những quyết định dựa trên ước lượng về một môi trường tiền tệ linh hoạt hơn trong tương lai. Xác suất cao Fed sẽ giảm lãi suất và điều đó không chỉ phản ánh sự kiểm soát của chính sách tiền tệ mà còn liên quan đến các yếu tố kinh tế khác như lạm phát giảm và tỷ lệ thất nghiệp ổn định. Việc giảm lãi suất dự kiến có thể đặt nền tảng cho môi trường tài chính "hạ cánh mềm", tức lạm phát giảm nhưng không gây ra suy thoái cho nền kinh tế Mỹ và tỷ lệ thất nghiệp ở mức thấp, dù Chủ tịch Powell vẫn đưa ra những nhắc nhở thị trường thận trọng vì tình hình lạm phát vẫn có thể tăng và mức lãi suất cao có thể được giữ dài hơn.

Có phải là mức lãi suất “rẻ”?

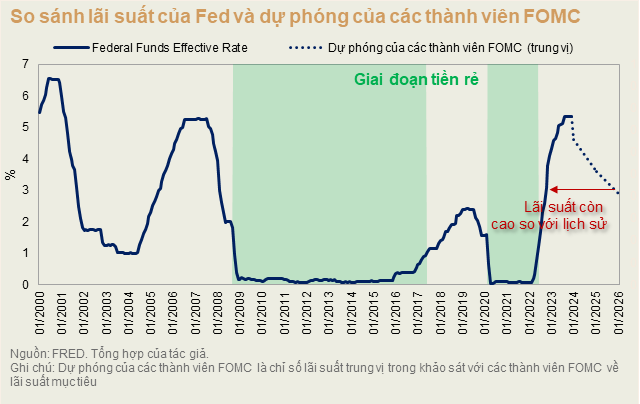

Dù thị trường phản ứng tích cực và các câu chuyện “tiền rẻ” bắt đầu xuất hiện trên truyền thông, song mức lãi suất mục tiêu của cả thị trường và các thành viên FOMC trong ngắn và trung hạn vẫn chưa phải là mức “rẻ”, khi nhìn vào dữ liệu lịch sử.

Mức lãi suất ở năm 2026 thậm chí còn cao hơn mức đỉnh của năm 2019 và ngang với mặt bằng lãi suất giai đoạn 2005 - 2009, cho thấy Fed hay cả thị trường Mỹ đều chưa hoàn toàn tự tin về việc lạm phát sẽ giảm xuống mức mục tiêu 2% trong dài hạn ở bối cảnh hiện tại.

Ngoài ra, những lo ngại về tình hình chính trị nội bộ và địa chính trị bên ngoài của Mỹ có thể khiến mức lãi suất cao duy trì trong thời gian dài. Sự chia rẽ trong Quốc hội, biến động từ các quyết định chính trị và tác động từ sự kiện quốc tế đều đóng góp vào việc làm tăng - giảm lãi suất. Môi trường chính trị không ổn định có thể giữ mức lãi suất ở mức cao và lâu hơn dự kiến, làm tăng chi phí vốn cho doanh nghiệp, đồng thời tạo ra khó khăn cho chính sách tài chính.

Sự không chắc chắn này không chỉ ảnh hưởng đến quyết định đầu tư mà còn làm gia tăng rủi ro và khả năng biến động của thị trường tài chính. Điều này đặt ra thách thức lớn cho các quỹ đầu tư và doanh nghiệp có nguồn vốn dựa nhiều vào vốn vay.

Quan điểm của các quỹ đầu tư lớn đối với tình hình kinh tế Mỹ và khả năng suy thoái cũng tạo ra những thách thức mới cho thị trường. Những tồn tại trong nền kinh tế và tâm lý đầu tư có thể gây ra biến động không lường trước được. Các quỹ đầu tư lớn như BlackRock và Bridgewater đã thể hiện mối lo ngại về tình hình chung và đặt ra câu hỏi về tính bền vững của sự phục hồi kinh tế. Sự lo ngại về tình hình kinh tế và tiềm ẩn suy thoái đã làm cho các quỹ này thận trọng hơn trong quá trình đưa ra quyết định đầu tư. Một trong những yếu tố chính, theo đánh giá của họ, là lạm phát vượt mức mục tiêu 2%. Những đánh giá rủi ro và chiến lược tập trung vào bảo toàn vốn đang được ưu tiên.

Trong bối cảnh này, thách thức lớn đặt ra là làm thế nào để hoạch định chính sách tiền tệ sao cho phù hợp và linh hoạt nhất, từ đó giảm bớt áp lực lên thị trường và nền kinh tế, gia tăng khả năng chống chọi với biến động đối với các thị trường toàn cầu.

Tác động lên nền kinh tế Việt Nam

Tính đến thời điểm hiện tại, có thể nói khả năng tiền rẻ quay trở lại là rất thấp, khi cả thị trường và Fed đều không nghĩ như vậy trong bối cảnh kinh tế Mỹ giai đoạn tới sẽ đối diện với nhiều rủi ro lớn hơn giai đoạn trước đó. Vậy, với một môi trường lãi suất cao hơn và nhiều rủi ro hơn thì nền kinh tế Việt Nam sẽ chịu tác động như thế nào?

Xuất khẩu tăng trưởng chậm lại là điều có thể thấy đầu tiên khi Mỹ là quốc gia nhập hàng từ chúng ta nhiều nhất. Khi lãi suất đạt 4% vào đầu năm nay, đó cũng là thời điểm xuất khẩu của Việt Nam đi Mỹ bắt đầu giảm mạnh, do mức lãi suất này dần thẩm thấu vào nền kinh tế của Mỹ, khiến áp lực trả nợ cao hơn và nhu cầu giảm đi.

Áp lực lên tỷ giá sẽ lớn hơn khi việc nắm giữ USD sẽ hấp dẫn hơn so với VND, do lãi suất USD ở mức cao hơn. Tỷ giá USD/VND đã chịu áp lực khá lớn kể từ khi Fed bắt đầu chiến dịch tăng lãi suất vào nửa cuối năm 2022. Ngân hàng Nhà nước đã có 2 lần can thiệp mạnh vào thị trường liên ngân hàng kể từ thời điểm trên để ổn định tỷ giá, khi nhà đầu tư nước ngoài đưa tiền về các tài sản USD.

Xuất khẩu chậm lại cùng áp lực tỷ giá cao hơn sẽ khiến các chính sách tiền tệ trong nước trở nên kém linh động hơn, từ đó nền kinh tế chung sẽ phát triển chậm lại nếu năng suất không tăng. Vì thế, trong giai đoạn môi trường kinh doanh quốc tế có khả năng cao sẽ chậm lại thì việc chăm chút đầu tư để tăng năng suất lao động trong nước là nhiệm vụ quan trọng để nền kinh tế Việt Nam có thể phát triển trong dài hạn, dần chịu tác động ít hơn từ các yếu tố bên ngoài.

Lê Hoài Ân, CFA - Đặng Phú, VDSC

FILI

|