Bức tranh đa sắc về lợi nhuận nhà băng (KTSG Online) – Một số ngân hàng công bố báo cáo lợi nhuận, hé lộ phần nào sự phân hóa ngày càng lớn về hoạt động kinh doanh trong nửa đầu năm.

Các ngân hàng bước vào mùa công bố lợi nhuận nửa đầu năm. Ảnh minh họa: DNCC. |

Lợi nhuận sẽ phân hóa mạnh mẽ

Mùa báo lãi của các ngân hàng bắt đầu khi một vài ngân hàng bắt đầu công bố lợi nhuận, tuy nhiên bức tranh lợi nhuận năm nay sẽ có sự khác biệt đáng kể giữa các nhà băng.

Chẳng hạn, mới đây Ngân hàng Sacombank công bố lợi nhuận trước thuế đạt 4.755 tỉ đồng, tăng 63,5% so cùng kỳ. Trong đó, tổng thu nhập thuần đạt hơn 13.500 tỉ đồng, tăng hơn 20% so cùng kỳ năm trước. Tương tự, Ngân hàng MSB cũng công bố tổng thu nhập thuần trong nửa đầu năm tăng 23,2%, đạt gần 6.400 tỉ đồng. Trong đó, lãi thuần từ hoạt động dịch vụ tăng mạnh mẽ hơn 86%, tỷ lệ thu nhập ngoài lãi trên tổng thu nhập hoạt động đạt trên 31%.

Tuy nhiên, không phải ngân hàng nào cũng có tốc độ tăng trưởng cao, thậm chí có ngân hàng ở mức âm. Chẳng hạn như TPBank, lợi nhuận sau thuế quí 2 là 1.293 tỉ đồng, giảm 25,27% so với cùng kỳ năm 2023. Trong đó, thu nhập lãi thuần trong quí 2 giảm 10% so với cùng kỳ, trái với xu hướng cải thiện của hoạt động mua bán chứng khoán đầu tư và kinh doanh trái phiếu, thu nhập thuần từ hoạt động dịch vụ (tiếp tục tăng trưởng 18%).

Còn với ngân hàng TMCP Bưu điện Liên Việt (LPBank), lợi nhuận trước thuế trong quí 2 giảm 51%, còn lợi nhuận lũy kế 6 tháng đầu năm giảm gần 32%. Chủ yếu do thu nhập lãi thuần giảm mạnh (lũy kế 6 tháng giảm gần 12%). Tương tự, Ngân hàng ABBank năm ngoái báo lãi hơn ngàn tỉ nhưng năm nay ghi nhận chỉ hơn 67 tỉ đồng trong quí 2, dẫn đến lợi nhuận trước thuế trong nửa đầu năm giảm gần 60% so với cùng kỳ.

Theo giải trình báo cáo tài chính quí 2, LPBank cho biết tình hình kinh tế thế giới và trong nước có nhiều biến động đã ảnh hưởng đến hoạt động kinh doanh của nhiều cá nhân và doanh nghiệp, trong đó có cả ngân hàng. “Lãi suất đầu vào huy động tăng cao ảnh hưởng một phần đến biên lãi ròng (NIM), do vậy thu nhập lãi của nhà băng giảm so với cùng kỳ năm ngoái. Cùng với đó là triển khai các chính sách, gói hỗ trợ lãi suất cho vay và giảm phí, lệ phí cho khách hàng”, báo cáo của LPB lý giải.

Trong khi đó, văn bản giải trình của Ngân hàng ABBank, lý do được giải thích là vì ngân hàng tăng cường trích lập dự phòng trong quí để chủ động hơn trong việc xử lý rủi ro tròng thời gian tới.

Bên cạnh một số ngân hàng đã công bố lợi nhuận dự kiến, báo cáo của các công ty chứng khoán ước tính tăng trưởng lợi nhuận ngân hàng cũng chia thành 2 nhóm rõ rệt, một bên vẫn duy trì tăng trưởng cao, nhưng một bên thì tốc độ chậm lại đáng kể, thậm chí tăng trưởng âm trong quí 2 và cả nửa đầu năm.

Ngay cả tốc độ tăng trưởng tín dụng cũng có sự khác biệt đáng kể trong nửa đầu năm, có ngân hàng tăng trưởng tín dụng 5%, nhưng cũng có nhà băng đạt mức 13,2%, chủ yếu đóng góp từ khách hàng cá nhân và khách hàng doanh nghiệp vừa và nhỏ.

Tuy nhiên, điểm chung là nhà băng nào cũng nói mình tiết kiệm chi phí hoạt động tốt hơn. Đi cùng đó là xu hướng hưởng lợi từ việc chi phí vốn giảm.

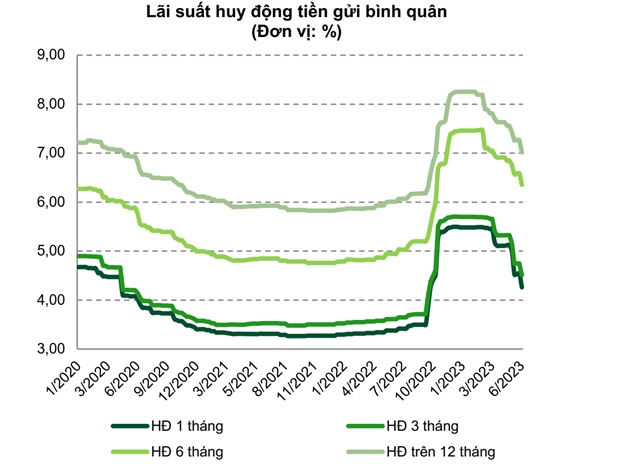

Theo Công ty chứng khoán VCBS, ước tính lãi suất tiền gửi có kỳ hạn trung bình toàn hệ thống ghi nhận giảm 1,1-1,3% tùy kỳ hạn so với thời điểm cuối năm 2022 và dự báo tiếp tục giảm nhẹ 0,5-0,7% tới cuối năm, giúp chi phí huy động của các ngân hàng giảm xuống. Đáng kể trong đó là lãi suất tiền gửi không kỳ hạn giảm xuống mức 0,29% từ mức đỉnh 0,41% trong tháng 10-2022, hiện tương đương mức trước dịch Covid-19. Điều này mang lại lợi thế đáng kể cho các ngân hàng duy trì tỷ lệ CASA cao.

Tình hình khó khăn chung cũng đang dần “thấm” vào ngành ngân hàng, như dự báo của các lãnh đạo nhà băng hồi đầu năm. Các khó khăn ngân hàng đã và đang đối mặt là chi phí vốn cao, áp lực tỷ suất lợi nhuận khi lãi suất cho vay đầu ra cũng giảm, tín dụng tăng chậm lại, khoản nợ chậm trả có xu hướng gia tăng.

Trong quí 1, NIM toàn ngành giảm từ mức 3,81% vào cuối năm 2022 xuống 3,68%. “Việc tăng lãi suất huy động đã bắt đầu được phản ánh vào NIM, trong khi tín dụng tăng chậm lại, các khoản nợ chậm trả có xu hướng gia tăng”, báo cáo của VCBS nhận định.

Lãi suất huy động giảm mạnh giúp chi phí vốn của nhà băng giảm dần. Nguồn: VCBS. |

Lợi thế nằm ở các ngân hàng có chi phí vốn thấp

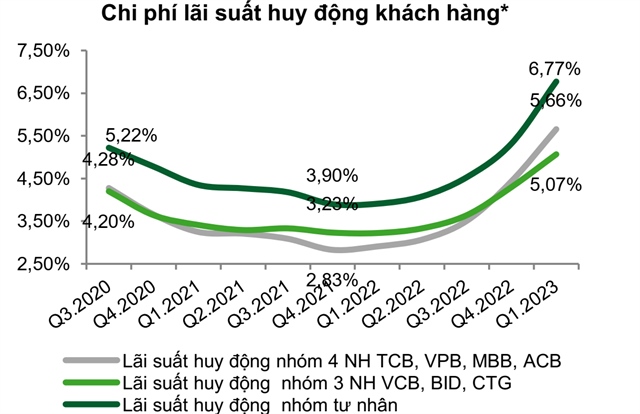

Trong bối cảnh mặt bằng lãi suất tiếp tục giảm vào nửa cuối năm, sự phân hóa về lợi nhuận cũng sẽ diễn ra đáng kể, theo VCBS. Chẳng hạn, với nhóm 4 ngân hàng thương mại nhà nước chi phối, tỷ lệ NIM duy trì mức thấp do áp lực giảm lãi suất hỗ trợ nền kinh tế, đi cùng với các gói vay ưu đãi quy mô lớn từ đầu 2023. Trong khi đó, nhóm ngân hàng tư nhân có tập khách hàng cá nhân lớn thì NIM tăng nhanh nhờ tỷ lệ CASA và tín dụng bán lẻ hồi phục.

Nhóm ngân hàng nhỏ cũng cần chú ý khi chạy theo cuộc đua huy động ở giai đoạn lãi suất cao. Tuy nhiên, khi mặt bằng lãi suất giảm dần và khoản tiền gửi lãi suất cao dần đáo hạn, có thể kỳ vọng NIM của nhóm ngân hàng nhỏ cũng sẽ cải thiện đáng kể.

Tương tự, Công ty chứng khoán VNDirect đánh giá xu hướng cải thiện NIM có thể diễn ra không đồng đều giữa các ngân hàng. Lợi thế nằm ở các ngân hàng có chi phí vốn thấp, có điều kiện giảm lãi suất cho vay và có thế mạnh về tập khách hàng cá nhân.

Sự phân hóa cũng nằm ở việc xử lý nợ xấu. Theo VCBS, ước tính nợ xấu nội bảng và mức trích lập dự phòng năm 2023 sẽ thấp hơn dự kiến nhờ các chính sách hỗ trợ. Tuy nhiên, rủi ro nợ xấu sẽ đẩy sang năm 2024 và chia ngành thành nhiều nhóm khác nhau, chẳng hạn như nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải, ngược lại với nhóm có tỷ trọng cho vay bất động sản và trái phiếu doanh nghiệp cao và có tỷ lệ bao phủ nợ xấu thấp sẽ đối diện nhiều áp lực hơn.

Các ngân hàng đặt kỳ vọng chi phí huy động sẽ giảm mạnh vào cuối quí 3. Nguồn: VCBS. |

Tăng trưởng lợi nhuận giảm tốc

Trong thời gian tới, bức tranh lợi nhuận ngành sẽ rõ ràng hơn khi có thêm các ngân hàng lớn nhỏ báo lãi. Các yếu tố ảnh hưởng khác đến ngành hiện là câu chuyện của nợ xấu, sự phục hồi của thị trường trái phiếu doanh nghiệp, những chính sách hỗ trợ lãi suất hay tái cơ cấu nợ, cũng sẽ ảnh hưởng đến hoạt động của các nhà băng.

Một điểm đáng chú ý là ước tính sơ bộ của các công ty chứng khoán cho thấy có không ít nhà băng hoàn thành được 50% kế hoạch lợi nhuận đặt ra hồi đầu năm, dù một điểm cần nhắc lại là đa số các ngân hàng đặt mức kế hoạch thấp hơn. Theo đó, lợi nhuận của 26 ngân hàng niêm yết (không bao gồm Vietinbank) là tăng trưởng 13,5% so với cùng kỳ, thấp hơn nhiều so với mức tăng trưởng 33,6% trong năm 2022, theo báo cáo ngành ngân hàng phát hành đầu tháng 7 của Công ty chứng khoán Mirae Asset.

Lợi nhuận ngành cũng dự báo sẽ điều chỉnh trong năm nay. Theo Công ty chứng khoán Maybank IB (MSVN), dự báo tăng trưởng thu nhập ngành điều chỉnh tăng từ mức 11,8% lên mức 12,8% trong cả năm 2023, trong bối cảnh tăng trưởng tín dụng sẽ tăng tốc từ quí 2 và có thể đạt từ 10-12% (mới đây NHNN thông báo hạn mức 14% tăng trưởng cho cả năm). Trong đó, động lực đáng kể là việc hạ lãi suất huy động sẽ giúp chi phí vốn giảm và cải thiện NIM.

Còn theo Công ty chứng khoán VCBS, tăng trưởng ngành sẽ giảm tốc về khoảng 10%, trong đó có sự phân hóa đáng kể giữa các nhóm ngân hàng. Đến năm 2024, một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trong năm 2024 trong trong kịch bản bi quan về vĩ mô thế giới và thị trường bất động sản, ảnh hưởng đến khả năng trả nợ và hồi phục trong khi các chính sách hỗ trợ hết hiệu lực.

Các chuyên gia phân tích cũng cho rằng diễn biến của chất lượng tài sản sẽ là nhân tố chính ảnh hưởng đến tăng trưởng thu nhập năm 2023, trong bối cảnh chi phí tín dụng dự kiến sẽ tăng lên đáng kể.

Tuy nhiên, trong trung hạn triển vọng của nhà băng vẫn sẽ phụ thuộc nhiều vào tốc độ hồi phục của nền kinh tế. “Ngành Ngân hàng sẽ thể hiện rõ nhất sự phục hồi của nền kinh tế”, báo cáo của VNDirect nhận định.

Dũng Nguyễn TBKTSG

|