|

VCS - Triển vọng tăng trưởng vẫn tích cực trong dài hạn

CTCP Vicostone (HNX: VCS) là doanh nghiệp hàng đầu trong lĩnh vực sản xuất đá nhân tạo gốc thạch anh trong nước lẫn quốc tế. Triển vọng tăng trưởng lớn cùng nguồn cung cạnh tranh từ Trung Quốc giảm xuống giúp VCS đón đầu nhiều cơ hội mở rộng thị phần tại thị trường Bắc Mỹ rộng lớn.

Triển vọng ngành đá nhân tạo tại thị trường Mỹ

Đá nhân tạo (man-made stone) được cấu tạo từ đá nghiền liên kết với các chất kết dính như nhựa polymer. Đá ốp lát nhân tạo được sản xuất với cốt liệu nhẹ để có trọng lượng nhỏ hơn so với đá tự nhiên, dễ thi công và sự đa dạng của sản phẩm là những lợi thế quan trọng của vật liệu này. Đá nhân tạo có những đặc điểm khắc phục được hầu hết các nhược điểm của đá tự nhiên.

Theo báo cáo của The Freedonia Group, nhu cầu về mặt bàn bằng đá nhân tạo tại Mỹ dự kiến sẽ tăng 9.6% mỗi năm, lên 404 triệu feet vuông vào năm 2026, củng cố thị phần của vật liệu này trong xây dựng công trình. Tốc độ tăng trưởng mạnh mẽ này sẽ được hỗ trợ bởi:

- Người tiêu dùng thích bề mặt trông tự nhiên hơn

- Sự sẵn có ngày càng tăng của vật liệu và lựa chọn màu sắc phù hợp với xu hướng thiết kế hiện tại từ các nhà cung cấp trong và ngoài nước

- Việc sử dụng ngày càng tăng trong các công trình nhà ở do tính thẩm mỹ cũng như đặc tính nổi trội hơn các loại đá tự nhiên khác

- Nguồn cung cấp dồi dào tấm thạch anh giá rẻ từ Ấn Độ, Thổ Nhĩ Kỳ và Việt Nam.

Hàng nhập khẩu chi phí thấp từ Ấn Độ và Việt Nam vào Mỹ sẽ lấp đầy khoảng trống nguồn cung Trung Quốc

Từng là nguồn nhập khẩu tấm thạch anh lớn nhất vào Mỹ, Trung Quốc hiện xuất khẩu ít hơn 1 triệu m2 vật liệu này sang Mỹ mỗi năm. Sau khi mức thuế cao được áp dụng đối với tấm thạch anh từ Trung Quốc vào năm 2018, các nhà sản xuất và chế tạo của Mỹ đã tìm kiếm các nguồn tấm thạch anh giá rẻ khác để lấp đầy khoảng trống nguồn cung. Nhập khẩu từ Ấn Độ, Thổ Nhĩ Kỳ và Việt Nam tăng đáng kể để bù đắp cho nguồn cung bị mất từ Trung Quốc.

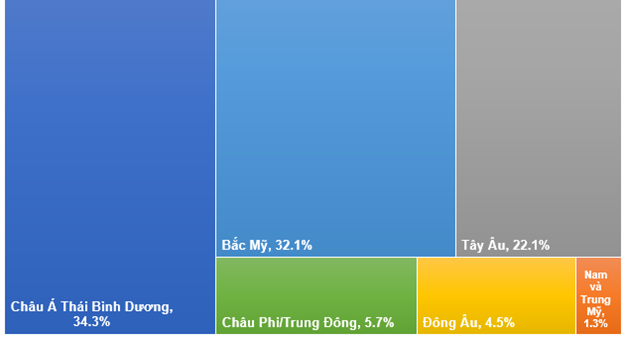

Xét theo khu vực thị trường, nhu cầu ở châu Á - Thái Bình Dương dự kiến sẽ chiếm 34.3% thị trường vào năm 2024. Tỷ trọng lớn nhất của thị trường này một phần nhờ vào nhu cầu cao từ thị trường Trung Quốc - thị trường đang tiêu thụ đá nhân tạo lớn thứ 2 trên thế giới. Theo sau là khu vực Bắc Mỹ sẽ tăng lên mức 32.1% vào năm 2024. Đây cũng là thị trường được dự báo có tốc độ tăng trưởng trung bình hàng năm cao nhất trong giai đoạn 2022 - 2024 với 6.2%/ năm, vượt qua mức 4.8% trung bình toàn cầu.

Dự báo nhu cầu thị trường ngành đá thạch anh năm 2024

Nguồn: The Freedonia Group

VCS nắm vững vị trí dẫn đầu ngành đá nhân tạo gốc thạch anh

Thị trường xuất khẩu vẫn là thị trường mang lại doanh thu chính cho Vicostone, chiếm khoảng 70% trong cơ cấu doanh thu; trong đó, các thị trường trọng điểm bao gồm Mỹ, Canada và châu Âu. Cũng theo Freedonia, VCS cũng góp mặt trong top đầu công ty trong ngành tại Mỹ nhờ hưởng lợi về chính sách thuế, lợi thế cạnh tranh từ thương hiệu lâu đời.

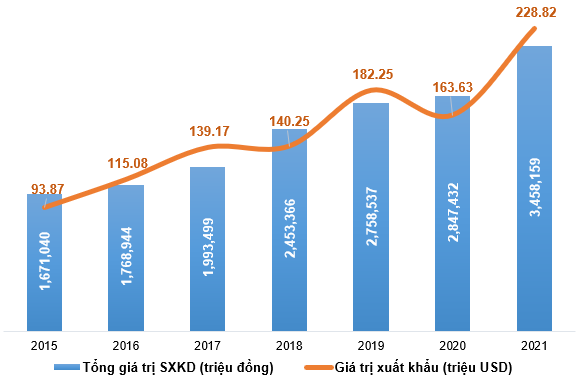

Giá trị sản xuất kinh doanh và xuất khẩu của VCS

Nguồn: VCS

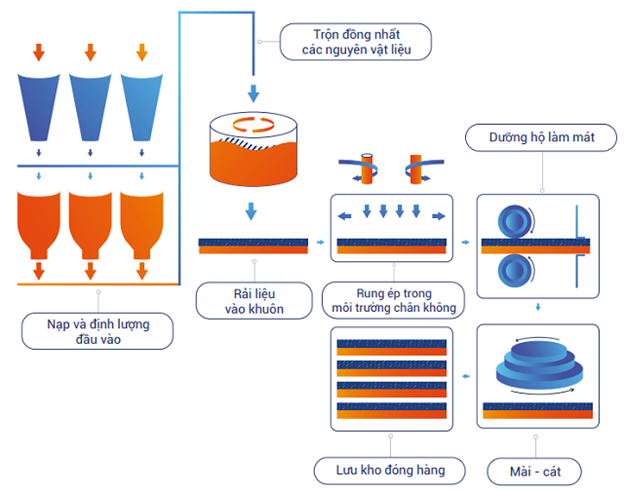

Đá nhân tạo gốc thạch anh của Vicostone được làm từ cốt liệu đá thạch anh, phụ gia khác và các sắc tố. Các nguyên liệu này sẽ được đem đi gia công, ép dính với công nghệ tân tiến Breton (Italy).

Loại vật liệu này được làm từ 3 nguyên liệu chính:

- Cốt liệu: là bột đá thạch anh nghiền nhỏ hoặc đá viên nhỏ. Đây là vật liệu cơ bản nhất cấu thành đá nhân tạo, chiếm đến 90% khối lượng

- Chất kết dính: là nhựa polymer hoặc keo serin, keo gốc xi măng thường chiếm 7% khối lượng

- Chất tạo màu: là oxit sắt chiếm khoảng 3% khối lượng

Quy trình công nghệ sản xuất của VCS

Nguồn: VCS

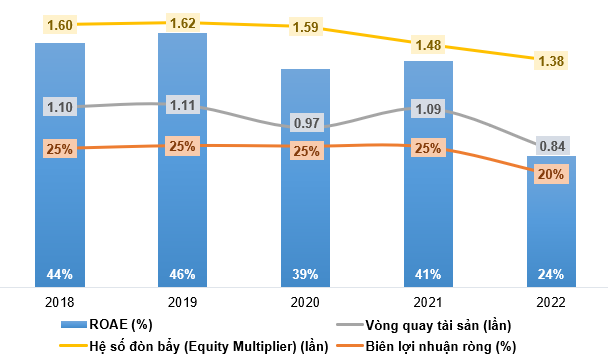

Khả năng sinh lời vẫn ở mức tốt

Nhờ vào khả năng tự chủ được nguồn nguyên liệu sản xuất và sắp tới đây, VCS cũng sẽ nhận chuyển nhượng nhà máy sản xuất nhựa Polyester từ công ty mẹ Vicostone - CTCP Tập đoàn Phượng Hoàng Xanh A&A (Phenikaa). Điều này giúp giảm áp lực giá vốn hàng bán, biên lợi nhuận và ROAE duy trì ở mức cao trong quá khứ.

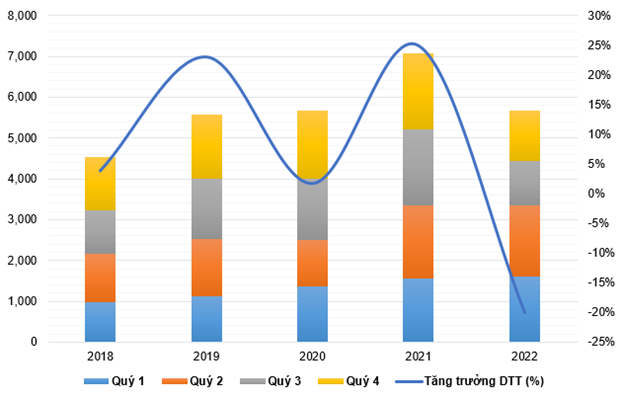

Tuy nhiên trong năm 2022, tình hình vĩ mô thị trường Bắc Mỹ và châu Âu không mấy khả quan khiến sản lượng tiêu thụ mặt hàng không thiết yếu ở khu vực này giảm, kéo theo doanh thu cũng bị ảnh hưởng mạnh (giảm 20% so với năm 2021) trong khi các chi phí hoạt động không đổi, từ đây làm vòng quay tài sản và biên lợi nhuận ròng tụt dốc.

Ngược lại, hệ số đòn bẩy giảm vì vốn chủ sở hữu đang tăng lên trong khi nợ giảm xuống cho thấy VCS đang dùng nhiều hơn phần vốn để đầu tư vào sản xuất kinh doanh và lợi nhuận không theo kịp với tốc độ tăng của vốn chủ sở hữu. Các yếu tố trên là nguyên nhân khiến ROAE năm 2022 có sự suy giảm mạnh từ mức khoảng 40% xuống còn 24%.

Biến động doanh thu thuần giai đoạn 2018-2022. Đvt: Tỷ đồng

Nguồn: VietstockFinance

Định giá cổ phiếu

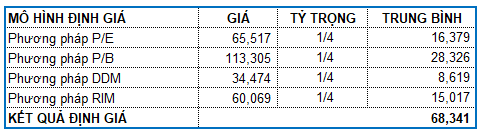

Người viết sử dụng dữ liệu P/E và P/B quá khứ kết hợp với DDM (Dividend Discount Model) và RIM (Residual Income Model) để đảm bảo tính khách quan và tiến hành định giá doanh nghiệp. Mức P/E và P/B trung bình lần lượt là 8.79 và 3.27.

Với tỷ trọng chia đều cho các phương pháp, người viết tính được mức định giá hợp lý của VCS là 68,341 đồng. Như vậy, nhà đầu tư có thể chờ cho giá cổ phiếu rơi về dưới vùng 48,000 (tương đương chiết khấu 30%) cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|