|

Hạn mức tăng trưởng tín dụng: Bài toán khó 'chia bánh' thị phần

Tín dụng tăng nhanh trong thời gian qua khiến thị trường thêm lần nữa đặt lại vấn đề về chính sách kiểm soát tín dụng dưới hính thức áp hạn mức tăng trưởng tín dụng cho từng nhà băng. Các chuyên gia đều khẳng định hạn mức tín dụng là cần thiết, nhưng việc “chia bánh” thị phần hiện nay cần được minh bạch theo hướng thị trường hơn là mang tính hành chính.

Tín dụng trong nền kinh tế đang tăng nhanh với mức tăng trưởng gấp đôi so với cùng kỳ. Số liệu gần nhất của Ngân hàng Nhà nước (NHNN) cho biết tính đến cuối tuần trước, tín dụng ước tăng gần 8,2% so với hồi cuối năm.

Dư nợ cho vay tăng nhanh cho thấy nhu cầu vay vốn, mở rộng hoạt động sản xuất cũng phát đi tín hiệu tích cực trong bối cảnh nền kinh tế nỗ lực phục hồi sau đại dịch. Tuy nhiên, trong buổi họp trực tuyến gần đây, nhiều ngân hàng thương mại đã phản ánh nhu cầu vay vốn lớn nhưng ngân hàng khó giải ngân thêm vì hạn mức tăng trưởng tín dụng.

Câu chuyện này cũng được nhiều đại biểu chất vấn trên nghị trường Quốc hội mới đây. Phản hồi thông tin, Thống đốc NHNN Nguyễn Thị Hồng khẳng định công cụ cấp hạn mức tín dụng vẫn phát huy những hiệu quả nhất định, là giải pháp được đánh giá là hiệu quả trong thời gian qua và vẫn đang áp dụng cho đến nay. Người đứng đầu NHNN cũng lý giải từ khi áp dụng công cụ hạn mức tín dụng, cuộc đua tăng lãi suất huy động của các ngân hàng đã không còn như trước.

Bất kỳ ngân hàng trung ương nào cũng thiết lập hạn mức tăng trưởng tín dụng thông qua việc phân tích các kịch bản rủi ro. Ảnh minh hoạ: TTXVN.

|

Chính sách hạn mức tín dụng trên thực tế có tính lịch sử theo giai đoạn 2011-2013. Khi đó, các ngân hàng rơi vào cuộc đua tăng trưởng tín dụng, kéo theo đó là đua nhau tăng lãi suất để hút vốn.

Theo TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, chính sách hạn mức tăng trưởng tín dụng đã phát huy tác dụng của nó trong bối cảnh NHNN phải kiểm soát dòng tín dụng, trong khi hệ thống quản trị rủi ro của các ngân hàng là khác nhau.

Tuy nhiên, cũng theo ông Lực, trong một vài năm tới, NHNN nên nghiên cứu công cụ quản lý phù hợp theo tính thị trường hơn. Chẳng hạn như giám sát thông qua hệ số an toàn vốn CAR, giúp giám sát cả tài sản và vốn của nhà băng, điều này sẽ mang tính bao trùm hơn và cũng theo thông lệ quốc tế.

Đánh giá tương tự, TS. Hồ Quốc Tuấn, giảng viên cao cấp Đại học Bristol (Anh), cho rằng hạn mức tăng trưởng tín dụng là công cụ mang tính lịch sử trong giai đoạn khó khăn của thập niên trước đây.

Tuy nhiên trong bối cảnh hiện tại thì cơ quan quản lý các tổ chức tín dụng đã có những công cụ khác. Chẳng hạn như thực hiện “stress test”, tức phân tích rủi ro và khả năng chịu đựng của các ngân hàng trong các kịch bản khác nhau của nền kinh tế. Nếu rủi ro lớn thì cơ quan quản lý có thể yêu cầu tăng vốn, hoặc hạn chế tăng trưởng tín dụng.

Về mặt bản chất, công cụ này vẫn mang ý nghĩa hạn chế tăng trưởng tín dụng ở các ngân hàng, tức ngân hàng có sức khỏe tài chính tốt sẽ có khả năng mở rộng quy mô tín dụng cao hơn và ngược lại. “Vẫn là hạn mức tăng trưởng tín dụng nhưng sự khác biệt là chuyển từ công cụ có tính hành chính sang công cụ chạy trên cơ sở số liệu”, ông Tuấn nói.

Theo đó, việc áp dụng chỉ tiêu theo số liệu thị trường cũng sẽ giúp các ngân hàng thương mại chủ động hơn trong câu chuyện tăng trưởng tín dụng và sắp xếp nguồn vốn phù hợp.

Tuy nhiên, một hệ quả của giải pháp mang tính thị trường là “miếng bánh” của các ngân hàng thương mại có sức khỏe tài chính yếu cũng sẽ bị ảnh hưởng theo. Mặt khác, các ngân hàng “hạng A” thì lại được hưởng lợi nếu thiết lập hạn mức theo chỉ số sức khỏe tài chính cụ thể. Điều này sẽ phân chia lại miếng bánh trên thị trường ngân hàng và các ngân hàng yếu kém sẽ càng thêm tụt hậu.

Do đó, theo ông Hồ Quốc Tuấn, đây là áp lực của cơ quan quản lý trong việc phân chia miếng bánh tín dụng của thị trường. “Không phải nói bỏ công cụ hạn mức tăng trưởng tín dụng là sẽ bỏ ngay, vấn đề là thời điểm thích hợp nào để bỏ và nếu bỏ thì phải giải quyết câu chuyện của các ngân hàng thương mại yếu kém”, ông Tuấn nêu quan điểm.

Do đó, thời gian thay đổi chính sách hạn mức tăng trưởng tín dụng sẽ phụ thuộc vào khả năng giải quyết các vấn đề hiện hữu lâu năm trên thị trường ngân hàng. Điều này nhiều khi nằm ngoài khả năng của NHNN và liên quan đến các vấn đề cao hơn, ông Tuấn đánh giá.

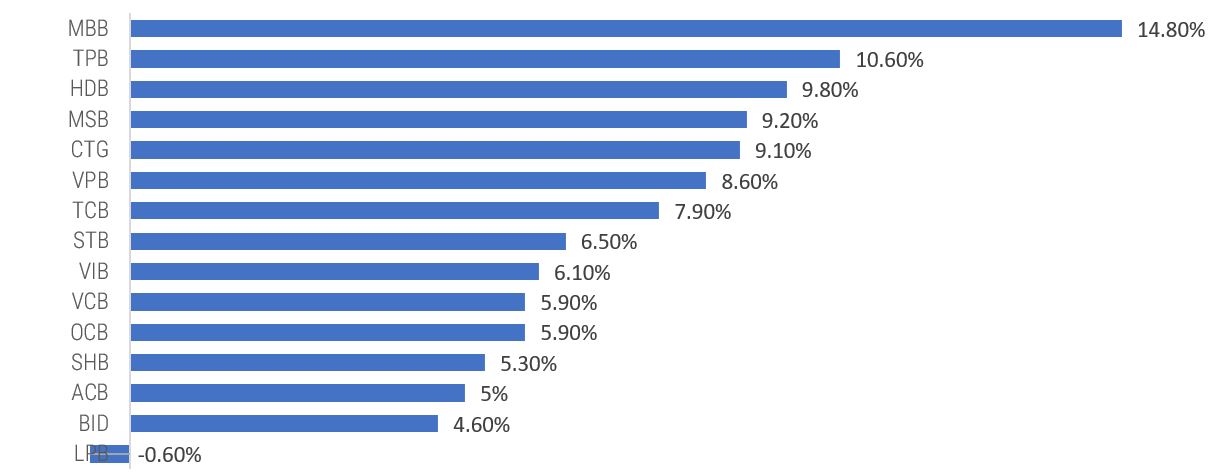

Tính đến hết quí 1-2022, tín dụng ở nhiều ngân hàng tăng vọt.

|

Đây không phải là lần đầu các ngân hàng than thở về chuyện cạn room tín dụng. Trong năm ngoái, hạn mức tín dụng hai lần được cấp thêm theo từng thời điểm. Tuy nhiên, cũng có lãnh đạo nhà băng cho biết hiện hài lòng với hạn mức của mình, vì hạn mức này “đầy rồi sẽ vơi” theo chu kỳ vay nợ của doanh nghiệp và khả năng tùy biến nguồn vốn và danh mục cho vay của ngân hàng.

Trong buổi họp báo mới đây, Phó thống đốc Đào Minh Tú cũng khẳng định thị trường ngân hàng không thiếu nguồn vốn để cho doanh nghiệp vay. Chỉ có một số ít tổ chức tín dụng là gần cạn “room”, nhưng nhiều ngân hàng vẫn dư thừa. Động thái trong thời gian qua của các nhà băng là mang tính “phòng thủ”, tức tập trung tín dụng cho các lĩnh vực ưu tiên, các lĩnh vực phục hồi nhanh và các khoản vay có chất lượng cao. Đại diện NHNN cũng cho rằng đây là cơ hội để ngân hàng “gạn đục khơi trong”, cơ cấu lại chất lượng tín dụng của mình.

Dũng Nguyễn

TBKTSG

|