|

Các kênh đầu tư ảnh hưởng gì trước lạm phát? (kỳ 1)

Lạm phát leo thang đang là bài toán đau đầu đối với Chính phủ nhiều nước trên thế giới, khi có thể làm suy giảm hiệu quả các chính sách tiền tệ, ảnh hưởng đến quyết định triển khai hoặc duy trì các gói kích thích kinh tế, cũng như bào mòn thu nhập và sức mua của người tiêu dùng. Nhưng cũng cần lưu ý các kênh đầu tư cũng có thể bị ảnh hưởng đầy tiêu cực.

Kênh đầu tư thu nhập cố định giảm sức hấp dẫn

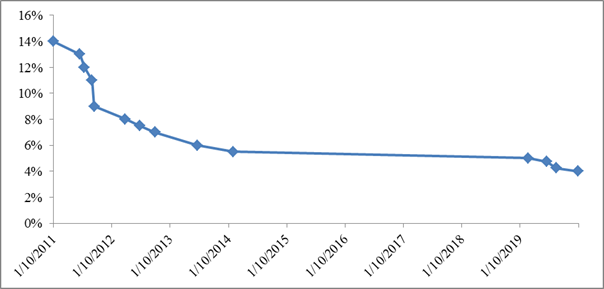

Lạm phát phi mã trước hết sẽ ảnh hưởng tiêu cực lên kênh tiền gửi ngân hàng, khi làm thu hẹp biên độ lãi suất thực (tính theo hiệu số giữa lãi suất danh nghĩa và mức lạm phát kỳ vọng) của người gửi tiền. Với lãi suất tiền gửi đã duy trì xu hướng liên tục đi xuống trong hơn 10 năm, đặc biệt giảm rất mạnh trong 2 năm trở lại đây do tình hình đại dịch COVID 19, suất sinh lời đối với kênh tiền gửi hiện nay đã sụt giảm nghiêm trọng so với các kênh đầu tư khác.

Xu hướng trần lãi suất tiền gửi VNĐ từ 2011 đến nay

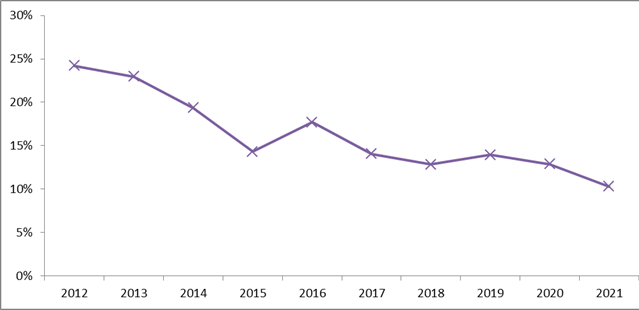

Nay nếu lạm phát tăng tốc trở lại sẽ càng khiến người gửi tiền phải xem xét lại kênh đầu tư này, ảnh hưởng lên hoạt động huy động vốn của các ngân hàng, vốn tốc độ tăng đã chậm lại trong những năm gần đây. Hệ quả là các nhà băng có thể buộc phải tăng dần lãi suất huy động vốn theo xu hướng đi lên của lạm phát, nhằm giữ chân khách hàng gửi tiền và giữ vững số dư huy động, đảm bảo an toàn thanh khoản. Thực tế cho thấy xu hướng lãi suất dường như đã bắt đầu có dấu hiệu đi lên trở lại từ cuối năm 2021 đến nay.

|

Biểu đồ tăng trưởng huy động vốn (%yoy) từ năm 2012 đến năm 2021

|

Rõ ràng khi lạm phát tăng nhanh có thể đẩy nền kinh tế đối mặt với những rủi ro và bất ổn, ảnh hưởng lên hiệu quả của chính sách tiền tệ lẫn tài khóa, nhưng kênh đầu tư có tính trú ẩn an toàn như gửi tiết kiệm ngân hàng lại khó có thể thu hút dòng tiền trong hoàn cảnh này, nếu lãi suất không tăng theo kịp xu hướng lạm phát kỳ vọng.

Trong khi đó, các kênh đầu tư có thu nhập cố định khác như trái phiếu Chính phủ hay trái phiếu doanh nghiệp cũng sẽ chịu tác động tiêu cực. Thứ nhất, xu hướng lạm phát tăng sẽ khiến các chứng khoán có lãi suất cố định này không còn mấy hấp dẫn với các nhà đầu tư, khiến cầu trái phiếu sụt giảm. Ngoài ra, trong bối cảnh các ngân hàng khó huy động vốn hơn vì lạm phát tăng, cũng như chi phí vốn đầu vào gia tăng, lực mua trái phiếu từ các ngân hàng - vốn là nhà đầu tư lớn trên thị trường trái phiếu trong những năm qua, cũng sẽ bị suy giảm đáng kể.

| Lạm phát tăng nhanh cũng có thể khiến Chính phủ e ngại tính bất ổn gia tăng, dẫn đến làm chậm lại việc triển khai các gói kích thích kinh tế, khi đó các dự án đầu tư công, đầu tư cơ sở hạ tầng cũng sẽ bị ảnh hưởng tiến độ. Hệ quả là giá cả của những dự án bất động sản, nhà đất tại các khu vực trước đây được đánh giá hưởng lợi từ các dự án cơ sở hạ tầng cũng sẽ bị ảnh hưởng theo là điều tất yếu.

|

Thứ hai, nếu muốn phát hành thành công, các chủ thể này buộc phải chấp nhận lãi suất phát hành đủ cao để thu hút người mua. Tuy nhiên, lãi suất phát hành cao cũng sẽ làm tăng áp lực trả nợ, do đó các nhà phát hành từ Chính phủ cho đến doanh nghiệp cũng sẽ giảm động lực và số lượng trái phiếu chào bán. Còn đối với những doanh nghiệp vẫn chấp nhận phát hành với mức lãi suất cao bằng mọi giá để huy động vốn, cho thấy thực trạng tài chính, tình hình thanh khoản doanh nghiệp có thể đang gặp vấn đề, khi đó trái chủ có thể gánh phải rủi ro trong tương lai.

Bất động sản nhạy cảm với lãi suất

Lãi suất huy động tăng sẽ kéo lãi suất cho vay tăng theo nguyên lý “nước lên thuyền lên”, nếu các ngân hàng không muốn chứng kiến biên lợi nhuận bị thu hẹp quá mức, nhất là trong bối cảnh vốn điều lệ của nhiều ngân hàng đã tăng rất mạnh trong những năm qua khiến cổ phiếu bị pha loãng và làm suy giảm các hệ số sinh lời như ROE, ROA. Khi đó, những kênh đầu tư nhạy cảm với lãi suất có thể sẽ là “nạn nhân” tiếp theo.

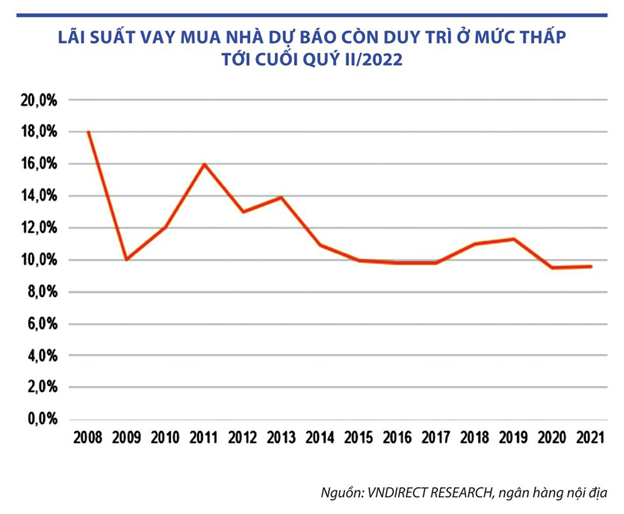

Đầu tiên phải kể đến thị trường bất động sản, vốn luôn là kênh đầu tư thường sử dụng đòn bẫy vay nợ rất lớn, từ các doanh nghiệp bất động sản triển khai những dự án khổng lồ cho đến những nhà đầu tư cá nhân lướt sóng đầu cơ hoặc mua để ở hay cho thuê. Quá khứ từng cho thấy thị trường nhà đất luôn bị ảnh hưởng tiêu cực trong mỗi chu kỳ lãi suất đi lên trở lại, với giai đoạn đầu thường có hiện tượng bán tháo khi nhiều nhà đầu tư vì không chịu nổi áp lực trả nợ vay tăng lên nên phải bán cắt lỗ nhanh, rồi sau đó thị trường sẽ rơi vào giai đoạn trầm lắng, đóng băng trong suốt thời gian dài.

Cần lưu ý rằng 3 năm gần đây các ngân hàng đã mạnh tay triển khai các chương trình cho vay mua nhà với lãi suất ưu đãi trong 1-2 năm đầu, thu hút nhiều người vay vốn để mua nhà, đầu tư bất động sản. Nay khi các chương trình đó hết thời gian ưu đãi , cộng hưởng với xu hướng lãi suất tăng lên trở lại càng khiến áp lực tài chính tăng lên, trong khi thu nhập nhiều người trong 2 năm trở lại đây đã bị tác động tiêu cực do ảnh hưởng của dịch bệnh.

Lãi suất vay mua nhà có vẻ đã chạm đáy và có thể sớm bật trở lại nếu lạm phát tăng tốc

Ngoài ra, trước xu hướng thắt chặt chính sách của các ngân hàng trung ương trênthế giới để ứng phó với lạm phát, cộng thêm tình hình căng thẳng địa chính trị với cuộc chiến tại Ukraine hiện nay , dòng vuốn đầu tư quốc tế toàn cầu sẽ bị tác động và có thể chững lại. Theo đó, dòng vốn đầu tư nước ngoài vào Việt Nam ở các ngành nói chung và lĩnh vực bất động sản nói riêng cũng sẽ bị ảnh hưởng.

Trong khi đó, lạm phát tăng nhanh cũng có thể khiến Chính phủ e ngại tính bất ổn gia tăng, dẫn đến làm chậm lại việc triển khai các gói kích thích kinh tế, khi đó các dự án đầu tư công, đầu tư cơ sở hạ tầng cũng sẽ bị ảnh hưởng tiến độ. Hệ quả là giá cả của những dự án bất động sản, nhà đất tại các khu vực trước đây được đánh giá hưởng lợi từ các dự án cơ sở hạ tầng cũng sẽ bị ảnh hưởng theo là điều tất yếu.

Mọi thứ sẽ còn trầm trọng hơn khi trước đó thị trường bất động sản đã bị đẩy giá quá cao so với giá trị thực, do đó khi rơi vào chu kỳ đi xuống, thời gian bước vào giai đoạn trầm lắng có thể kéo dài hơn. Với diễn biến giá nhà đất tại nhiều địa bàn tăng nóng trong thời gian qua, thể hiện qua những thương vụ đấu giá đất công ở mức giá kỷ lục đầy khó hiểu rồi sau đó chấp nhận bỏ cọc hồi cuối năm 2021, có lý do để lo ngại thị trường nhà đất đã có dấu hiệu bong bóng và chu kỳ suy thoái, đóng băng của giai đoạn 2010-2013 sẽ quay lại.

Trong một diễn biến khác, mới đây Bộ Tài chính đã lấy ý kiến về các chính sách thu thuế bất động sản, bao gồm việc đánh thuế với nhà và tài sản. Được biết đánh thuế lên nhà và bất động sản là vấn đề đã được giới chính sách và chuyên gia nhiều lần đề cập, khi tin rằng đây là một trong những công cụ hữu hiệu để hạn chế tình trạng đầu cơ bất động sản, nhưng vẫn chưa nhận được sự đồng tình rộng rãi. Dù vậy, khả năng áp thuế bất động sản có thể được triển khai thí điểm tại một số tỉnh thành trong tương lai, và rõ ràng đây cũng là một trong những yếu tố sẽ tác động tiêu cực lên thị trường bất động sản.

Phan Thụy

FILI

|