|

Giới đầu tư toàn cầu đang “tham lam hơn sợ hãi”, rủi ro điều chỉnh vì lạm phát rất lớn

CEO của Goldman Sachs và một chuyên gia kỳ cựu đồng thời lên tiếng cảnh báo về rủi ro điều chỉnh của thị trường tài chính toàn cầu vì lạm phát tăng "nóng"...

Ảnh minh hoạ - Ảnh: Reuters.

|

CEO David Solomon của ngân hàng Goldman Sachs cho rằng thị trường tài chính toàn cầu có thể rơi vào một đợt biến động mạnh trong thời gian tới, khi nền kinh tế thế giới tiếp tục nỗ lực để thoát khỏi ảnh hưởng của đại dịch Covid-19. Một nhà kinh tế học uy tín cũng đưa ra quan điểm tương tự.

“Tôi thấy trong sự nghiệp 40 năm của mình, đã có những giai đoạn khi sự tham lam trên thị trường tài chính vượt xa nỗi sợ hãi. Chúng ta đang ở trong một trong những thời kỳ như vậy”, ông Solomon nói trong một cuộc trả lời phỏng vấn hãng tin Bloomberg. “Kinh nghiệm của tôi cho thấy những thời kỳ như vậy không kéo dài lâu. Sẽ có một điều gì đó giúp cân bằng lại, và mọi thứ sẽ trở nên sáng sủa hơn”.

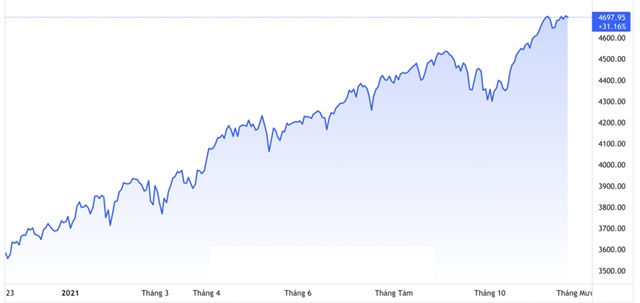

Thị trường chứng khoán toàn cầu đã tăng mạnh mẽ sau một thời gian ngắn sụt giảm vì Covid vào đầu năm ngoái. Động lực chính cho sự gia tăng này là những gói kích cầu khổng lồ và chính sách tiền tệ được nới lỏng hết cỡ. Trong vòng 1 năm trở lại đây, chỉ số S&P 500 – thước đo tham chiếu của chứng khoán Mỹ - đã tăng hơn 31%.

Tuy nhiên, kích cầu và nới lỏng cũng chính là nguyên nhân dẫn tới lạm phát - mối lo lớn nhất của giới đầu tư hiện nay. Đà leo thang chóng mặt của giá cả được dự báo sẽ đặt ra thách thức mới đối với phục hồi kinh tế toàn cầu, vì các ngân hàng trung ương có thể buộc phải tăng lãi suất sớm hơn dự báo để ứng phó.

“Nhiều khả năng lãi suất sẽ phải tăng sớm, và khi lãi suất tăng, sự hưng phấn trên một số thị trường nhất định sẽ phải giảm bớt”, ông Solomon nói.

Diễn biến chỉ số S&P 500 trong 1 năm qua - Nguồn: TradingView.

|

Trao đổi với hãng tin CNBC, giáo sư tài chính Jeremy Siegel thuộc Đại học Wharton cũng cho rằng thị trường tài chính toàn cầu sẽ điều chỉnh mạnh nếu Cục Dự trữ Liên bang Mỹ (Fed) có sự thay đổi lớn về chính sách tiền tệ nhằm chống đà tăng nóng của lạm phát.

“Nếu Fed bất ngờ trở nên cứng rắn hơn, tôi không chắc là thị trường đã sẵn sàng cho một động thái ‘quay xe’ mà Chủ tịch Jerome Powell có thể phải thực hiện nếu như chúng ta có thêm một báo cáo lạm phát tồi tệ”, ông Siegel nói. “Sự điều chỉnh sẽ xảy ra”.

Số liệu công bố mới đây cho thấy chỉ số giá tiêu dùng (CPI) của Mỹ tăng 6,2% trong tháng 10 so với cùng kỳ năm ngoái, mức tăng mạnh nhất hơn 30 năm.

Ông Siegel cho rằng Fed đang chậm chân hơn so với lạm phát trong việc phản ứng chính sách. “Nói chung, do Fed không có động thái quyết liệt nào, nên tiền vẫn tiếp tục chảy vào thị trường. Fed vẫn đang nới lỏng định lượng”, ông nói.

Vị chuyên gia kinh tế dự báo rằng “khoảnh khắc sự thật” sẽ xảy ra trong cuộc họp chính sách tiền tệ định kỳ tiếp theo của Fed, dự kiến diễn ra vào ngày 14-15/12. Ông cho rằng nếu Fed phát tín hiệu về một chính sách quyết liệt hơn nhằm kiềm chế đà tăng của giá cả, một đợt điều chỉnh lớn có thể xảy ra trên phạm vi toàn cầu.

Dù vậy, ông Siegel vẫn đặc cược vào cổ phiếu.

“Tôi vẫn đầu tư vào cổ phiếu, vì bạn biết đấy, không có nhiểu lựa chọn khác”, ông nói. “Tôi thấy trái phiếu ngày càng tệ. Tiền thì ‘bốc hơi’ giá trị vì lạm phát trên 6%, mà tôi cho rằng lạm phát sắp tới sẽ còn cao hơn”.

Ông Siegel dự báo giá cả ở Mỹ sẽ tăng kéo dài trong vài năm, với tổng mức lạm phát trong khoảng thời gian đó có thể lên tới 20-25%.

“Ngay cả khi có một chút gập ghềnh trên thị trường cổ phiếu, bạn vẫn sẽ muốn nắm tài sản thực. Và cổ phiếu chính là tài sản thực”, ông Siegel nói. “Cổ phiếu sẽ giữ được giá trị trong dài hạn”.

Tuy nhiên, ông Siegel cũng thừa nhận rằng diễn biến của thị trường chứng khoán sẽ phụ thuộc nhiều vào tình hình kinh tế. Ông nhấn mạnh bức tranh lạm phát sẽ gây ra nhiều trở ngại cho các cổ phiếu công nghệ vốn hoá lớn. Hôm thứ Sáu vừa rồi, chỉ số công nghệ Nasdaq lần đầu tiên trong lịch sử vượt mốc 16.000 USD.

“Nếu lãi suất tăng, những cổ phiếu có mức định giá cao sẽ phải đối mặt với nguy cơ dòng tiền trong tương lai. Giá của những cổ phiếu như vậy sẽ bị ảnh hưởng nhiều bởi sự điều chỉnh cho phù hợp với tương lai của dòng tiền”, ông nói.

Ông giải thích rằng các cổ phiếu tăng trưởng tăng giá kỷ lục thời gian qua là do mối lo về biến chủng Delta của Covid và lợi suất trái phiếu kho bạc Mỹ giảm. Ông dự báo làn sóng Delta sẽ yếu đi khi tỷ lệ tiêm chủng trên toàn cầu tăng lên.

Nếu Fed bất ngờ thay đổi chính sách, ông Siegel cho rằng Phố Wall sẽ vượt qua được cú sốc lãi suất tương đối nhanh chóng và các nhà đầu tư sẽ mua mạnh những cổ phiếu được trả nhiều cổ tức và cổ phiếu tài chính trong năm 2022.

“Cổ phiếu tài chính đã bị bán mạnh gần đây do lãi suất thấp. Những cổ phiếu này sẽ tăng trở lại” khi lãi suất tăng, ông dự báo.

Bình Minh

VnEconomy

|