|

OCB - Nên mua hay không?

Ngành ngân hàng luôn có được sự chú ý của giới đầu tư nhờ vào sự an toàn, ổn định và khả năng sinh lời tốt. Sự kiện niêm yết của Ngân hàng TMCP Phương Đông trên Sở Giao dịch Chứng khoán TPHCM (HOSE) vào ngày 28/01/2021 với giá tham chiếu 22,900 đồng/cp đã thu hút được công chúng.

Lựa chọn sự an toàn trong quá trình phát triển

|

Khóa học Online

Chứng khoán cơ bản

💡 Khai giảng: 01/03/2021

💡 Ưu đãi lên đến: 60%++

Hotline: 0908 16 98 98

>> Đăng ký ngay

|

Sự phát triển của các ngân hàng ở Việt Nam trong những năm qua có hai dạng chính. Dạng thứ nhất là phát triển nhanh và chấp nhận mạo hiểm để tạo ra những “bước nhảy vọt” đáng kể về thị phần cũng như kết quả kinh doanh. Dạng thứ hai là các ngân hàng phát triển ở mức độ vừa phải và tập trung vào sự an toàn của hệ thống.

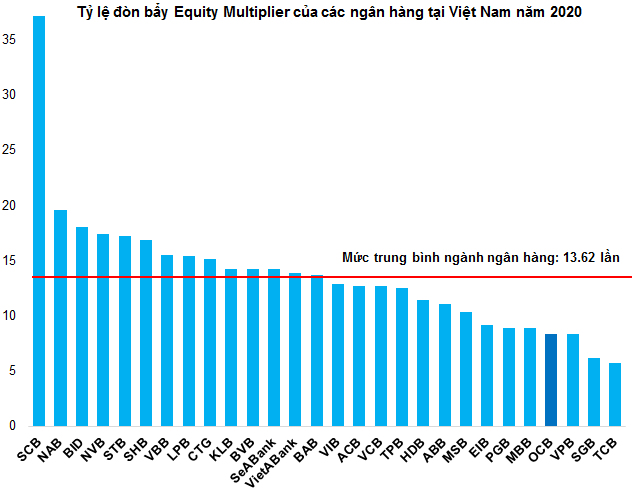

OCB có vẻ như đã lựa chọn hướng đi thứ hai. Các ngân hàng có tỷ lệ đòn bẩy thấp hơn mức trung bình ngành không phải lúc nào cũng an toàn. Tuy nhiên, những ngân hàng có tỷ lệ đòn bẩy quá cao thì chắc chắn sẽ rủi ro.

Tỷ lệ Equity Multiplier của OCB trong năm 2020 đạt khoảng 8.3 lần và thấp hơn khá nhiều so với trung bình ngành ngân hàng (ở mức 13.62 lần). Điều này cho thấy sự an toàn và ổn định vẫn luôn được OCB đặt lên hàng đầu trong quá trình phát triển.

Nguồn: VietstockFinance

Tuy nhiên, tăng trưởng vừa phải và thận trọng không có nghĩa là ngân hàng có chất lượng tăng trưởng kém và thiếu sự nhạy bén.

Ngân hàng TMCP Phương Đông (OCB) được Tạp chí International Finance Magazine (IFM) trao giải thưởng "Ngân hàng chuyển đổi số tốt nhất Việt Nam 2020" (Best Digital Transfomation Bank). Đây là lần thứ ba liên tiếp nhà băng nhận giải thưởng từ tạp chí uy tín này.

Hiệu quả sinh lời ở mức khá cao

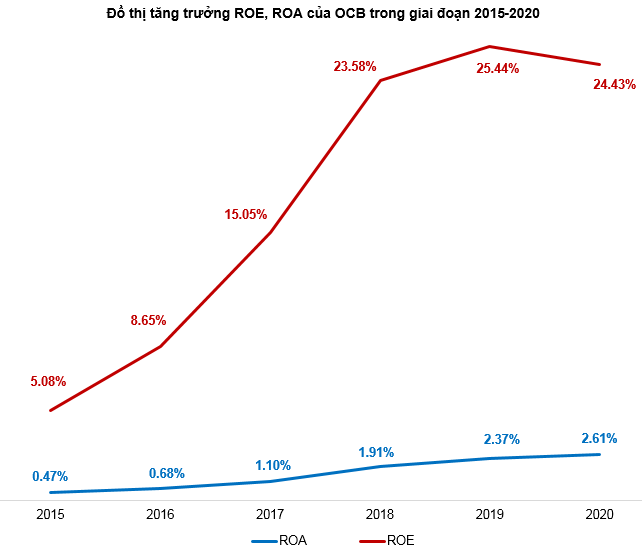

Các thông số khác như tỷ suất sinh lời trên vốn chủ sở hữu (ROE - Return On Equity), tỷ suất sinh lời trên tổng tài sản (ROA - Return On Assets) của OCB nằm ở mức khá cao so với mặt bằng chung của ngành ngân hàng.

Các chỉ số ROA và ROE đều liên tục đi lên trong những năm qua. Bên cạnh đó, CIR của OCB năm 2017 là 53.09% và đã giảm mạnh xuống còn 29.07% vào năm 2020 cho thấy ngân hàng hoạt động ngày càng hiệu quả hơn và phần nào khẳng định được vị thế.

Nguồn: VietstockFinance

NIM (Net Interest Margin) là chỉ số đặc trưng dùng để đánh giá khả năng sinh lời của ngân hàng. Bên cạnh hoạt động cho vay, ngân hàng thương mại còn có các mảng khác như kinh doanh chứng khoán, công cụ phái sinh, dịch vụ bảo lãnh, giao dịch ngoại hối… để tăng khả năng sinh lời. Tuy nhiên, hoạt động cho vay vẫn quyết định phần lớn doanh thu và lợi nhuận của các ngân hàng.

NIM của OCB trong những năm trước đều tiến sát mức 4%. Đây là mức cao và chỉ thua một số ngân hàng nổi bật như Ngân hàng TMCP Quân Đội (HOSE: MBB), Ngân hàng TMCP Kỹ thương Việt Nam (HOSE: TCB), Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE: VPB)... Người viết dự kiến NIM của OCB trong năm 2021 cũng sẽ quanh mức này.

Kết quả định giá và chiến lược đầu tư

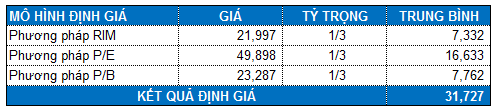

Người viết sử dụng phương pháp so sánh ngang với hai chỉ số P/E và P/B kết hợp cùng mô hình thu nhập thặng dư (RIM - Residual Income Model). Chúng ta thu được kết quả định giá là 31,727 đồng.

Người viết cho rằng mức giá tham chiếu 22,900 đồng/cp trong ngày giao dịch đầu tiên của OCB là khá hợp lý. Nhà đầu tư có thể mua vào cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|