|

Chứng khoán phái sinh 12-16/11/2018: Tâm lý tiêu cực đang chi phối

Basis trong tuần qua liên tục âm, chứng tỏ tâm lý nhà đầu tư ở thị trường phái sinh là rất tiêu cực. Điều này ảnh hưởng sâu sắc tới diễn biến ở thị trường cơ sở trong tuần tới.

I. NHẬN ĐỊNH THỊ TRƯỜNG CHỨNG KHOÁN PHÁI SINH TUẦN 05/11-09/11/2018

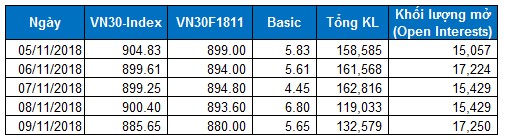

Các hợp đồng phái sinh đều đồng loạt giảm điểm mạnh trong phiên cuối tuần 09/11/2018. So với phiên hôm qua 08/11/2018, VN30F1811 (F1811) giảm 1.52%, đạt 880.0 điểm. VN30F1812 (F1812) giảm 1.57%, cũng dừng tại mức 880.0 điểm.

Khối lượng khớp lệnh giảm dần trong tuần qua kèm theo áp lực bán tăng rõ rệt. VN30-Index giằng co suốt các phiên trong tuần với thanh khoản yếu, khiến chỉ số này đóng cửa dưới ngưỡng tham chiếu ở phiên cuối tuần, dừng lại tại mức 885.65 điểm, giảm 1.64% so với phiên 08/11/2018.

Các cổ phiếu Bluechips đều có chung tình trạng lao dốc. Chỉ riêng VHM là có sự bứt phá nổi trội hơn hẳn các cổ phiếu nhóm Large Cap ở ba phiên cuối tuần khi thanh khoản liên tục được cải thiện và tăng giá. Tuy nhiên, việc VHM chưa đủ điều kiện để được chọn vào rổ VN30 cũng như thị trường cơ sở chỉ có cổ phiếu VHM tăng mạnh là chưa đủ.

Đồ thị intraday của VN30F1811 trong giai đoạn 05/11-09/11/2018

Nguồn: https://ta.vietstock.vn/

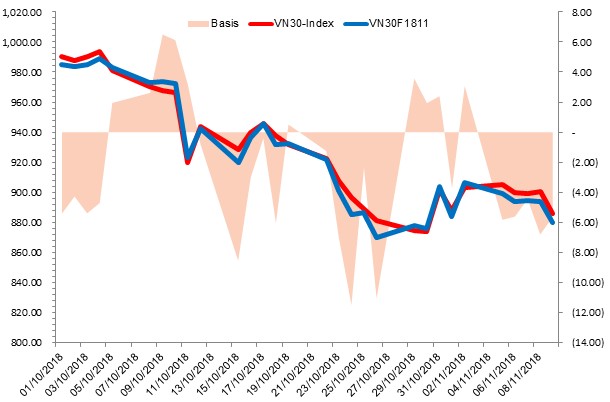

Điểm đáng chú ý chính là basis trong tuần qua liên tục âm, chứng tỏ tâm lý nhà đầu tư ở thị trường phái sinh là rất tiêu cực. Điều này ảnh hưởng sâu sắc tới diễn biến ở thị trường cơ sở trong tuần tới.

Biến động VN30F1811 và VN30-Index

Nguồn: VietstockFinance

Lưu ý: Basis được tính theo công thức sau: Basis = Giá hợp đồng tương lai - VN30-Index

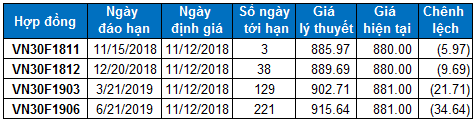

II. ĐỊNH GIÁ HỢP LÝ CÁC HỢP ĐỒNG TƯƠNG LAI

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 12/11/2018, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Nguồn: VietstockFinance

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

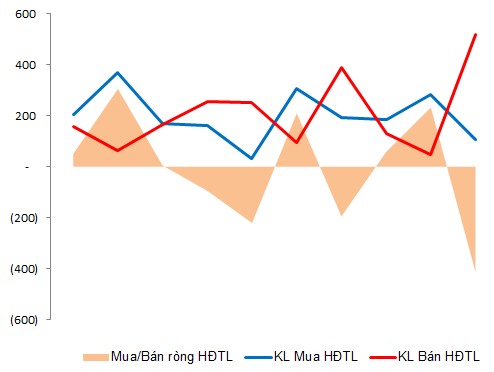

III. PHÂN TÍCH CUNG CẦU KHỐI NGOẠI

Tuy diễn biến tâm lý nhà đầu tư nước ngoài có phần cải thiện ở các phiên giữa tuần, ở phiên cuối tuần, xu hướng bán mạnh chứng tỏ rủi ro tiếp tục giảm sâu ở thị trường Hợp đồng tương lai.

Đây chính là 1 tín hiệu nữa khiến tâm lý các nhà đầu tư trong nước lại thêm phần hoang mang, đẩy áp lực bán tăng cao.

Đồ thị thể hiện cung cầu khối ngoại trong 10 phiên gần nhất

Nguồn: VietstockFinance

IV. CHIẾN LƯỢC GIAO DỊCH TRONG TUẦN TỚI

Có thể tham gia vị thế BÁN khi VN30F1811 và các hợp đồng tương lai không thể phục hồi lên trên mức 900 điểm.

Nguồn: VietstockFinance

V. PHÂN TÍCH KỸ THUẬT CHỈ SỐ VN30-INDEX

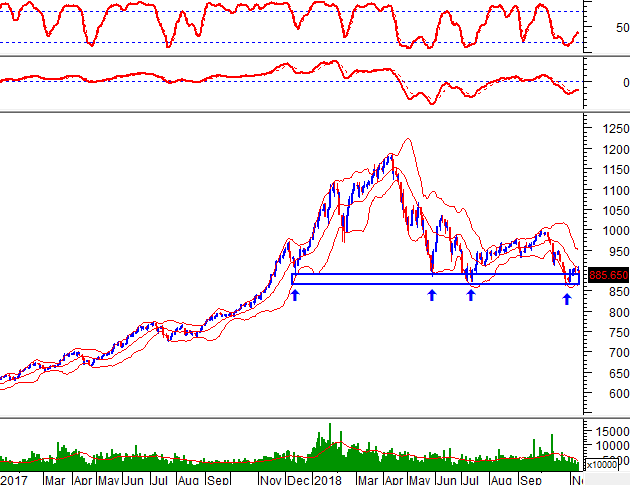

VN30-Index xuất hiện Bearish Belt Hold trong phiên ngày 09/11/2018. Đây là xác nhận cho mẫu hình nến Doji và Shooting Star xuất hiện trong phiên giao dịch 07/11/2018 và 08/11/2018.

Stochastic Oscillator và MACD đang chững lại đà tăng. Bên cạnh đó, khối lượng giao dịch duy trì mức thấp cho thấy tâm lý e ngại rủi ro đang tăng cao.

Chỉ số giảm trở lại sau khi chạm middle của Bollinger Bands và về vùng 865-890 điểm. Đây là vùng đã hỗ trợ thành công cho VN30-Index trong các tháng 12/2017, tháng 05/2018, tháng 07/2018 và tháng 10/2018. Nếu vùng này thủng thì mục tiêu giá (target price) theo nguyên lý đối xứng (symmetry) là vùng 740-750 điểm.

Nguồn: VietstockUpdater

Bộ phận Phân tích Kinh tế & Chiến lược Thị trường, Phòng Tư vấn Vietstock

FiLi

|