|

Châu Á đã hồi sinh như thế nào kể từ khủng hoảng tài chính 1997?

Bên cạnh dòng sông Chao Phraya chảy xuyên qua thành phố Bangkok là một tòa cao ốc 49 tầng hoang tàn và đầy những hình vẽ graffiti – còn được biết tới với cái tên “Tòa nhà Ma”. Dưới các điều kiện nhiệt đới khắc nhiệt, kết cấu của tòa nhà đã bị tàn phá đến nỗi nó có thể đối mặt với nguy cơ bị phá bỏ, Nikkei Asia Review cho hay.

Dự án gồm 600 căn hộ cao cấp có tên Sathorn Unique là một trong 300 dự án văn phòng, khách sạn và căn hộ ở Bangkok đã thất bại sau cuộc khủng hoảng tài chính châu Á năm 1997. Ngày nay, số dự án còn tồn tại được chỉ đếm trên đầu ngón tay và được xem là một thứ để nhớ lại về thời kỳ hỗn loạn kinh tế 20 năm về trước và còn cho thấy nền kinh tế Thái Lan đã hồi sinh như thế nào kể từ thời điểm đó.

Hiện nay châu Á đã trở thành một khu vực rất khác so với năm 1997 về phương diện tài chính. Nhưng liệu điều này có nghĩa là châu Á sẽ miễn nhiễm với một sự sụp đổ khác?

Lần này sẽ khác

Đối với các thị trường tài chính, con số 7 dường như chẳng phải là con số may mắn. Còn nhớ vào năm 1987, thị trường chứng khoán Mỹ đã lao dốc nặng nề vào ngày được biết đến với cái tên “Ngày thứ Hai Đen tối”(Black Monday), khi đó Dow Jones sụt 22% chỉ trong một ngày. Và trong năm 2007, thị trường vay thế chấp dưới chuẩn của Mỹ bắt đầu vụn vỡ, dẫn tới sự sụp đổ của ngân hàng đầu tư Lehman Brothers và khởi nguồn cho cuộc khủng hoảng tài chính toàn cầu năm 2008.

Cuộc khủng hoảng tài chính đã tác động nặng nề tới châu Á trong năm 1997. Vào ngày 02/07/1997, Chính phủ Thái Lan bất lực trong việc duy trì neo tỷ giá đồng bath Thái với đồng USD, và đồng bath bắt đầu tụt dốc không phanh. Cuộc khủng hoảng nhanh chóng lan đến Hàn Quốc và Indonesia. Nhiều quốc gia rơi vào tình trạng hỗn loạn và buộc phải cầu cứu đến Quỹ Tiền tệ Quốc tế (IMF) với các điều kiện kèm theo đó.

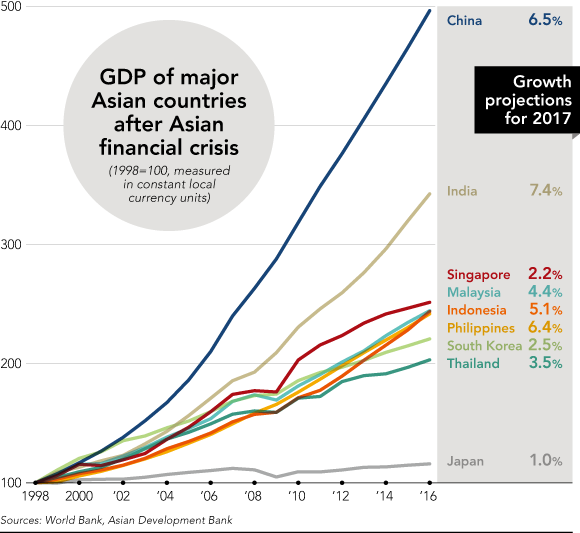

20 năm sau đó, chúng ta lại bước sang một năm có con số 7 định mệnh. Thế nhưng, đối với các nền kinh tế châu Á cũng như nền kinh tế toàn cầu, năm 2017 không còn ảm đạm như những năm 1987, 2007. Trong báo cáo Triển vọng Kinh tế Toàn cầu được công bố hồi đầu tháng này, Ngân hàng Thế giới (WB) đã ước tính rằng tăng trưởng kinh tế toàn cầu sẽ được nâng cao từ 2.3% trong năm 2016 lên 2.7% trong năm nay, trong đó các nền kinh tế châu Á có tăng trưởng kinh tế cao nhất.

Các con số kém may mắn dường như chẳng khiến Thống đốc Ngân hàng Trung ương Thái Lan (BoT), Veerathai Santiprabhobm phải bận tâm. “Chúng tôi không hề lo ngại rằng một cuộc khủng hoảng tương tự trong năm 1997 có thể xảy ra ở Thái Lan ngay lúc này, vì có nhiều phương pháp bảo vệ được thực hiện và rủi ro mang tính hệ thống đã được đẩy ra khỏi hệ thống”, ông cho biết.

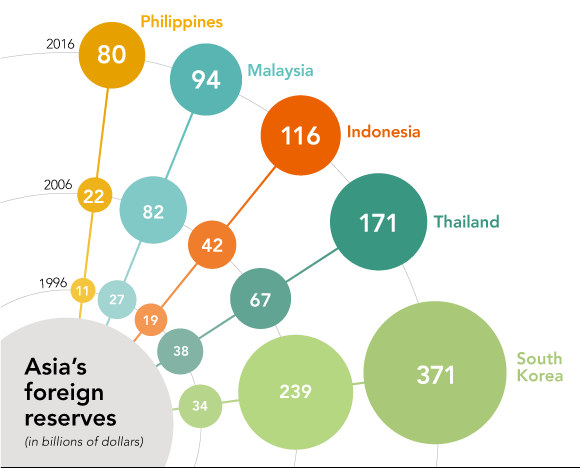

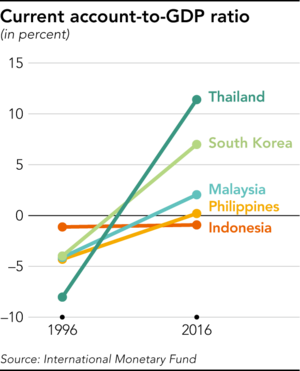

Hầu hết các chuyên gia đều nhất trí cho rằng các hệ thống kinh tế và tài chính của châu Á đã trở nên vững chắc hơn kể từ cuộc khủng hoảng tài chính năm 1997. Thái Lan, Indonesia và Hàn Quốc đã từ bỏ neo tỷ giá theo đồng USD – một động thái đã làm nền kinh tế của họ trở nên dễ tổn thương trước nạn đầu cơ – và đa số các nền kinh tế mới nổi ở châu Á không còn bị thâm hụt tài khoản vãng lai, trong đó nhiều nước sở hữu lượng dự trữ ngoại hối khổng lồ.

Tổng dự trữ ngoại hối của 5 quốc gia chủ chốt ở Đông Nam Á – Thái Lan, Indonesia, Malaysia, Philippines và Việt Nam – đã vượt ngưỡng 500 tỷ USD vào cuối năm 2016, cao gấp 5 lần so với năm 1996.

Đứng dậy từ vực thẳm

Từng là quốc gia khởi nguồn cho cuộc khủng hoảng tài chính năm 1997, nay Thái Lan lại chứng kiến tốc độ tăng trưởng vượt bậc.

“Vị thế bên ngoài (external position) của Thái Lan khá mạnh, với thặng dư cán cân vãng lai và dự trữ ngoại hối lớn gấp 3.5 lần lượng nợ ngắn hạn nước ngoài”, ông Veerathai cho biết. Ngày nay, các cơ quan tiền tệ của Thái Lan lo ngại nhiều hơn về đồng bath mạnh hơn là đồng bath yếu.

Động lực mang lại đà tăng của đồng bath chính là lượng thặng dư cán cân vãng lai lớn, tương đương với hơn 10% GDP của Thái Lan.

Trước cuộc khủng hoảng năm 1997, Thái Lan đã bị thâm hụt cán cân vãng lai nặng nề. Tại thời điểm năm 1996, khoản thâm hụt của Thái Lan lên tới con số 14.6 tỷ USD (tương ứng với gần 8% GDP). Tuy nhiên, BoT đã neo đồng bath ở mức 25 bath đổi 1 USD và thu hút dòng tiền nước ngoài bằng cách thiết lập lãi suất cao. Các ngân hàng và doanh nghiệp Thái Lan đã sử dụng dòng tiền dồi dào này để tài trợ cho các dự án đầu tư trong nước, bao gồm dự án căn hộ cao cấp như Sathorn Unique.

Tuy nhiên, một khi người dân mất niềm tin vào đồng bath thì dòng tiền bỗng dưng bị đảo ngược. BoT đã cố gắng duy trì neo tỷ giá bằng cách sử dụng dự trữ ngoại hối, nhưng cuối cùng cũng đến lúc cạn kiệt dự trữ. Vì thế, Thái Lan buộc phải thả nổi đồng tiền của mình và giá trị của đồng bath bắt đầu tụt dốc từ đó.

Sự trật khớp giữa khoản nợ ngắn hạn bằng đồng USD của Thái Lan từ các nhà đầu tư nước ngoài và các khoản đầu tư dài hạn ở trong nước bằng đồng bath dường như đã được hiệu chỉnh phần lớn. “Các nền kinh tế mới nổi ở châu Á và các nơi khác đã phụ thuộc nhiều vào các khoản nợ nước ngoài khi cuộc khủng hoảng tài chính nổ ra vào năm 1997, nhưng các tổ chức tài chính nội địa đã từng bước được cải thiện và ngày càng cung cấp tín dụng nhiều hơn tới các doanh nghiệp trong nước”, Koji Sakuma, Giáo sư tại Đại học Kyoto Tachibana, cho biết. Sự trật khớp giữa khoản nợ ngắn hạn bằng đồng USD của Thái Lan từ các nhà đầu tư nước ngoài và các khoản đầu tư dài hạn ở trong nước bằng đồng bath dường như đã được hiệu chỉnh phần lớn. “Các nền kinh tế mới nổi ở châu Á và các nơi khác đã phụ thuộc nhiều vào các khoản nợ nước ngoài khi cuộc khủng hoảng tài chính nổ ra vào năm 1997, nhưng các tổ chức tài chính nội địa đã từng bước được cải thiện và ngày càng cung cấp tín dụng nhiều hơn tới các doanh nghiệp trong nước”, Koji Sakuma, Giáo sư tại Đại học Kyoto Tachibana, cho biết.

Sức mạnh trong những con số

Mạng lưới an toàn tài chính ở khắp châu Á đã góp phần cải thiện tính ổn định của hệ thống nói chung.

Sau cuộc khủng hoảng tài chính năm 1997, Bộ trưởng Tài chính Nhật Bản đã đề xuất thiết lập một Quỹ Tiền tệ Châu Á (AMF) để giúp các quốc gia trong khu vực vượt qua khủng hoảng mà không cần phải cầu cứu đến IMF. Tuy nhiên, Mỹ đã bác bỏ sáng kiến đó, đồng thời đẩy mạnh ý tưởng Washington Consensus – bao gồm hàng loạt các đề xuất về chính sách được các tổ chức ở Washington tạo ra dành cho các nước đang phát triển.

Tuy nhiên, ý tưởng của Nhật Bản cuối cùng đã dẫn tới sự thành lập của Sáng kiến Chiang Mai (CMI) – một thỏa thuận hoán đổi tiền tệ đa phương giữa Tổ chức Các quốc gia Đông Nam Á (ASEAN), Trung Quốc, Nhật Bản và Hàn Quốc trong năm 2000. Mặc dù phản đối lúc đầu, nhưng giờ Chính phủ Mỹ đã quay sang ủng hộ các nỗ lực của châu Á nhằm xây dựng mối quan hệ hợp tác tài chính thông qua các biện pháp như CMI.

Tuy nhiên, điều này không có nghĩa là sẽ không có rủi ro trong tương lai. Rủi ro rõ ràng nhất là Trung Quốc. Trong giai đoạn năm 1997-2017, GDP danh nghĩa của Trung Quốc đã tăng gấp 10 lần từ 8 ngàn tỷ NDT (tương ứng 1.17 ngàn tỷ USD) lên mức 81 ngàn tỷ NDT. Chủ tịch nước Trung Quốc, Tập Cận Bình, đã nói rõ rằng Chính phủ nước này sẽ gia tăng chi tiêu để thúc đẩy kinh tế cho đến kỳ Đại hội Đảng Cộng sản vào mùa Thu năm nay.

Vào cuối tháng 5/2017, Ngân hàng Trung ương Trung Quốc (PBoC) đã thay đổi công thức tính tỷ giá đồng NDT nhằm giảm bớt sự biến động của đồng tiền này. Động thái trên đi ngược lại với cam kết nới lỏng kiểm soát tiền tệ của Trung Quốc, vốn được lập ra khi đồng NDT được thêm vào rổ dự trữ quốc tế của IMF. Đây cũng là dấu hiệu cho thấy Bắc Kinh đang lo lắng như thế nào về dòng vốn chảy ra khỏi Trung Quốc.

Bị mắc kẹt trong thị trường Trung Quốc, dòng tiền đang chảy vào bất động sản và các tài sản khác, qua đó làm nảy sinh mối quan ngại về hiện tượng bong bóng tài sản. Tuy nhiên, nếu bong bóng tài sản này nổ ra thì tác động của nó có thể lớn hơn cả cuộc khủng hoảng năm 1997, do mức độ phụ thuộc của châu Á vào Trung Quốc về các phương diện thương mại, đầu tư, và tài chính đã tăng lên.

Vào đầu tháng này, IMF đã lên tiếng cảnh báo Trung Quốc rằng nền kinh tế nước này đang đối mặt với rủi ro ngày càng gia tăng.

Phó Giám đốc thứ nhất của IMF, David Lipton, cho biết triển vọng trung hạn của Trung Quốc thì càng bất ổn hơn do đà tăng nhanh chóng của thị trường tín dụng, tình trạng dư thừa công suất, và lĩnh vực tài chính ngày càng thiếu minh bạch.

Chính quyền Donald Trump cũng là một mối đe dọa tiềm ẩn đối với sự ổn định thị trường. Nước Mỹ đã ngoảng mặt với các thỏa thuận đa phương như Hiệp định Đối tác xuyên Thái Bình Dương (TPP) và Hiệp định biến đổi khí hậu Paris. Thay vào đó, họ theo đuổi các thỏa thuận song phương để làm giảm bớt thâm hụt thương mại của Mỹ. Đây là một cách tiếp cận thách thức khuôn khổ toàn cầu về tăng trưởng mạnh và bền vững.

Thị trường chứng khoán Mỹ đã tỏ ra phấn khích với việc Donald Trump thắng cử Tổng thống Mỹ hồi tháng 11/2015, và vẫn đang trên đà tăng. Tuy nhiên, các hy vọng về các chính sách cắt giảm thuế và gia tăng chi tiêu cơ sở hạ tầng đang dần phai nhạt vì nhà đầu tư cho rằng các chính sách này nhiều khả năng không được Quốc hội Mỹ thông qua trước khi kết thúc năm 2017. Thị trường chứng khoán Mỹ đã tỏ ra phấn khích với việc Donald Trump thắng cử Tổng thống Mỹ hồi tháng 11/2015, và vẫn đang trên đà tăng. Tuy nhiên, các hy vọng về các chính sách cắt giảm thuế và gia tăng chi tiêu cơ sở hạ tầng đang dần phai nhạt vì nhà đầu tư cho rằng các chính sách này nhiều khả năng không được Quốc hội Mỹ thông qua trước khi kết thúc năm 2017.

Một mối đe dọa khác từ Mỹ là lãi suất tiếp tục tăng. Các đợt nâng lãi suất ở Mỹ đã châm ngòi cho dòng vốn chay ra khỏi khu vực Mỹ Latin vào đầu những năm 1980, đồng thời dẫn tới một cuộc khủng hoảng nợ. Một cuộc khủng hoảng tương tự cũng xảy ra ở Mexico trong năm 1994.

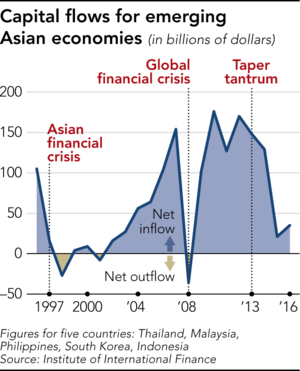

Sự kiện “taper tantrum” vẫn còn là nỗi ám ảnh đối với nhiều nhà đầu tư trên thị trường. Đồng tiền của các quốc gia thị trường mới nổi đã biến động mạnh sau khi Chủ tịch Fed khi đó là Ben Bernanke cho biết trong tháng 5/2013 rằng Fed sẽ bắt đầu giảm bớt quy mô chương trình mua trái phiếu.

|

Taper tantrum là chỉ sự tụt dốc mạnh của thị trường chứng khoán và giá trị đồng tiền các nền kinh tế mới nổi, khi nhà đầu tư quốc tế rút vốn khỏi đó trong năm 2013.

|

Cục Dự trữ Liên bang Mỹ (Fed) đã nâng lãi suất 3 lần kể từ tháng 12/2015, và các thị trường đều kỳ vọng là sẽ có thêm một đợt nâng lãi suất nữa trước khi năm 2017 khép lại. Ngoài ra, theo dự kiến, Fed sẽ bắt đầu thu hẹp số dư trên bảng cân đối kế toán trong năm nay.

Những đợt nâng lãi suất gần đây đều không gây ra nhiều bất ổn thị trường như trong thời kỳ “taper tantrum”. Điều này có thể là do thị trường đã phản ánh trước các đợt nâng lãi suất trong tương lai. Tuy nhiên, các nhà đầu tư có lẽ phải tập trung một chút vào một sự thật là Fed đang dần dần giảm bớt việc sử dụng các gói QE.

Các quốc gia dễ bị tổn thương

Như lẽ thường tình, một số quốc gia sẽ bị tác động nặng nề hơn các nước khác khi dòng vốn bắt đầu chảy ra nước ngoài.

Khi sự kiện “taper tantrum” tác động đến châu Á, Indonesia là nước bị ảnh hưởng nhiều nhất và tính cho đến năm 2016, quốc gia này vẫn phải chứng kiến thâm hụt cán cân vãng lai trong 5 năm liên tiếp.

Ngoài ra, Malaysia cũng mất hàng đống dự trữ ngoại hối trong suốt thời kỳ “taper tantrum”, khi vị thế nước ngoài của quốc gia này trở nên tồi tệ hơn vì đà sụt giảm của giá dầu.

Tỷ lệ số dư cán cân vãng lai trên GDP của Philippines giảm 3 năm liên tiếp xuống mức thặng dư biên trong năm 2016. Koji Sako, Chuyên gia kinh tế cấp cao tại Mizuho Research Institute ở Nhật Bản, lên tiếng cảnh báo: “Đồng tiền của các quốc gia có thâm hụt cán cân vãng lai thì có nhiều khả năng giảm giá trong trường hợp xảy ra khủng hoảng”.

Cũng góp phần gia tăng nỗi lo lắng của các quốc gia châu Á là khoản nợ định danh bằng đồng USD. Khi đồng tiền nội địa trở nên yếu hơn thì càng khó để quốc gia đó trả hết nợ bằng đồng USD.

Các doanh nghiệp ở Đông Nam Á vốn ám ảnh với cuộc khủng hoảng tài chính năm 1997, nay lại tỏ ra e ngại đối với việc vay nợ bằng đồng ngoại tệ. Tuy nhiên, các doanh nghiệp Trung Quốc và Hàn Quốc lại không ngần ngại gia tăng khoản nợ định danh bằng đồng ngoại tệ. Điều này một phần là do họ là các tập đoàn lớn có khả năng tìm vốn từ nước ngoài nhằm duy trì hoạt động kinh doanh ở nước ngoài. Tuy nhiên, điều này sẽ tạo ra lỗ hổng về vốn tương tự với trước cuộc khủng hoảng năm 1997.

Hơn nữa, một lượng vốn lớn từ nước ngoài được rót vào thị trường bất động sản Trung Quốc, Mizuho Research cho hay.

Trong sự nghiệp 30 năm trong lĩnh vực tài chính và hoạch định chính sách, Robert Zoellick đã chứng kiến trực tiếp hàng loạt các cuộc khủng hoảng, bao gồm trong suốt nhiệm kỳ ở Chính phủ Mỹ và ở WB, nơi ông từng giữ vai trò Chủ tịch. Tại thời điểm này, ông dẫn ra 2 rủi ro có thể châm ngòi cho cuộc khủng hoảng tài chính tiếp theo: việc chấm dứt các chính sách tiền tệ bất thường và an ninh mạng.

Không như các đợt nâng lãi suất trước đó, lộ trình hiện tại của Fed còn bao gồm việc cắt giảm số dư trên bảng cân đối kế toán. Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Trung ương Nhật Bản (BoJ) đang chuẩn bị chấm dứt các chính sách tiền tệ bất thường. An ninh mạng cũng dễ dàng tạo ra một cuộc khủng hoảng trên thị trường tài chính hiện nay khi một lượng lớn dữ liệu được chuyển giao mỗi giây.

Không ai có thể nói chính xác cuộc khủng hoảng tiếp theo sẽ diễn ra dưới hình thức nào, nhưng mọi người đều chắc chắn rồi cũng sẽ đến một ngày khủng hoảng xảy ra./.

|