|

Đầu tư chứng khoán: Một góc nhìn thực tế

Dân chứng khoán vẫn thường được gán cho là đầu cơ. Vậy do đâu mà lại có quan điểm này trong xã hội.

Các tranh luận xoay quanh đầu cơ và đầu tư

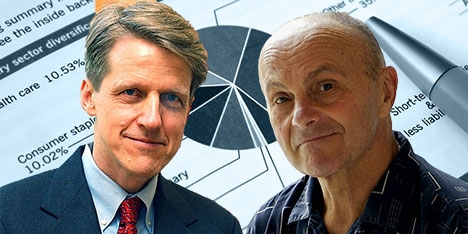

Giải Nobel Kinh tế năm 2013 đả xảy ra một tình huống hết sức thú vị. Hai học giả vốn "không đội trời chung" đã cùng giành được giải Nobel Kinh tế vì những lý thuyết ... hoàn toàn trái ngược nhau: Giáo sư Eugene Fama, cha đẻ của lý thuyết thị trường hiệu quả (EMH - Efficient Market Hypothesis) và Giáo sư Robert Shiller, một trong những người đi đầu trong lĩnh vực nghiên cứu Tài chính hành vi (Behavioural Finance) đối thủ trực tiếp của trường phái EMH.

Nếu Fama cho rằng các nhà đầu tư trên thị trường đều khá "nghiêm chỉnh" và suy luận, hành động logic thì Shiller lại lý giải một người đầu tư chứng khoán là do "tay hàng xóm chơi chứng kiếm được nhiều tiền quá" và bị tác động nhiều bởi tâm lý bầy đàn (herding bias).

Hình chụp Giáo sư Robert Shiller (trái) và Giáo sư Eugene Fama (phải)

Nếu không có những người giao dịch hàng ngày, nếu thị trường toàn là những người nắm cổ phiếu 5-10 năm mới bán ra thì chắc chắn thị trường sẽ kém sôi động đi nhiều và các công ty chứng khoán sẽ sụt giảm kha khá nguồn thu.

Tất nhiên, chẳng ai lại đi ủng hộ những nhà đầu cơ suốt ngày làm hỗn loạn thị trường nhưng rõ ràng phủ nhận sự tồn tại của những nhà đầu cơ là thiếu thực tế. Các nhà tạo lập thị trường không thể tiêu diệt họ được mà chỉ có thể hạn chế sự phá hoại của họ thông quá các quy định, chế tài thật nghiêm khắc mà thôi. Thậm chí, nếu được quản lý và định hướng tốt, họ có thể là động lực cho sự phát triển.

Đời chỉ đẹp khi còn ... đang thở!

Các nhà văn có câu "Tình chỉ đẹp khi còn dang dở" còn các nhà đầu tư chứng khoán lại có câu khác "Đời chỉ đẹp khi còn ... đang thở". Lập luận kiểu "Thà một phút huy hoàng rồi chợp tắt còn hơn le lói suốt trăm năm" có thể đúng trong chiến tranh, trong nghệ thuật... nhưng nó không đúng và chắc chắn sẽ không bao giờ đúng trên thị trường tài chính!

Suy luận logic là điều rất cần thiết nhưng bạn cũng cần phải nhìn xem những người xung quanh mình có đang suy luận logic như vậy hay không. Có thể bạn nghĩ rằng mình thông minh hơn đám đông kiểu như: “Lũ người trần mắt thịt kia không thể giỏi hơn mình được” hay “Tại sao cổ phiếu tốt như thế này mà bọn nó không mua vào nhỉ?”. Nhưng ngay cả khi bạn thực sự thông minh vượt trội và là thiên tài hiếm có đi nữa thì bạn cũng nên tham khảo lời khuyên của Albert Einstein, một thiên tài vĩ đại thực sự: “Không thể chống lại những thằng ngu vì chúng quá đông”. Nếu bạn cứ mãi chống lại đám đông thì “Đừng hỏi tại sao nước biển thì màu xanh mà máu anh thì màu đỏ”.

Bạn cần phải tồn tại trên thị trường này rồi mới tính chuyện làm giàu được. Kiểu như tỷ phú Elon Musk khi vừa tới Mỹ phải đặt mục tiêu không chết đói (sống với 1 USD/ngày) trước khi nghĩ đến việc phóng tàu vũ trụ với SpaceX hay làm cuộc cách mạng xe hơi chạy điện ở Tesla.

Các lý thuyết về đầu cơ khi mới đọc thì chúng ta sẽ luôn có cảm giác là chúng phi logic. Tuy nhiên, điểm thú vị và bất ngờ là hầu hết chúng lại được đúc kết bởi các nhà toán học hàng đầu!

Các lý thuyết và chiến thuật đáng chú ý

Lý thuyết Martingale của nhà toán học Dubrovnik. Dubrovnik là một nhà toán học người Mỹ. Đóng góp chính của Dubrovnik là lý thuyết xác suất. Ông đào sâu vào lý thuyết quá trình ngẫu nhiên và là người sáng lập lý thuyết Martingale

Theo lý thuyết của nhà toán học Dubrovnik thì nếu bạn có khả năng tăng gấp đôi khối lượng giao dịch đến vô cùng thì bạn sẽ không bao giờ thua vì chỉ cần thắng 1 lệnh cuối là bạn có thể gỡ hết thua lỗ của các lệnh trước đó và còn có 1 khoản lãi nhỏ nữa.

Thay vì cứ mua bình quân giá xuống một cách "đơn giản" kiểu như muốn mua 15,000 cổ phiếu thì cứ mua làm 3 lần mỗi lần 5,000 đơn vị thì hãy thử chuyển sang mua theo kiểu 1,000 2,000 4,000 và 8,000 đơn vị theo kiểu gấp đôi. Đây gọi là chơi theo chiến lược Martingale.

Hình minh họa dưới đây của MSN sẽ làm rõ hơn ý tưởng này.

Lý thuyết Fibonacci của nhà toán học Fibonacci. Leonardo Fibonacci (1170-1240) được biết đến như một nhà toán học vĩ đại nhất của Châu Âu thời Trung cổ và cũng là người tìm ra dãy số Fibonacci. Dãy Fibonacci là dãy vô hạn các số tự nhiên bắt đầu bằng hai phần tử 0 và 1, các phần tử sau đó được thiết lập theo quy tắc: mỗi phần tử luôn bằng tổng hai phần tử trước nó.

Dãy số Fibonacci gần như hiện diện ở khắp mọi nơi trong tự nhiên. Sự sắp xếp các cánh hoa trên một bông hoa, cấu tạo vỏ ốc… cho đến khoảng cách giữa các hành tinh đều trùng hợp một cách đáng kinh ngạc với dãy số này.

Trong thị trường tài chính các trader cũng áp dụng Fibonacci để tìm các điểm kháng cự/hỗ trợ cũng như thiết lập chiến thuật vào/ra hàng cho hợp lý.

Kết luận

Sự tăng giảm của thị trường đôi khi không hoàn toàn logic do có sự nhúng tay của các nhà đầu cơ và sự chi phối bởi tâm lý thị trường, tin đồn, tin nội gián... Vì vậy, việc học hỏi từ cả những nhà đầu cơ và đầu tư sẽ giúp các bạn duy trì sự tồn tại của mình ở những thị trường chứng khoán chưa thực sự phát triển đầy đủ và hoàn thiện./.

|