|

Đánh chứng có cần quá thông minh?

Chúng ta vẫn hay được nghe về sự thành công của những nhân vật xuất chúng trên thị trường chứng khoán. Vậy đâu là cơ hội cho những người bình thường?

Đừng nghĩ là thiên tài thì không thua chứng khoán!

Nếu bạn nghĩ các thiên tài có thể vào thị trường chứng khoán rồi ung dung dùng trí tuệ siêu việt của mình để “hốt tiền” của thiên hạ thì đó có thể là một suy nghĩ sai lầm. Câu chuyện về Isaac Newton sẽ là một minh chứng thú vị nhất.

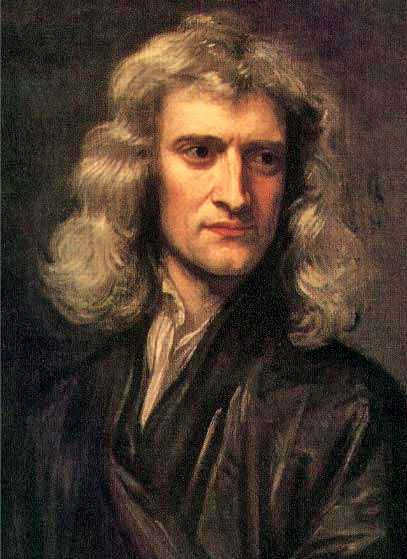

Isaac Newton là một nhà vật lý, nhà thiên văn học, nhà triết học, nhà toán học… người Anh. Ông được đánh giá là người “vượt lên trên tất cả những thiên tài” và là nhà khoa học vĩ đại, có tầm ảnh hưởng lớn nhất.

Trong vật lý, ba định luật của Newton được coi là nền tảng trong suốt nhiều thế kỷ. Trong toán học, ông đã phát triển phép tính vi phân và tích phân cùng với Gottfried Leibniz. Năm 1703, ông được bầu làm chủ tịch của Hội Khoa học Hoàng gia Anh, một tổ chức của các nhà khoa học vẫn còn tồn tại đến ngày nay. Năm 1705, ông được Nữ hoàng Anh phong tước hiệp sĩ. Nhìn chung, ai cũng phải công nhận Isaac Newton là một thiên tài toàn diện và vĩ đại.

Hình vẽ Isaac Newton của Godfrey Kneller năm 1689

Tuy nhiên, cuộc đời đầy vinh quang đó lại có một chương khá buồn và lại có liên quan đến … thị trường chứng khoán. Isaac Newton kiếm được khá nhiều tiền và đầu tư gần như toàn bộ vào thị trường chứng khoán, cụ thể là cổ phiếu South Sea Bubble.

Hãy nhìn đồ thị sau đây để hình dung quá trình đầu tư của nhà khoa học này.

Sau vụ thua lỗ khủng khiếp này nhà khoa học đáng kính đã phải thốt lên: “Tôi có thể đo đạc được lực chuyển động của các thiên thần nhưng chẳng thể nào đo đạc được sự điên rồ của con người".

Sai lầm đến từ đâu?

Theo các nhà nghiên cứu thì Newton đã phạm những sai lầm kinh điển như sau:

Quá tự tin (Overconfidence). Đây được coi là một trong những hội chứng tâm lý nguy hiểm nhất trong Tài chính hành vi (Behavioural Finance). Newton có quyền tự tin khi ông đã từng đạt được những thành tựu vô cùng to lớn trong Vật lý, Toán học… Tuy nhiên, có một thực tế khắc nghiệt rằng ngay cả khi đạt giải Nobel Kinh tế thì vẫn thua chứng khoán như thường. Kết quả đầu tư của Quỹ Long-Term Capital Management được các nhà kinh tế Myron Scholes và Robert Merton thành lập vào năm 1994 sẽ là minh chứng cho điều này.

Với công trình của mình về các chứng khoán phái sinh, Scholes và Merton dường như đã tìm ra một công thức mang lại một chiến lược kinh doanh vừa an toàn nhưng cũng vừa sinh lợi cao.Tuy nhiên, quỹ này thua lỗ đến 4.6 tỉ USD trong vòng chưa đầy bốn tháng và phải cần đến một gói cứu trợ tài chính để ngăn chặn sự sụp đổ. Thị trường tài chính đôi khi vận động khác với các mô hình khoa học.

Xác định thời điểm sai. Rõ ràng Newton đã vào cổ phiếu South Sea sau khi cổ phiếu này tăng đến hơn 400% so với mức đáy. Các nhà đầu tư khác đã đạt được mức lợi nhuận khủng khiếp và đang chốt lời mạnh mẽ.

Việc xác định cổ phiếu tốt là điều kiện cần nhưng rõ ràng thời điểm tốt mới là điều kiện đủ cho một vụ đầu tư thành công.

Không cắt lỗ quyết liệt. Cắt lỗ nói riêng và quản trị rủi ro nói chung là những bài học quá cũ. Tuy nhiên, nếu quên nó thì chắc sẽ khó sống lâu!

Nhà đầu tư “bình thường” cần những gì để thành công?

Ta có thể dễ dàng nhận thấy một thực tế là không có thần đồng trong đầu tư chứng khoán. Trong khi thần đồng toán học, thần đồng tin học... có thể thấy nhan nhản trên mặt báo thì thần đồng chứng khoán hầu như ít thấy vì chứng khoán cần sự kiên nhẫn, bình tĩnh và kỷ luật. Những thứ này chỉ có thể có khi có sự trải nghiệm cuộc sống chứ hầu như không thể sở hữu ngay khi mới vừa sinh ra.

Dĩ nhiên, sẽ không thể thấy được một người đần độn thành công lớn trong chứng khoán nhưng cũng không cần phải có IQ trên 130 để thành công trên sàn.

Những nhà đầu tư “bình thường” nên rèn luyện cho mình hai đức tính cần thiết là kiên nhẫn và kỷ luật. Đây là hai đức tính mà nếu thiếu nó thì ngay cả khi bạn thông minh như các thiên tài thì cũng phải sớm rời bỏ cuộc chơi./.

|