|

Nỗi lo trả nợ công

Theo phê duyệt của Chính phủ, năm nay Việt Nam sẽ vay 367.000 tỉ đồng (17,5 tỉ USD), xấp xỉ 10% GDP và tăng gấp đôi so với năm 2013.

Số vay ngày càng lớn trong khi thu ngân sách (NS) ngày càng khó khăn không chỉ gây sức ép lên khả năng trả nợ mà còn các mối nguy gây bất ổn vĩ mô khác. Trong phiên thảo luận tổ về tình hình kinh tế - xã hội cuối tuần qua, nhiều ĐBQH cũng kiến nghị phải làm rõ nguồn chi trả nợ công. Thanh Niên đã có cuộc trò chuyện với ông Đỗ Thiên Anh Tuấn, giảng viên chương trình Giảng dạy kinh tế Fulbright, xung quanh khả năng trả nợ, các nguồn tiền để trả nợ, ngưỡng an toàn nợ công...

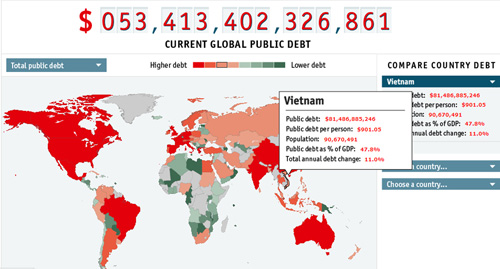

Bảng ước tính nợ công trên The Economist - Ảnh: The Economis

* Chúng ta có thể lấy từ các nguồn nào để trả nợ, thưa ông?

- Theo bản tin nợ công số 2 của Bộ Tài chính thì trong năm 2012 chúng ta phải trả lãi tổng cộng gần 2,7 tỉ USD, trong đó hơn 2,1 tỉ USD là nợ lãi trong nước, còn lại gần 0,6 tỉ USD là nợ lãi nước ngoài. Ngoài ra, tổng nợ gốc phải trả trong năm này là hơn 4 tỉ USD. Như vậy, tổng chi trả nợ này đã chiếm gần 16% chi NS của năm 2012. Với kế hoạch trả nợ 208.883 tỉ đồng mà Chính phủ vừa phê duyệt cho năm nay cũng chiếm khoảng hơn 20% tổng chi ngân sách dự toán 2014.

Về nguồn tiền để trả nợ, trước hết là từ nguồn thu NS hằng năm trong đó chủ yếu là các khoản thuế và phí/lệ phí. Trong điều kiện nguồn thu eo hẹp hiện nay thì việc phải dành một phần NS để trả nợ sẽ lấy đi nguồn lực dành cho các khoản chi tiêu khác cũng như chi cho đầu tư và phát triển. Nếu cứ như vậy, đến một lúc nào đó khoản nợ cộng với lãi tích tụ sẽ ăn hết vào chiếc bánh NS.

Trong ngắn hạn, để có nguồn trả nợ nhưng vẫn phải đáp ứng nhu cầu chi tiêu, phải đảo nợ, tức là đi vay nợ mới để trả nợ cũ. Đơn cử, trong khoản vay 367.000 tỉ đồng năm nay Chính phủ cũng dự tính dành khoảng 70.000 tỉ đồng để đảo nợ.

Để có nguồn trả nợ bền vững, nguyên tắc đơn giản là NS phải có thặng dư cơ bản. Thế nhưng, mấy chục năm kể từ khi đổi mới chưa có năm nào chúng ta có thặng dư NS cả. Trong lộ trình cải cách tài chính đến năm 2020 mà Chính phủ đã đề ra, dù các kỷ luật tài khóa bắt đầu được đề cập nhưng chúng ta vẫn gặp rất nhiều khó khăn trong giải quyết nợ công.

Chúng ta không thể ăn đong như vậy mãi được. Nguyên tắc tài khóa vàng (golden rule) là Chính phủ chỉ nên đi vay để đầu tư thay vì chi tiêu. Vì đầu tư sẽ tạo ra thu nhập mới trả được nợ. Nhưng với chúng ta ngay cả đầu tư cũng bị thất thoát, không hiệu quả thì lấy gì mà trả nợ. Tình thế khó của chúng ta là như vậy.

* Vay nợ mới trả nợ cũ nghe qua thì có vẻ nợ không đổi nhưng theo nguyên tắc bù rủi ro tín dụng thì chi phí nợ thực chất phải tăng lên?

- Đúng vậy. Quy mô nợ không đổi nhưng bản chất là con nợ đang bị suy yếu khả năng trả nợ. Để phản ánh rủi ro này, chủ nợ phải cộng bù rủi ro vào lãi suất cho vay. Chẳng hạn, nếu vay khoản đầu tôi tính bạn lãi suất 10% nhưng nếu bạn đi vay mới để trả cũ thì tôi phải tính bạn là 11%, rồi lại vay mới để trả nợ cũ tiếp thì tôi tính bạn 12%. Khoản bù rủi ro này cũng có thể xem là chi phí khốn khó tài chính. Với quy mô nợ công ngày càng tăng lên như hiện nay thì chi phí khốn khó tài chính sẽ ngày một lớn. Gánh nặng nợ công đặt lên vai của Chính phủ, mà thực chất là đang đặt lên vai của người dân chúng ta ngày một nặng.

* Giữa nợ trong nước với lãi suất cao hơn và nợ nước ngoài phải trả bằng ngoại tệ, món nợ nào nguy hiểm hơn?

- Đối với nợ trong nước, về lý thuyết Chính phủ sẽ không bao giờ vỡ nợ bởi Chính phủ có đặc quyền đánh thuế nên có thể tạo được nguồn thu thuế để trả nợ. Ngay cả khi nguồn thu bị hạn hẹp, Chính phủ lại có một đặc quyền khác, nói nôm na, là in tiền để trả nợ. Việc in tiền cũng tựa như một thứ thuế đánh lên thu nhập của người dân vì nó làm giảm thu nhập thực của họ khi lạm phát tăng lên. Cả hai việc này đều gây biến dạng hành vi của nền kinh tế hay các rủi ro bất ổn vĩ mô khác.

Trong điều kiện nguồn thu eo hẹp hiện nay thì việc phải dành một phần ngân sách để trả nợ sẽ lấy đi nguồn lực dành cho các khoản chi tiêu khác cũng như chi cho đầu tư và phát triển. Nếu cứ như vậy, đến một lúc nào đó khoản nợ cộng với lãi tích tụ sẽ ăn hết vào chiếc bánh ngân sách

Với nợ nước ngoài, Chính phủ phải tích lũy đủ ngoại tệ như USD, euro hay yen Nhật để trả chứ không thể in tiền hay thu thuế bằng VND được. Như vậy, khả năng trả nợ nước ngoài phụ thuộc vào mức dự trữ ngoại tệ quốc gia hiện hành cũng như tiềm năng tạo ra tích lũy ngoại tệ của nền kinh tế trong tương lai. Nếu dự trữ ngoại tệ quá mỏng sẽ không chỉ làm phát sinh rủi ro về khả năng trả nợ mà còn là sức ép đối với tỷ giá.

* Thống đốc NHNN mới công bố, dự trữ ngoại tệ năm nay đạt kỷ lục, 35 tỉ USD. Theo ông, con số này có thể giúp chúng ta "kê cao gối" với khoản nợ nước ngoài không?

- Tất nhiên là không rồi. Cần nhìn nhận một cách khách quan rằng khoản dự trữ ngoại tệ mà chúng ta có được thực chất lại là một khoản nợ. Việt Nam bị thâm hụt thương mại nên phải đi vay nợ nước ngoài. NHNN mua ngoại tệ vào nhưng phải bán ra các giấy nợ (IOU), tức bản chất cũng là một cục nợ. Trong ngắn hạn, dự trữ ngoại tệ có thể có ích để trả nợ vì chúng ta có quyền sử dụng nó tạm thời nhưng về dài hạn thì không vì chúng ta không có quyền sở hữu nó khi chúng ta vẫn thâm hụt thương mại. Nợ nước ngoài và khả năng trả nợ nước ngoài không phải đến từ nguồn dự trữ ngoại tệ mà phải đến từ năng lực sản xuất nội tại của nền kinh tế, của khu vực doanh nghiệp có năng suất, có khả năng cạnh tranh quốc tế, có thể xuất khẩu để mang về ngoại tệ thuộc sở hữu của chính quốc gia mà trả nợ. Trong bối cảnh Việt Nam, thật khó để nói là chúng ta “kê cao gối” để ngủ được.

|

Mỗi người Việt đang gánh hơn 900 USD nợ công

Đồng hồ nợ công thế giới (The Global Debt Clock - GDC) của tạp chí The Economist hôm qua, ngày 25.5, điểm nợ công của Việt Nam xấp xỉ 81,5 tỉ USD, với tổng dư nợ tăng 11% mỗi năm, chiếm 47,8% GDP. Nếu tính số dân trên 90,670 triệu người, mỗi người Việt hiện đang gánh trên vai trung bình 901,05 USD (gần 20 triệu đồng). Cách đây chưa tới 2 tháng, ngày 27.3, con số này 887,51 USD. Nếu lấy mốc cách đây 10 năm, năm 2004, cũng theo The Economist, mỗi người Việt lúc đó chỉ gánh 211 USD nợ công và tổng nợ công là 17,4 tỉ USD. Như vậy, mỗi người Việt hiện đang gánh số nợ công cao gấp 4 lần so với 10 năm về trước.

Ng.Nga

Quy mô khu vực công ngày càng phình to

Tỷ lệ nợ công ngày càng lớn thứ nhất do quy mô khu vực công của chúng ta đang ngày càng phình to ra ở cả cấp quản lý hành chính và khu vực kinh tế nhà nước. Nói là chúng ta cải cách hành chính, tinh giản biên chế nhưng bộ máy vẫn cứ phình to mà hiệu quả chưa chắc đã hơn. Rồi khu vực kinh tế nhà nước cũng tương tự, đầu tư công và đầu tư của DNNN ngày càng lấn át khu vực tư nhân. Nhu cầu đầu tư quá lớn buộc chúng ta phải gia tăng vay nợ khiến khoản nợ ngày càng phình to ra. Sở dĩ có tình trạng này là vì nhiều nguyên nhân. Chẳng hạn tính kỷ luật, kỷ cương tài khóa quá kém. Hằng năm, Quốc hội dành rất nhiều thời gian để thảo luận và thông qua dự toán nhưng quyết toán lại một nẻo. Chính phủ có giải trình nhưng kết quả thì sao? Vấn đề này đã kéo dài nhiều năm chứ không phải cá biệt một năm. Đó chính là lý do khiến nợ công ngày càng phình to.

Đỗ Thiên Anh Tuấn

|

Nguyên Hằng (thực hiện)

Thanh Niên

|