|

Năm 2015, Việt Nam sẽ có TTCK phái sinh?

Năm 2014, UBCK sẽ hoàn tất dự thảo Nghị định về TTCK phái sinh để trình Chính phủ, nếu được chấp thuận, năm 2015, TTCK phái sinh có thể chính thức hoạt động.

Thị trường này sẽ hoạt động dưới sự quản lý của Sở GDCK Việt Nam - Sở GDCK được hình thành trên cơ sở hợp nhất Sở GDCK TP. HCM và Sở GDCK Hà Nội.

Đó là thông tin được ông Vũ Bằng, Chủ tịch Ủy ban Chứng khoán Nhà nước (UBCK) tiết lộ.

Chỉ CTCK lớn mới được tham gia TTCK phái sinh

Hội thảo về TTCK phái sinh do UBCK tổ chức hôm 30/10 đã nhận được nhiều góp ý của các chuyên gia trong và ngoài nước trong việc xây dựng cơ sở pháp lý cho thị trường này.

Theo TS. Nguyễn Sơn, Vụ trưởng Vụ Phát triển thị trường, UBCK, có 4 lý do cần thiết phải xây dựng một văn bản pháp quy dạng Nghị định cho TTCK phái sinh.

Thứ nhất, TTCK cơ sở Việt Nam đã hình thành từ năm 2000, nhu cầu về sản phẩm và giao dịch chứng khoán phái sinh là cần thiết.

Thứ hai, việc xây dựng thị trường này đã được Thủ tướng đề cập trong Chiến lược phát triển TTCK đến năm 2020.

Bên cạnh đó, thực tiễn hoạt động của TTCK 13 năm qua cho thấy, một số loại chứng khoán phái sinh đã xuất hiện, nhưng bị cấm, do chưa có khung pháp lý về sản phẩm này.

Ngoài ra, xu hướng phát triển của thị trường phái sinh quốc tế có những thay đổi căn bản, sau khủng hoảng tài chính năm 2008, cũng là nguyên nhân khiến UBCK quyết tâm xây dựng khung pháp lý phù hợp cho TTCK phái sinh.

Tại sao chỉ đặt vấn đề xây dựng khung pháp lý cho TTCK phái sinh, mà không phải là thị trường tài chính phái sinh?

Câu hỏi này được nhiều lãnh đạo CTCK, DN đặt ra ngay khi tiếp cận cách đặt vấn đề của UBCK. Tuy nhiên, ông Nguyễn Sơn cho biết, trong phạm vi của ngành chứng khoán, việc xây khung pháp lý cho TTCK phái sinh được thực hiện theo chỉ đạo của Chính phủ, trên cơ sở hướng dẫn những quy định hiện có tại Luật Chứng khoán.

Dự kiến, sau năm 2016, khi Chính phủ xây dựng thế hệ Luật Chứng khoán thứ hai, các quy định chung về thị trường phái sinh, gồm phái sinh chứng khoán, tiền tệ, hàng hóa, mới có thể được thống nhất lại. Còn hiện nay, việc quản lý thị trường phái sinh hàng hóa là phạm vi của Bộ Công thương; quản lý thị trường phái sinh tiền tệ thuộc Ngân hàng Nhà nước; quản lý thị trường phái sinh chứng khoán thuộc Bộ Tài chính, UBCK.

Xuất phát từ thực tế, chứng khoán phái sinh là công cụ tài chính phức tạp, đòn bẩy cao, rủi ro lớn, bước đầu, theo UBCK, thành viên giao dịch sẽ đồng thời là thành viên thanh toán bù trừ để phù hợp với khả năng thiết kế và quản lý sản phẩm.

Tuy nhiên, lựa chọn mô hình này, đồng nghĩa với việc chỉ các CTCK đủ lớn, có tình hình tài chính tốt, mới được tham gia TTCK phái sinh.

Theo dự kiến của UBCK, yêu cầu đặt ra là các CTCK phải có vốn chủ sở hữu tối thiểu 500 tỷ đồng, vốn khả dụng từ 300% trở lên trong vòng 6 tháng liên tiếp và phải đáp ứng được yêu cầu về hạ tầng công nghệ.

Trung Quốc từng thất bại về thị trường phái sinh

Đến từ Viện Nghiên cứu Nomura, Nhật Bản, ông Masafumi Lino chia sẻ, thị trường phái sinh có 2 chức năng chính là phòng ngừa những thay đổi bất ngờ về giá và thể hiện kỳ vọng của thị trường đối với giá của một loại hàng hóa.

Nhật Bản đã hình thành thị trường phái sinh từ năm 1985, nhưng cho đến nay vẫn chỉ là sân chơi của những NĐT chuyên nghiệp, chủ yếu là CTCK, ngân hàng, quỹ đầu tư và công ty bảo hiểm.

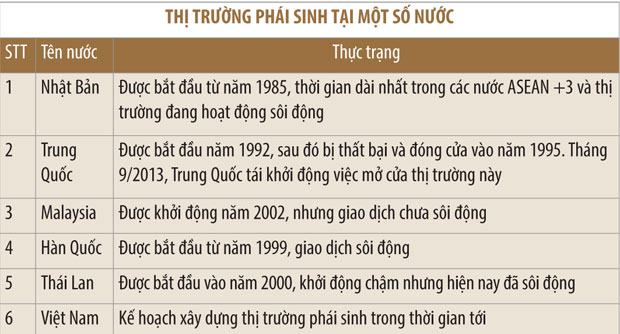

Sau Nhật Bản, các nước ASEAN +3 khá dè dặt trong việc phát triển thị trường phái sinh.

Trung Quốc mở cửa thị trường phái sinh năm 1992, nhưng đã nhanh chóng nhận ra thất bại và phải đóng cửa vào tháng 5/1995. Quốc gia này vừa mới tái khởi động mở cửa thị trường phái sinh (giao dịch hợp đồng tương lai) vào tháng 9/2013.

Tại Trung Quốc, thời gian đầu, thị trường phái sinh vận hành trên cơ sở hợp đồng không chuẩn, các sản phẩm không được tiêu chuẩn hóa, cho phép NĐT cá nhân tham gia và cùng lúc giao dịch trên nhiều sở, là nguyên nhân dẫn đến việc thị trường này đã bị đóng cửa.

Hiện nay, Trung Quốc đang tái khởi động thị trường phái sinh, với những quy chuẩn mới, như chỉ cho phép giao dịch trên 1 Sở duy nhất, hợp đồng được chuẩn hóa trên hàng hóa cơ sở là trái phiếu chính phủ kỳ hạn dài; yêu cầu đơn vị giao dịch lớn (khoảng 3,5 tỷ đồng) để phân cấp NĐT tham gia.

Điều quan trọng nhất để vận hành an toàn thị trường phái sinh, theo kinh nghiệm của Nhật Bản và bài học từ Trung Quốc, là phải có sự chuẩn hóa về hàng hóa cơ sở, loại hợp đồng, đối tượng tham gia, nơi giao dịch chứng khoán, theo một tiêu chuẩn ở bậc cao, phù hợp với đặc tính rủi ro cao của loại thị trường này.

Ông Nguyễn Thanh Hải, chuyên gia cao cấp của Tổ chức GIZ (Đức) nêu quan điểm, việc phát triển chứng khoán phái sinh, TTCK phái sinh là cần thiết tại Việt Nam, nhưng phải hội đủ các điều kiện tiên quyết cho một thị trường an toàn, lành mạnh. Các điều kiện đó ít nhất phải gồm đào tạo cán bộ có đủ hiểu biết về sản phẩm; có cơ sở pháp lý đồng bộ và minh bạch; có hạ tầng kỹ thuật tốt và điều quan trọng nhất là phải có cơ chế bảo đảm, kiểm soát rủi ro tốt.

Về phía các thành viên TTCK trong nước, một số ý kiến cho rằng, trong văn bản pháp quy của Việt Nam nên cho phép đa dạng hóa công cụ chứng khoán phái sinh, đa dạng hóa hoạt động giao dịch (cho phép cả giao dịch trên Sở và giao dịch OTC). Cách tư duy này có phần khác biệt với những khuyến nghị của khối chuyên gia quốc tế. Nhiệm vụ của UBCK là phải cân nhắc, lựa chọn, để đưa ra những luận cứ thuyết phục trong việc xây mô hình TTCK phái sinh phù hợp tại Việt Nam.

|

Ông EKKEhard JasKulla, chuyên gia Đức và ông ChrisTian KlapproTh, chuyên gia GIZ

Theo quan điểm của chúng tôi, ngoài kế hoạch triển khai sản phẩm trái phiếu phái sinh, Việt Nam cũng cần tính đến việc đưa ra các sản phẩm cổ phiếu phái sinh (hợp đồng quyền chọn cổ phiếu), do khối lượng và tính thanh khoản của thị trường cổ phiếu tốt hơn trái phiếu.

Nhìn trên thị trường trái phiếu Việt Nam, chúng tôi cho rằng, hiện tại chưa phải là thời điểm chín muồi để ra được sản phẩm phái sinh trái phiếu (hợp đồng tương lai trái phiếu), vì tính thanh khoản của thị trường này còn thấp và chúng ta chưa có cơ chế giao dịch riêng cho các sản phẩm phái sinh.

Việt Nam cần hoàn thiện những điểm này và phải thiết lập được một cơ chế thanh toán bù trừ trung tâm hiệu quả, đủ sức xử lý các rủi ro cụ thể, mới nên vận hành TTCK phái sinh.

Ông Phan Thanh Sơn, Hiệp hội Thị trường trái phiếu Việt Nam

Điều chúng tôi băn khoăn là văn bản pháp lý xây TTCK phái sinh có đề cập đến thị trường phái sinh OTC không? Thị trường phái sinh tự do thậm chí có thể giao dịch sôi động hơn thị trường chính thức.

Một vấn đề khác là để tham gia TTCK phái sinh, cơ quan quản lý cần sớm thiết lập cơ chế vay và cho vay chứng khoán, cơ chế cho phép bán khống, đồng thời hỗ trợ tạo lập một cơ chế quản trị rủi ro tốt hơn cho các thành viên.

Ngoài ra, xuất phát từ thực tế, chúng tôi quan tâm nhiều hơn đến sản phẩm phái sinh lãi suất, nên mong rằng, cơ quan quản lý tính đến việc xây dựng sản phẩm này, để đáp ứng tốt hơn nhu cầu của các thành viên.

|

Tường Vi

đầu tư chứng khoán

|