|

Vốn ngoại, 12 năm ở Việt Nam

Giai đoạn năm 2013 - 2014 là thời hạn giải thể của một số quỹ đầu tư ngoại, vấn đề giữ chân dòng vốn ngoại càng trở nên có tính thời sự.

Trong lịch sử non trẻ của TTCK Việt Nam, nhiều thời điểm vốn ngoại đóng vai trò tích cực, tạo ra những cú huých để thị trường thăng hoa. Tuy nhiên, cũng không ít lần dòng vốn ngoại tạo hiệu ứng ngược khiến chứng khoán nội địa chao đảo. Giai đoạn năm 2013 - 2014 sắp tới là thời hạn giải thể của một số quỹ đầu tư ngoại, vấn đề giữ chân dòng vốn ngoại hiện càng trở nên có tính thời sự.

Hai thế hệ quỹ đầu tư

Vào cuối quý III tới đây, định kỳ 2 năm một lần, ĐHCĐ thường niên của các quỹ do Dragon Capital quản lý sẽ biểu quyết thông qua việc thoái vốn hay tiếp tục đầu tư tại TTCK Việt Nam. Cần nhắc lại rằng, năm 2010, sự kiện lần đầu tiên Quỹ Vietnam Enterprise Investments Limited (VEIL) do Dragon Capital quản lý đã đứng trước nguy cơ giải thể trở thành sự kiện đình đám thu hút sự chú ý của dư luận. Tuy nhiên, vượt qua sức ép nặng nề, VEIL vẫn duy trì hoạt động tại Việt Nam.

Thành lập vào năm 1995, VEIL là quỹ đầu tư thuộc thế hệ thứ nhất (giai đoạn 1991 - 1997) hiếm hoi còn hoạt động tại TTCK Việt Nam. Các quỹ đầu tư nước ngoài giai đoạn đó đều khá giống nhau ở quy mô khiêm tốn, đầu tư mang tính mạo hiểm, tìm kiếm cơ hội ở khối DNNN cổ phần hóa và sự ra đời của TTCK. Tuy nhiên, cuộc khủng khoảng tài chính châu Á năm 1997 - 1998 tràn qua nhiều quốc gia và khu vực. Nền kinh tế Việt Nam khi đó dù có độ mở khá thấp nhưng cũng không thoát khỏi vòng ảnh hưởng tiêu cực. Cả 7 quỹ đầu tư thuộc thế hệ thứ nhất chịu nhiều thử thách, phải tự thích ứng và lựa chọn các hướng đi rất khác nhau. Nếu như Templetion Vietnam Opportunities Fund và Vietnam Lazard Fund chọn cách đóng quỹ vào năm 1997 thì Bata Vietnam Fund, Vietnam Investment Fund chọn cách giảm vốn. Một số quỹ khác kiên định cầm cự, nhưng không lâu sau đó cũng phải ra đi như Vietnam Fund (2001), Vietnam Frontier Fund (2004).

Thời kỳ kế tiếp, giai đoạn 1997 - 2000, không có quỹ đầu tư nước ngoài mới nào được thành lập. Dấu ấn dòng vốn ngoại trong giai đoạn này chỉ là hình ảnh dòng người Hoa theo hình thức du lịch đổ bộ xuống một số sàn chứng khoán trước và sau khi tiếng cồng khai trương TTCK vang lên. Bắt đầu từ năm 2001, các NĐT tổ chức mới manh nha xuất hiện như Indochina Capital (2001), Mekong Capital (2002), Vina Capital (2003), PXP (2005). Sau này, chính họ trở thành các tay chơi tầm cỡ trên thị trường. Hiệp định thương mại Việt - Mỹ được ký kết cuối năm 2001, cộng với chuyển động chính sách trong việc góp vốn, mua cổ phần của khối ngoại tại các DN Việt Nam được xem là nhân tố thúc đẩy làn sóng quỹ thứ hai hình thành.

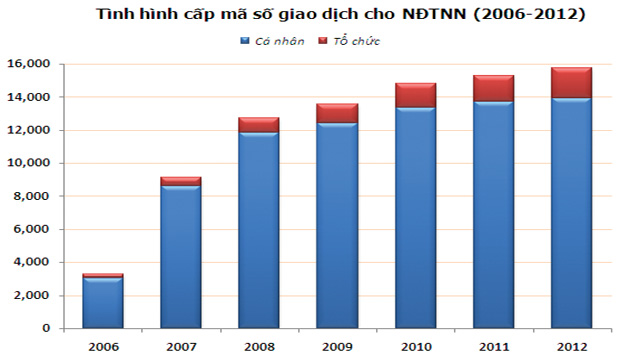

Tuy nhiên, đỉnh cao của làn sóng quỹ đầu tư thứ hai là giai đoạn 2006 - 2007 khi Việt Nam vào WTO. Một loạt gương mặt mới tinh xuất hiện huy động vốn để đầu tư vào Việt Nam: Korea Investment Trust Management (KITM), Tongkang, Golden Bridge, Prudential Plc, Bank Invest… Trong số các quỹ đầu tư thế hệ thứ nhất, một số cũng quay trở lại như Templetion. Nếu so với tổng tài sản khoảng 400 triệu USD của quỹ đầu tư thứ nhất, làn sóng thứ hai ấn tượng hơn hẳn khi riêng năm 2007, vốn đầu đầu tư gián tiếp hơn 7 tỷ USD. Các tay chơi lớn như Dragon Capital, Indochina Capital, VinaCapital chỉ mất vài tuần để gọi số vốn hàng trăm triệu USD từ các NĐT quốc tế, khi hai chữ Việt Nam như "thỏi nam châm" có sức hút rất mạnh.

Sóng sau xô sóng trước

Không lâu sau khi hiệu ứng vốn ngoại tạo nên sự tăng trưởng thần kỳ cho TTCK Việt, giới đầu tư nội địa đã nếm vị đắng khi vốn ngoại chảy ngược. Lần đầu vào cuối năm 2008 dưới tác động khủng khoảng kinh tế thế giới, một loạt quỹ đầu tư khu vực đã tháo chạy khỏi TTCK Việt Nam. Không lâu sau đó là sự kiện quỹ đầu tư cổ phiếu của Indochina Capital trở thành mục tiêu bị tấn công của giới đầu cơ quốc tế rồi thông qua quyết định giải thể. Cùng chung số phận buồn này là một quỹ đầu tư cổ phiếu đến từ Hàn Quốc.

Giai đoạn sau năm 2008 là một khoảng thời gian khó khăn với các quỹ đầu tư thế hệ thứ hai. Hầu hết các quỹ đã giải ngân khi TTCK bùng nổ và mắc kẹt với lượng lớn cổ phiếu giá cao trong tổng danh mục. Đa phần thua lỗ nặng nề. Các quỹ lớn hầu hết đều niêm yết chứng chỉ quỹ và giới đầu tư quốc tế dành cho chứng chỉ quỹ một mức chiết khấu trung bình từ 20 - 50% tùy thời điểm. NĐT góp vốn ban đầu vào quỹ thua lỗ kép. Hệ quả tất yếu là không quỹ ngoại nào gọi vốn thành công vài năm qua. Các gương mặt mới xuất hiện thưa thớt và mờ nhạt. Cụm từ tái cơ cấu danh mục đầu tư xuất hiện thường trực khi các gương mặt cũ đăng ký mua bán cùng loại cổ phiếu, tranh thủ lướt trên từng con sóng nhỏ của thị trường.

Khi đa phần các quỹ đầu tư truyền thống tỏ ra thất thế thì thị trường chứng kiến sự lên ngôi của quỹ đầu tư chỉ số (ETF). Bắt đầu hiện diện từ nửa cuối năm 2010 cho đến nay, chính các tên tuổi như FTSE Vietnam Index, The Market Vector Vietnam trở nên quen thuộc với giới đầu tư nội địa, trở thành các định chế tài chính giữ nhịp cho thị trường. Ngoài hai tên tuổi đã biết, giới quản lý quỹ cho biết, còn có khoảng một chục quỹ đầu tư ở quy mô nhỏ hơn nhưng cũng thường xuyên giao dịch theo VN-Index. Với đặc điểm đầu tư mô phỏng theo Index nên các ETF là hình thức đầu tư có độ phân tán rủi ro khá tốt. Mặt khác, với cơ chế hoạt động là một quỹ mở, đặc thù của ETF khiến chứng chỉ quỹ theo sát giá trị tài sản ròng, khắc phục được yếu điểm của các quỹ đầu tư đóng truyền thống. Hiện tại, trong số các quỹ đại chúng nước ngoài đầu tư vào Việt Nam, hai quỹ ETF là ngoại lệ hiếm hoi khi có giá chứng chỉ quỹ cao hơn giá trị tài sản ròng. Tuy nhiên, mức độ ảnh hưởng của các ETF gần đây giảm sút thì giới đầu tư lại có lý do để kỳ vọng khi iShare - một công ty quản lý quỹ đầu tư danh tiếng xin thành lập một ETF mới để giải ngân vào thị trường cổ phiếu Việt Nam.

Thế hệ quỹ thứ 2: ở lại hay ra đi?

Nhìn lại tổng thể thời gian qua, có thể nhận thấy dòng chảy vốn ngoại vào Việt Nam phụ thuộc khá nhiều vào các yếu tố khách quan như tình hình kinh tế thế giới. Các chính sách thu hút dòng vốn FDI là điều kiện cần, nhưng không phải là điều kiện đủ để Việt Nam là điểm đến ưa thích của giới đầu tư quốc tế khi vẫn được xếp trong nhóm các thị trường cận biên. Các chỉ số định giá rẻ của chứng khoán thu hút dòng vốn cơ hội, chứ không phải dòng vốn đầu tư lâu dài. Các nhân tố chiều sâu mang sức hấp dẫn lâu dài với các định chế tài chính trung gian bao gồm: tăng trưởng kinh tế, sự ổn định của các yếu tố vĩ mô, quy mô và chất lượng hàng hóa trên thị trường… Vì vậy, nhìn từ góc độ lịch sử, khó có thể kỳ vọng có sự đột biến về vốn ngoại thời gian tới.

Trong khi đó, với vòng đời 5 - 7 năm, thế hệ quỹ đầu tư thứ hai đã gần đến giai đoạn thoái vốn vào năm 2013 - 2014. Một số quỹ tới hạn sớm như KITM, Tongkang hết hạn vào cuối năm ngoái đã chuyển đổi sang mô hình quỹ mở thành công. Tuy nhiên, sự tái cơ cấu mang tính đơn lẻ cũng đã khiến TTCK chao đảo trong quý IV/2011. Thử thách trong vòng 6 - 18 tháng nữa với TTCK Việt Nam chắc chắn sẽ lớn hơn nhiều. Tuy nhiên, không ít các ý kiến của giới chuyên gia nước ngoài lại tỏ ra bình tĩnh. Ông Fiachera Mac Cana, Trưởng bộ phận phân tích của CTCK HSC nhìn nhận thuần túy đây là một vấn đề mang tín kỹ thuật, vì khi một quỹ cũ kết thúc vòng đời thì sẽ có một quỹ mới sinh ra. Còn ông Marc Djandji, cựu Giám đốc Khối nghiên cứu, CTCK Bản Việt nhật xét, xu thế chuyển đổi quỹ đóng thành quỹ mở sẽ diễn ra phổ biến tại Việt Nam như các quỹ của Hàn Quốc.

Giang Thanh

đầu tư chứng khoán

|