|

TCB - Giá đã đủ hấp dẫn hay chưa?

Ngân hàng TMCP Kỹ thương Việt Nam (HOSE: TCB) có thể coi là một trong những ngân hàng đáng chú ý nhất Việt Nam trong những năm gần đây. Sự phát triển nhanh chóng và cân bằng của TCB đem lại cơ hội hấp dẫn cho giới đầu tư.

Hội sở Ngân hàng TMCP Kỹ thương Việt Nam (HOSE: TCB). Nguồn: Zing

Vươn lên vị trí số 2 về lợi nhuận

Mặc dù ngân hàng là ngành có mức độ tập trung hóa cao nhưng TCB vẫn tăng trưởng rất ấn tượng trong những năm qua.

Dù còn thua kém khá nhiều ngân hàng như VCB, BID, CTG… ở khoản mục thu nhập lãi thuần nhưng TCB đứng thứ hai trong ngành về lợi nhuận sau thuế năm 2018 (chỉ tính các ngân hàng có giao dịch trên HOSE, HNX và UPCoM). Giới phân tích dự kiến vị trí này sẽ vẫn giữ vững trong năm 2019.

Sự vươn lên nhanh chóng này đang phà hơi nóng vào nhóm "Big 4" (gồm các ngân hàng CTG, BID, VCB và Agribank).

Nguồn: VietstockFinance

Chú thích:

Những doanh nghiệp được thể hiện bằng quả bóng màu xanh lá cây là những doanh nghiệp có chỉ số CIR dưới 40%. Những doanh nghiệp có chỉ số CIR trên 40% và dưới 60% được thể hiện bằng quả bóng màu xanh dương. Những doanh nghiệp còn lại được thể hiện bằng quả bóng màu đỏ.

Giữ được sự cân bằng trong thu nhập

Thu nhập lãi thuần và thu nhập ngoài lãi của TCB tăng lần lượt qua các năm. Chúng ta có thể thấy tỷ lệ NOI/Tổng thu nhập tăng khá mạnh trong những năm gần đây. Tỷ lệ này của TCB nằm trong nhóm cao nhất ngành ngân hàng. Điều này cho thấy TCB không bị phụ thuộc quá nhiều vào chính sách điều tiết tín dụng của Ngân hàng Nhà nước.

Mô hình lợi nhuận của các ngân hàng thương mại của Việt Nam thường dựa trên tín dụng truyền thống làm chủ đạo. Các ngân hàng vẫn tập trung vào dịch vụ truyền thống lấy chênh lệch tiền gửi và cho vay là nguồn thu nhập chính. Mô hình này ngày càng cho thấy những bất cập và chưa đáp ứng được yêu cầu phát triển bền vững trong thời đại mới. TCB là một trong những ngân hàng tiên phong trong việc chuyển đổi sang một mô hình lợi nhuận cân bằng và ổn định hơn.

Nguồn: VietstockFinance

Hoạt động hiệu quả và rủi ro thấp

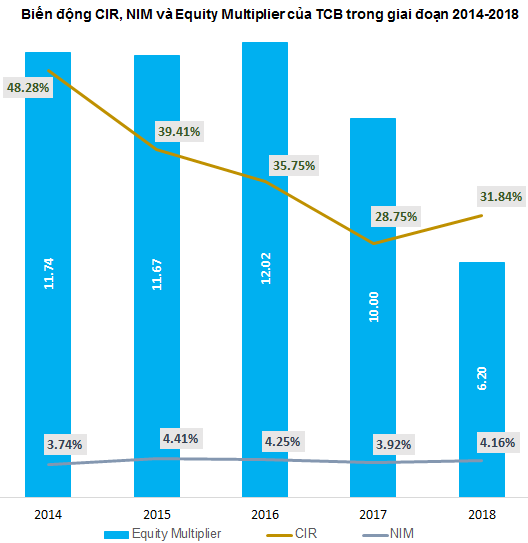

CIR của TCB giảm dần từ mức 48.28% năm 2014 xuống còn 31.84% năm 2018. Điều này cho thấy hiệu quả hoạt động ngày càng được cải thiện. Bên cạnh đó, tỷ lệ đòn bẩy Equity Multiplier cũng điều chỉnh xuống mức 6.20 lần.

Mặt khác, chỉ số NIM thường xuyên duy trì trên mức 4%. Giới phân tích dự kiến TCB sẽ tiếp tục duy trì “phong độ” như hiện tại trong năm 2019.

Tất cả những phân tích trên cho thấy TCB là một ngân hàng hoạt động hiệu quả và có khả năng quản trị tài sản rất tốt.

Nguồn: VietstockFinance

Không có vẻ đẹp nào là hoàn hảo

Với những phân tích bên trên thì có vẻ như TCB là một cổ phiếu “không thể không mua” trong ngành ngân hàng. Tuy nhiên, người viết cho rằng cần nhìn nhận vấn đề một cách khách quan và tỉnh táo hơn.

Sự hợp tác chặt chẽ với Tập đoàn VINGROUP - CTCP (HOSE: VIC) giúp TCB dễ dàng tiếp cận nhóm khách hàng trung cấp và cao cấp. Các mối liên hệ với CTCP Tập đoàn Masan (HOSE: MSN) cũng góp phần không nhỏ vào sự tăng trưởng mạnh mẽ của TCB. Tuy nhiên, sự phụ thuộc vào các khách hàng doanh nghiệp lớn cũng có mặt trái của nó. Nếu doanh nghiệp này đi xuống hoặc gặp các vấn đề lớn thì ngân hàng cũng bị ảnh hưởng đáng kể.

Vì vậy, việc hướng đến các khách hàng cá nhân nhiều hơn là cần thiết và đây mới chính là động lực để TCB có thể tiếp tục bứt phá trong tương lai.

Cơ hội đầu tư vẫn còn

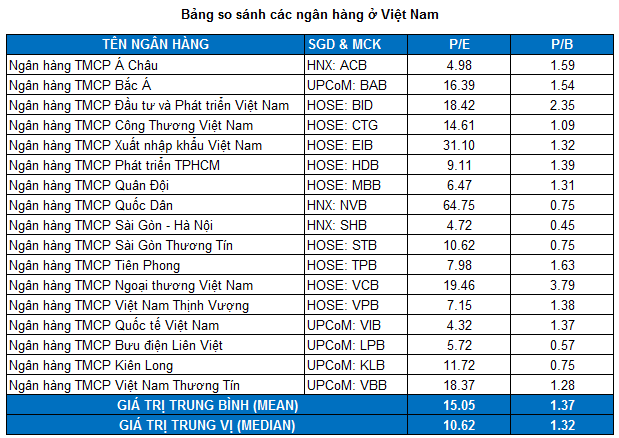

Do kích thước mẫu dữ liệu khá nhỏ và xuất hiện các giá trị ngoại lai (outliers) nên giá trị trung vị (median) sẽ được sử dụng thay cho trung bình (mean). Mức P/E và P/B trung vị lần lượt là 10.62 và 1.32 lần.

Nguồn: VietstockFinance

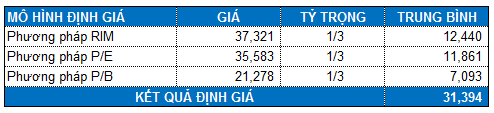

Các phương pháp định giá cho kết quả tổng hợp là 31,394 đồng. Nhà đầu tư có thể canh mua trong vùng 20,000-22,000 đồng.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FiLi

|