TCBS muốn huy động thêm 5,000 tỷ đồng trái phiếu

CTCP Chứng khoán Kỹ thương (TCBS) vừa công bố kế hoạch huy động vốn lên đến 5,000 tỷ đồng, thông qua 5 lô trái phiếu phát hành ra công chúng được trải từ quý 4/2024 đến quý 4/2025, phục vụ chủ yếu cho hoạt động môi giới, margin và tự doanh.

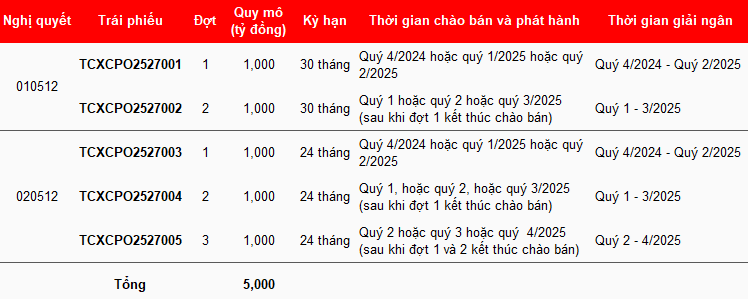

Ngày 05/12, HĐQT TCBS ra hai Nghị quyết phê duyệt các công việc liên quan đến việc chào bán 5 lô trái phiếu ra công chúng, tổng quy mô 5,000 tỷ đồng. Danh sách bao gồm TCXCPO2527001 và TCXCPO2527002 có kỳ hạn 30 tháng kể từ ngày phát hành, còn với TCXCPO2527003, TCXCPO2527004, TCXCPO2527005 là 24 tháng.

Các trái phiếu thuộc loại “3 không” với không chuyển đổi, không kèm chứng quyền và không có bảo đảm. Lãi trái phiếu được thanh toán định kỳ mỗi 6 tháng, trong khi gốc được trả một lần khi đến hạn hoặc cũng có thể mua lại trước hạn.

Lãi suất các trái phiếu được xác định ở mức 8.5%/năm cho kỳ tính lãi đầu tiên và bắt đầu thả nổi trong các kỳ còn lại, được tính bằng tổng của 3%/năm và lãi suất tham chiếu đối với các trái phiếu kỳ hạn 30 tháng; tổng của 2.8% và lãi suất tham chiếu đối với các trái phiếu kỳ hạn 24 tháng.

Trong đó, lãi suất tham chiếu là trung bình cộng lãi suất tiền gửi tiết kiệm áp dụng cho khách hàng cá nhân bằng Việt Nam Đồng do Vietcombank, BIDV, VietinBank và Agribank công bố vào ngày xác định lãi suất.

TCBS cho biết sẽ phát hành và giải ngân dàn trải từ quý 4/2024 đến quý 4/2025. Với 5,000 tỷ đồng thu về, Công ty dự kiến phục vụ hai mục đích chính:

Thứ nhất là đầu tư cho hoạt động môi giới chứng khoán, giao dịch ký quỹ, ứng trước tiền bán chứng khoán và các hoạt động kinh doanh hợp pháp khác nhằm đáp ứng nhu cầu của khách hàng trong hoạt động kinh doanh giao dịch chứng khoán và vay ký quỹ cũng như kỳ vọng của Công ty về việc tiếp tục tăng trưởng thị phần và số lượng khách hàng trong thời gian tới.

Thứ hai là đầu tư cho hoạt động tự doanh chứng khoán, bao gồm nhưng không giới hạn việc đầu tư vào mảng kinh doanh cổ phiếu, trái phiếu… nhằm tiếp tục duy trì mức lợi suất cao, đặc biệt trong giai đoạn thị trường chứng khoán Việt Nam được định giá hấp dẫn.

TCBS có kế hoạch chào bán 5 trái phiếu quy mô 5,000 tỷ đồng

Nguồn: TCBS, người viết tổng hợp |

Như vậy, trong trường hợp sớm nhất, TCBS có thể huy động tối đa 2,000 tỷ đồng trong quý cuối năm 2024.

Trước đó, tại thời điểm cuối quý 3/2024, TCBS ghi nhận dư nợ phải trả gần 24,280 tỷ đồng, chiếm 49% tổng tài sản, trong đó có hơn 3,870 tỷ đồng trái phiếu dài hạn, cao gấp 4 lần đầu năm, bên cạnh hơn 750 tỷ đồng trái phiếu ngắn hạn. Các trái phiếu có lãi suất 7.1 - 11.6%/năm.

TCBS cũng ghi nhận dư nợ vay ngắn hạn hơn 18,250 tỷ đồng, trong đó vay hơn 7,030 tỷ đồng bằng USD, phần lớn là khoản vay hợp vốn với Ngân hàng Quốc tế Taishin làm đại lý. Đồng thời, TCBS cũng vay tổng cộng hơn 6,610 tỷ đồng bằng Việt Nam Đồng (VND) tại BIDV - Chi nhánh Hà Thành, VIB, các ngân hàng khác.

| Diễn biến dư nợ trái phiếu TCBS |

|

|

Về kết quả kinh doanh, TCBS báo lãi trước thuế gần 3,870 tỷ đồng trong 9 tháng đầu năm nay, tăng 80% so với cùng kỳ năm trước và đã vượt 5% kế hoạch năm đề ra. Sau cùng, TCBS lãi ròng hơn 3,100 tỷ đồng.

* TCBS vượt kế hoạch lợi nhuận 2024, dư nợ margin lập đỉnh mới

Huy Khải

FILI

|