|

Áp lực thanh khoản hạ nhiệt, lãi suất qua đêm liên ngân hàng nhanh chóng lao dốc

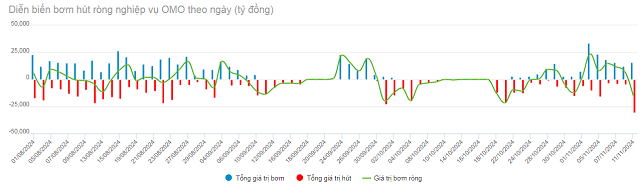

Thông qua nghiệp vụ trên thị trường mở (OMO), Ngân hàng Nhà nước (NHNN) bơm ròng tổng cộng 50.55 ngàn tỷ đồng thanh khoản cho hệ thống trong tuần qua (04-11/11/2024), giúp lãi suất liên ngân hàng kỳ hạn qua đêm nhanh chóng quay về trạng thái ổn định.

|

Diễn biến bơm hút ròng nghiệp vụ OMO theo ngày từ tháng 8-11/2024. Đvt: Tỷ đồng

|

Cụ thể, trong thời gian từ 04-11/11, NHNN đã cho các ngân hàng thương mại (NHTM) vay 105,000 tỷ đồng qua kênh mua kỳ hạn 7 ngày với lãi suất 4%/năm.

Trong khi đó, nhà điều hành chỉ phát hành tín phiếu với khối lượng khiêm tốn 4,450 tỷ đồng ở kỳ hạn 28 ngày. Lãi suất trúng thầu ở mức cố định 3.9%/năm.

Mặt khác, trong thời gian từ 04-11/11, khoản vay kênh cầm cố trong tuần (28-04/11) đáo hạn, hút khỏi thị 64,000 tỷ đồng thanh khoản. Ngược lại, 14,000 tỷ đồng tín phiếu phát hành trong tuần (21-28/10/2024) đáo hạn nên đã bơm trở lại thị trường với giá trị tương ứng.

Như vậy, NHNN đã bơm ròng 50,550 tỷ đồng thanh khoản cho hệ thống thông qua kênh thị trường mở. Trong đó, có 75,000 tỷ đồng lưu hành trên kênh cầm cố và 74,150 tỷ đồng tín phiếu NHNN lưu hành trên thị trường.

|

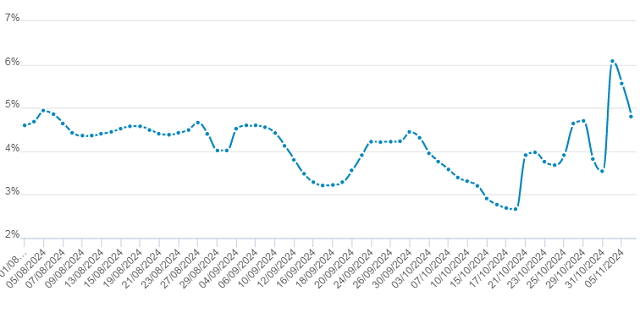

Lãi suất liên ngân hàng kỳ hạn qua đêm từ tháng 8-11/2024. Đvt: %

Nguồn; VietstockFinance

|

Theo SSI Research, lãi suất liên ngân hàng kỳ hạn qua đêm tăng vọt lên 6.1% trong phiên đầu tuần 04/11. Khác với biến động lãi suất liên ngân hàng trong thời điểm cuối tháng 10 (chủ yếu là do áp lực tỷ giá), việc lãi suất liên ngân hàng "giật mạnh" trong tuần qua phần nhiều đến từ việc thiếu hụt thanh khoản cục bộ.

Nhờ động thái chủ động hỗ trợ thanh khoản thông qua hoạt động thị trường mở, lãi suất liên ngân hàng kỳ hạn qua đêm nhanh chóng hạ nhiệt về cuối tuần (08/11), chỉ còn 4.55%/năm (tăng 50 điểm so với tuần trước đó). Chênh lệch lãi suất VND-USD đã chuyển sang trạng thái dương.

Nguồn: SSI Research

|

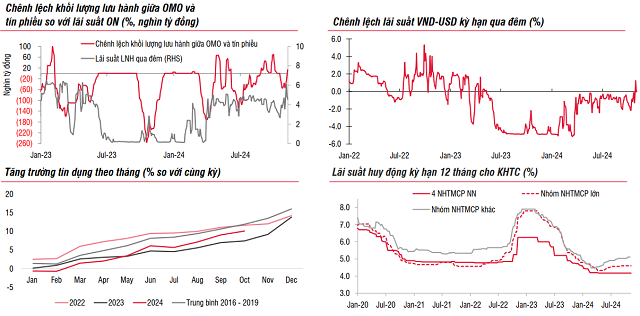

Cũng theo chuyên gia SSI, trong báo cáo gửi đại biểu Quốc hội, NHNN cho biết tăng trưởng tín dụng tính đến ngày 31/10 đạt 10.08% - tương đương mức tăng 16.7% so với cùng kỳ và duy trì mục tiêu tăng trưởng tín dụng trong năm 2024 ở mức khoảng 15%. Để đảm bảo các cân đối vĩ mô như lạm phát và tỷ giá, và lãi suất cho vay đã duy trì xu hướng giảm trong 10 tháng đầu năm 2024, NHNN cho biết mặt bằng lãi suất khó tiếp tục giảm.

Trên thị trường trong nước, tương đồng với các đồng tiền trong khu vực và KBNN có thể đã hoàn thành nhu cầu mua ngoại tệ, tỷ giá USD/VND liên ngân hàng giảm 0.4%. Tuy nhiên, tỷ giá niêm yết tại các NHTM vẫn giao dịch quanh mức trần theo quy định xuyên suốt tuần trong khi tỷ giá thị trường tự do tăng giảm mạnh đan xen phản ánh nhu cầu về USD trên thị trường vẫn ở mức cao. Áp lực về tỷ giá sẽ vẫn còn khi thị trường vẫn đang thận trọng chờ đợi những chính sách mới sẽ được đưa ra của tân Tổng thống Mỹ.

Khang Di

FILI

|