|

Áp lực lãi suất mùa cuối năm

Cuối năm luôn là thời điểm nhu cầu vốn tăng cao, đặc biệt với các doanh nghiệp và cá nhân cần vốn để mở rộng sản xuất, chuẩn bị hàng hóa Tết và đáp ứng các nhu cầu tiêu dùng dịp lễ. Trước tình hình đó, các ngân hàng thương mại đã có động thái tăng lãi suất huy động nhằm đảm bảo nguồn vốn ổn định.

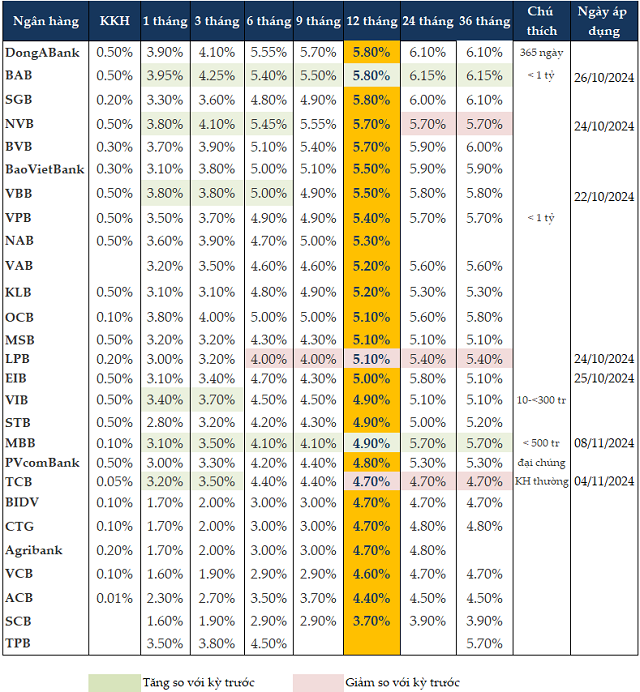

Tính đến đầu tháng 11, một số ngân hàng tiếp tục tăng nhẹ lãi suất huy động trong khi một số nhà băng lại giảm.

Ngân hàng TMCP Bắc Á (BAB) tăng từ 0.15-0.3 điểm phần trăm lãi suất tiền gửi ở tất cả các kỳ hạn kể từ ngày 26/10/2024. Với khoản tiền gửi tiết kiệm dưới 1 tỷ đồng, Ngân hàng tăng lãi suất kỳ hạn 1 tháng lên 3.95%/năm, kỳ hạn 6 tháng tăng lên 5.4%/năm và 12 tháng lên 5.8%/năm.

Từ ngày 22/10, Vietbank (VBB) tăng 0.1-0.2 điểm phần trăm lãi suất tiền gửi kỳ hạn từ 6 tháng trở xuống. Nhà băng này đưa lãi suất tiền gửi kỳ hạn 1-3 tháng lên 3.8%/năm, kỳ hạn 6 tháng tăng lên 5%/năm.

Tại kỳ điều chỉnh ngày 24/10, Ngân hàng TMCP Quốc Dân (NCB, HNX: NVB) tăng lãi suất tiền gửi kỳ hạn dưới 12 tháng trong khi giảm kỳ hạn trên 12 tháng. Cụ thể, Ngân hàng tăng 0.1 điểm phần trăm lãi suất kỳ hạn 1 tháng lên 3.8%/năm, kỳ hạn 3 tháng tăng lên 4.1%/năm, kỳ hạn 6 tháng lên 5.45%/năm, trong khi kỳ hạn trên 12 tháng giảm 0.35 điểm phần trăm xuống còn 5.7%/năm.

Techcombank (TCB) cũng tương tự khi tăng lãi suất tiền gửi kỳ hạn 1-3 tháng và giảm lãi suất kỳ hạn từ 12 tháng trở lên từ ngày 04/11. Với khách hàng thường, Ngân hàng tăng mức lãi suất huy động kỳ hạn 1 tháng lên 3.2%/năm, kỳ hạn 3 tháng tăng lên 3.5%/năm, kỳ hạn từ 12 tháng trở lên giảm xuống còn 4.7%/năm.

Ở chiều ngược lại, LPBank (LPB) giảm 0.2 điểm phần trăm lãi suất tiền gửi kỳ hạn từ 6 tháng trở lên, áp dụng từ 24/10. Lãi suất tiền gửi kỳ 6-9 tháng giảm còn 4%/năm, kỳ hạn 12 tháng giảm còn 5.1%/năm trong khi trên 12 tháng giảm còn 5.4%/năm.

Trong khi các ngân hàng tư nhiên, liên tục điều chỉnh tăng giảm biểu lãi suất, nhóm ngân hàng quốc doanh (Vietcombank, VietinBank, BIDV và Agribank) vẫn đứng im nhiều tháng nay.

Tính đến ngày 11/11/2024, lãi suất tiền gửi tiết kiệm từ 1-3 tháng được các ngân hàng duy trì trong khoảng 1.6 - 4.25%/năm, kỳ hạn 6-9 tháng trong khoảng 2.9 - 5.7%/năm, kỳ hạn 12 tháng trong khoảng 3.7 - 5.8%/năm.

Ở kỳ hạn 12 tháng, BAB, Saigonbank (SGB) và DongABank là 3 ngân hàng có mức lãi suất tiền gửi cao nhất với 5.8%/năm. Kế đó là BVB và NVB cùng ở mức 5.7%/năm.

Ở kỳ hạn 6 tháng, DongABank vẫn giữ mức lãi suất cao nhất ở 5.55%/năm. Kế đó là NVB ở mức mức 5.45%/năm.

Trong khi kỳ hạn 3 tháng đang có mức lãi suất cao nhất tại BAB là 4.25%/năm.

|

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng tính đến ngày 11/11/2024

|

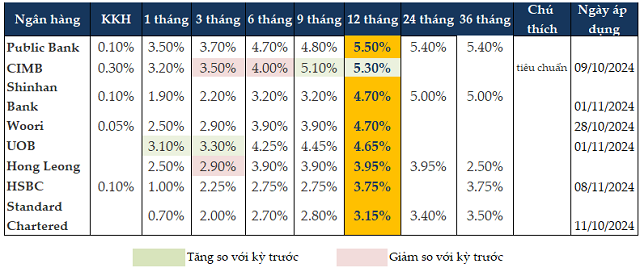

Tại các ngân hàng ngoại cũng xảy ra trường hợp tương tự, Hong Leong Bank và CIMB giảm lãi suất ở một số kỳ hạn, trong khi UOB tiếp tục tăng. Tính đến 11/11/2024, ở kỳ hạn 12 tháng Public Bank có lãi suất cao nhất là 5.5%/năm. Ở kỳ hạn 6 tháng, Public Bank vẫn có mức lãi suất cao nhất ở 4.7%/năm.

|

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng ngoại tính đến ngày 11/11/2024

|

Áp lực lãi suất mùa cuối năm

Kết quả điều tra xu hướng kinh doanh các TCTD cũng cho thấy, huy động vốn toàn hệ thống được các TCTD kỳ vọng tăng bình quân 3.2% trong quý 4/2024 và 7.9% trong năm 2024. Dư nợ tín dụng toàn hệ thống được các TCTD kỳ vọng tăng bình quân 4.8% trong quý 4/2024 và 13.2% trong năm 2024.

Trong quý 4/2024 và cả năm 2024, các TCTD dự báo nhu cầu sử dụng dịch vụ ngân hàng của khách hàng có thể “cải thiện” tốt hơn so với quý 3/2024 và năm 2023, trong đó nhu cầu vay vốn được kỳ vọng “cải thiện” nhiều hơn nhu cầu gửi tiền và thanh toán. Tính chung trong cả năm 2024, giá bình quân sản phẩm dịch vụ được các TCTD ước tính giảm so với năm 2023, giảm cả lãi suất biên và phí dịch vụ nhưng có thể tăng nhẹ trở lại trong năm 2025.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM (UEH) đánh giá, trong nước, việc tăng hay giảm lãi suất tùy thuộc thanh khoản từng ngân hàng. Ngân hàng nào tăng trưởng được tín dụng đi thì sẽ tăng lãi suất huy động, còn những ngân hàng cuối năm khó đẩy tín dụng thì sẽ khó tăng lãi suất hơn. Những ngân hàng quốc doanh sẽ có thanh khoản sẽ tốt hơn ngân hàng nhỏ.

Những ngân hàng nhỏ sẽ có chiều hướng tăng lãi suất mạnh hơn so với ngân hàng lớn, tạo ra sự phân hóa cho hệ thống ngân hàng trong giai đoạn cuối năm.

Ông Nguyễn Quang Huy – CEO Khoa Tài chính – Ngân hàng Trường Đại học Nguyễn Trãi bổ sung thêm, đà tăng lãi suất huy động đang tạo áp lực lên lãi suất cho vay, khiến việc hạ lãi suất tín dụng trở nên thách thức hơn, đặc biệt trong thời kỳ nền kinh tế vẫn đang cần nguồn lực tài chính để duy trì đà tăng trưởng dịp cuối năm.

Báo cáo cập nhật gần nhất vào ngày 05/11 của CTCK MBS cho rằng, các ngân hàng vẫn đối mặt với áp lực tăng lãi suất huy động cho tới tuối năm nay trong bối cảnh tăng trưởng tín dụng đangtăng nhanh hơn gần gấp đôi so với tốc độ tăng trưởng của huy động vốn.

Trên cơ sở đó, MBS cho rằng sự phục hồi của tăng trưởng tín dụng trong bối cảnh sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm, sẽ phần nào gây áp lực lên thanh khoản hệ thống và có thể dẫn đến việc tăng lãi suất đầu vào.

Ở chiều ngược lại, việc lạm phát ở mức thấp và Fed hạ lãi suất được kỳ vọng sẽ tạo thêm dư địa cho việc nới lỏng chính sách tiền tệ tại Việt Nam. MBS dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể tăng thêm 20 điểm cơ bản, dao động quanh mức 5.1 - 5.2% vào cuối năm 2024.

Trong phiên chất vấn tại Kỳ họp thứ 8, Quốc hội khóa XV sáng ngày 11/11/2024, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết, nhu cầu vốn tín dụng đang có xu hướng tiếp tục tăng, thời gian tới sẽ áp lực đối với mặt bằng lãi suất và nợ xấu đang là trở ngại khiến ngân hàng thương mại khó giảm thêm lãi suất cho vay, vì lãi suất phản ánh rủi ro của nền kinh tế.

Đối với trường hợp nợ xấu tăng cao, NHNN sẽ thực hiện đồng bộ các biện pháp để tháo gỡ khó khăn, vừa giảm mặt bằng lãi suất cho vay, vừa chỉ đạo các tổ chức tín dụng phấn đấu tiết giảm chi phí hoạt động để tiếp tục giảm lãi suất cho vay cho doanh nghiệp và người dân. Trong giai đoạn nền kinh tế còn khó khăn, hệ thống các tổ chức tín dụng đã dành nguồn lực tài chính của mình để giảm được nhiều lãi suất cho khách hàng.

Cát Lam

FILI

|