|

Cú sụt giá cổ phiếu đầu tháng 8 chỉ là trò chơi tâm lý

Chỉ mới đây thôi, ta còn nghe về nguy cơ u ám và những mốc dự báo thị giá ngày càng thấp của cổ phiếu, nhưng giờ đây mọi thứ đã đi lên trở lại. Có phải triển vọng của doanh nghiệp và nền kinh tế đã biến đổi nhanh đến vậy?

Ông Howard Marks - Nhà đầu tư tỷ phú, nhà sáng lập của Oaktree Capital Management, công ty đầu tư đang quản lý trên 190 tỷ USD tài sản vào cuối tháng 6/2024.

|

Đợt sụt giá đột ngột trong tháng 8 của cổ phiếu toàn cầu, cùng sự hồi phục chóng vánh sau đó, đã thôi thúc nhà đầu tư huyền thoại Howard Marks chia sẻ quan điểm của ông với cộng đồng đầu tư. Tuy nhiên, thay vì tập trung vào các nghiên cứu chuyên sâu, ông chọn cách tiếp cận theo một chủ đề tưởng chừng đơn giản hơn: Kiểm soát tâm lý.

Howard Marks là một trong những nhà đầu tư nổi tiếng và có ảnh hưởng lớn nhất trong lĩnh vực tài chính. Ông là đồng sáng lập và Chủ tịch của Oaktree Capital Management, một công ty đầu tư hàng đầu thế giới, đặc biệt nổi tiếng trong lĩnh vực đầu tư vào các tài sản ít thanh khoản và nợ xấu.

Marks nổi bật không chỉ vì thành công trong đầu tư mà còn bởi khả năng viết lách và truyền đạt kiến thức. Các bức thư của ông gửi đến cộng đồng đầu tư, thường được gọi là “bản ghi nhớ”, đã trở thành những tài liệu quý giá và được nhiều người cùng ngành theo dõi.

Trong biên bản ghi nhớ mới nhất của mình, Howard Marks phân tích bản chất tâm lý của các hành vi thị trường trong đợt biến động xảy ra đầu tháng 8/2024.

Ông nêu bật ba yếu tố chính dẫn đến đợt rung lắc: Đầu tiên là sự tháo chạy khỏi các giao dịch carry-trade; tiếp theo là dữ liệu kinh tế của Mỹ, đặc biệt là những dấu hiệu suy yếu trên thị trường lao động, làm dấy lên lo ngại về khả năng suy thoái của nền kinh tế lớn nhất thế giới; và cuối cùng là tin tức gây chấn động về việc tập đoàn Berkshire Hathaway của Warren Buffett đã bán ra một lượng lớn cổ phiếu Apple.

“Những tin tức này đã tạo thành một cú sốc gấp ba lần cường độ” - ông cho biết. Sự đảo ngược trạng thái từ lạc quan sang bi quan đã dẫn đến cuộc tháo chạy khỏi thị trường cổ phiếu, khiến chỉ số S&P 500 (Mỹ) giảm 6.1% chỉ trong 3 ngày giao dịch đầu tháng 8.

Nếu bối cảnh thực tế không thay đổi nhiều, tại sao các đánh giá về giá trị (tức là phản ánh qua các mức giá cổ phiếu) lại biến động mạnh mẽ đến vậy? Marks giải thích rằng, thủ phạm chính là những thay đổi trong tâm lý con người.

Theo Marks, mọi thứ trong thế giới thực thường sẽ biến động giữa các trạng thái trung tính như ‘khá ổn’ hoặc là ‘không quá nóng’, nhưng trong đầu tư thì nhận thức con người lại thường xuyên chuyển đổi giữa tinh thần ‘tràn trề lạc quan’ và cảm giác ‘vô vọng sâu sắc’. Đây là nguyên nhân chủ chốt dẫn đến đợt biến động, chứ chẳng phải xuất phát từ thay đổi thực sự trong giá trị kinh tế.

Vào những thời kỳ tốt đẹp, nhà đầu tư thường mải mê chú ý đến các thông tin tích cực và bỏ qua những dấu hiệu ngược chiều, hoặc là họ luôn diễn giải mọi thứ theo hướng khả quan. Tuy nhiên, khi tâm lý thay đổi, hành vi của họ đảo ngược rất đột ngột và mạnh mẽ.

Nếu giá chứng khoán là kết quả của một quy trình cân đo đong đếm hợp lý và khách quan, thì khi xuất hiện thông tin tiêu cực, giá cả chỉ giảm nhẹ và tiếp tục giảm dần nếu có thêm thông tin xấu. Nhưng trong thực tế, khi thị trường hưng phấn thì họ thường bỏ qua các thông tin tiêu cực, mãi cho đến khi thông tin xấu tích tụ quá nhiều và dẫn đến điểm đổ vỡ. “Lúc đó, những người lạc quan đầu hàng và cuộc tháo chạy bắt đầu” - Marks cho biết.

Một điểm thú vị là nhận định của Marks, rằng: “Vào thời điểm khủng hoảng, mọi thứ đều tương quan với nhau.”

Khi có vấn đề bất kỳ nào đó xảy ra ở thị trường cổ phiếu Mỹ, các nhà đầu tư ở châu Âu có thể coi đó là dấu hiệu của một vấn đề nghiêm trọng và bắt đầu bán tháo. Tiếp theo, các nhà đầu tư ở châu Á cũng cảm thấy chuyện chẳng lành và bán cổ phiếu ngay trong đêm theo giờ Mỹ. Khi giới đầu tư Mỹ thức dậy vào sáng hôm sau và khiếp vía bởi chuyển động ở thị trường châu Á, điều này lại củng cố thêm khuynh hướng bi quan của người Mỹ và dẫn đến việc họ tiếp tục bán ra.

Như một trò chơi tam sao thất bản, thông điệp bị truyền đạt sai lệch nhưng lại khuyến khích các bên tham gia trong chuỗi cùng hành động một cách thiếu căn cứ.

Sự lây lan tâm lý cũng là điều diễn ra tại thị trường cổ phiếu Việt Nam trong phiên giao dịch ngày 5/8, khi VN-Index giảm 48.6 điểm. Trong ngày thứ hai đỏ lửa đó, hiếm có nhà đầu tư nào dám khẳng định: Lệnh bán cổ phiếu được đặt bởi vì phân tích cho thấy giá trị doanh nghiệp đã giảm đáng kể sau một đêm.

Chỉ sau thời gian ngắn, khi thị trường cổ phiếu toàn cầu hồi phục, người tham gia thị trường Việt Nam mới bình tĩnh trở lại và bắt đầu mua vào. VN-Index hiện đã tăng về vùng điểm cao của năm.

|

Tương quan trong khủng hoảng

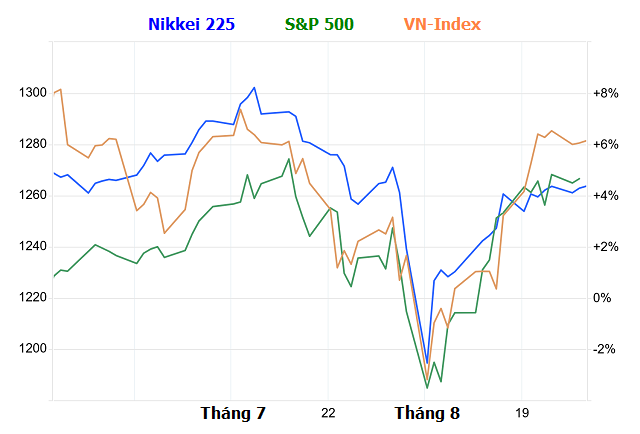

Các thị trường chứng khoán với những nền tảng cơ bản khác nhau biến động tương đồng đáng kể trong giai đoạn tháng 7-8/2024

Nguồn: tradingeconomics.com

|

Theo ông Marks, thị trường cổ phiếu thường bị tác động bởi hành vi của những nhà đầu tư dễ dao động nhất - những người dễ dàng bị lung lay trước biến động của giá cổ phiếu. Họ thường mua vì sợ bỏ lỡ cơ hội vào những lúc cổ phiếu tăng sốt, và rồi lại hoảng sợ bán ra khi cổ phiếu rớt giá đột ngột.

So với tổng số người sở hữu cổ phần tại doanh nghiệp, chỉ một tỷ lệ nhỏ trong số đó tham gia giao dịch ở cả các giai đoạn thị trường nóng sốt lẫn ảm đạm. Giá trị vốn hóa doanh nghiệp được ghi nhận thay đổi theo từng giao dịch, nhưng không phải vì toàn bộ doanh nghiệp đang được chuyển nhượng sang tay. Chỉ một nhóm nhỏ nhà đầu tư nắm giữ cổ phiếu đã trở nên quá cảm xúc, và do đó, giao dịch của họ lại khiến giá cổ phiếu của một doanh nghiệp trở nên cực kỳ biến động.

Điều tồi tệ nhất mà nhà đầu tư mắc phải chính là để bản thân bị ảnh hưởng bởi hành động phi lý của những người khác.

Thừa Vân

FILI

|