|

Vì sao Tổng thống Mỹ nên tránh can thiệp vào Fed?

Hôm thứ Bảy (10/08), bà Kamala Harris đã phản đối mạnh mẽ đề xuất của ông Donald Trump rằng, Tổng thống nên có tiếng nói trong các quyết định lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Harris khẳng định: "Fed là một tổ chức độc lập, và với tư cách là Tổng thống, tôi sẽ không bao giờ can thiệp vào các quyết định của Fed".

*Bài viết thể hiện quan điểm của Paul Krugman, nhà kinh tế học đoạt giải Nobel, trên trang New York Times

Paul Krugman, nhà kinh tế học đoạt giải Nobel

|

Tính độc lập của Fed có thể không phải vấn đề gây chú ý với cử tri; hầu hết người dân có lẽ thậm chí không hiểu sự khác biệt giữa chính sách tiền tệ và tài khóa. Tuy nhiên, khả năng Trump sẽ chính trị hóa Fed nếu ông tái đắc cử là mối quan tâm lớn đối với các nhà phân tích. Đó là một trong những lý do khiến các nhà kinh tế được tờ Wall Street Journal khảo sát hồi tháng 7 cho rằng lạm phát sẽ cao hơn dưới nhiệm kỳ thứ hai của Trump so với Biden, một kết luận có thể áp dụng cho cả Harris.

Vậy tại sao Fed cần độc lập? Địa vị pháp lý của Fed khá phức tạp, nhưng không có nguyên tắc hiến pháp cơ bản nào quy định các quan chức được bầu phải tránh can thiệp vào nguồn cung tiền tệ. Trong lịch sử, các ngân hàng trung ương như Fed thường được coi như các cơ quan Chính phủ thông thường, không chỉ dưới các chế độ độc tài. Ví dụ, Ngân hàng Trung ương Anh (BoE) thực chất chỉ là một bộ phận của Bộ Tài chính Anh cho đến năm 1997, khi nó được trao quyền độc lập hoạt động.

Hiện nay, hầu hết các quốc gia giàu có và nhiều nền kinh tế mới nổi đều có ngân hàng trung ương độc lập và bổ nhiệm các chuyên gia tương đối phi đảng phái để điều hành. Nhưng tại sao? Tại sao lại tách riêng lĩnh vực chính sách này khỏi tầm kiểm soát của các quan chức được bầu?

Có thể là họ không muốn xảy ra kịch bản như ở Venezuela. Trong quá khứ, Chính phủ nước này dựa vào việc in tiền để trả nợ, dẫn đến siêu lạm phát. Đừng nói rằng điều đó không thể xảy ra ở Mỹ; nhiều điều chúng ta từng cho là không thể tưởng tượng ở Mỹ giờ đây lại hoàn toàn có thể xảy ra.

Nhưng ngay cả khi bỏ qua những kịch bản cực đoan như vậy, điều quan trọng về chính sách tiền tệ là đòn bẩy dễ sử dụng nhất - và do đó, dễ bị lạm dụng nhất - trong số các công cụ Chính phủ có để tác động đến nền kinh tế. Và các nhà lãnh đạo chính trị nhận thấy rằng, về mặt thực tế, tự ràng buộc mình bằng cách đặt quyền kiểm soát nguồn cung tiền tệ vào tay các chuyên gia kỹ thuật gần như độc lập là cách tốt nhất để tự bảo vệ mình khỏi cám dỗ.

Chính sách tiền tệ hoạt động như thế nào? Thông thường, Fed mua và bán trái phiếu Chính phủ, điều này cho phép nó có quyền lực to lớn đối với lãi suất ngắn hạn như lãi suất quỹ liên bang (Fed Funds rate), tức lãi suất các ngân hàng tính khi cho nhau vay qua đêm. Những thay đổi về lãi suất ngắn hạn, đến lượt nó, thường lan tỏa đến các lãi suất dài hạn hơn như lãi suất thế chấp, vốn ảnh hưởng mạnh mẽ đến nền kinh tế thực.

Fed lấy tiền đâu để mua chứng khoán Chính phủ? Họ tạo ra tiền từ hư không: Chẳng hạn, một ngân hàng bán một số trái phiếu kho bạc và được ghi có vào tài khoản của mình tại Fed.

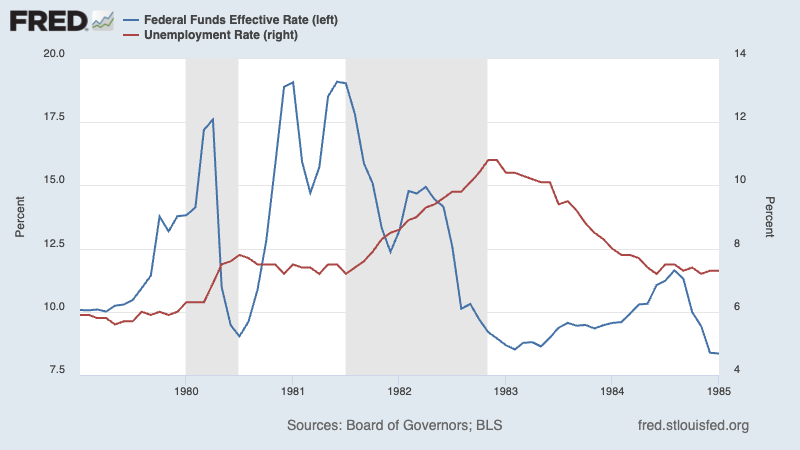

Tất cả điều này có vẻ bí ẩn, thậm chí huyền bí. Nhưng tác động của các hoạt động thị trường mở (open market) có thể rất lớn. Hãy xem xét đầu những năm 1980. Fed thắt chặt chính sách để chống lạm phát, đẩy nước Mỹ vào một cuộc suy thoái sâu, sau đó đảo ngược chính sách vào giữa năm 1982 - và vài tháng sau đó, nước Mỹ đã hồi phục mạnh mẽ.

Điều quan trọng là những động thái chính sách như thế này - không giống như những thay đổi về thuế và chi tiêu - không đòi hỏi phải thông qua các dự luật trong Quốc hội, với tất cả những chậm trễ và điểm nghẽn mà quá trình lập pháp gây ra. Tất cả những gì cần là một cuộc bỏ phiếu của Ủy ban Thị trường Mở Liên bang Mỹ (FOMC) ở Washington, sau đó gửi hướng dẫn đến bàn giao dịch thị trường mở ở New York, và mọi việc sẽ diễn ra.

Sự nhanh chóng và đơn giản này giải thích lý do tại sao chính sách tiền tệ, chứ không phải chính sách tài khóa, thường được sử dụng để chống lại suy thoái và kiềm chế lạm phát. Nhưng sự dễ dàng thay đổi chính sách tiền tệ có thể cám dỗ các chính trị gia hành động vô trách nhiệm. Ví dụ, tại sao không hạ lãi suất khi cuộc bầu cử đang đến gần? Nền kinh tế cuối cùng có thể phải trả giá dưới hình thức lạm phát cao hơn, nhưng bạn có thể giải quyết điều đó sau.

Thực tế, đó dường như chính xác là điều đã xảy ra vào năm 1971 và 1972, khi Richard Nixon gây áp lực lên Arthur Burns, Chủ tịch Fed khi đó, để theo đuổi chính sách tiền tệ mở rộng trong giai đoạn chuẩn bị cho cuộc bầu cử năm 1972. Hành động của Burns có thể đã góp phần mở đầu cho thời kỳ lạm phát trì trệ sau đó. Kinh nghiệm này có lẽ đã định hình nên một bài báo kinh điển "Chu kỳ kinh doanh chính trị" của William Nordhaus trong năm 1975, trong đó nói về việc thao túng chính sách tiền tệ trước bầu cử có thể dẫn đến bất ổn kinh tế như thế nào.

Một vấn đề hơi khác nhưng có liên quan là đôi khi các ngân hàng trung ương cần phải làm những việc không được lòng dân. Trong những năm 1950, một Chủ tịch Fed đã mô tả vai trò của tổ chức này như "người giám sát đã ra lệnh lấy đi chai rượu ngay khi bữa tiệc thực sự bắt đầu sôi động". Nhưng điều đó thực sự còn đánh giá thấp mức độ khó chịu mà Fed đôi khi phải gánh chịu.

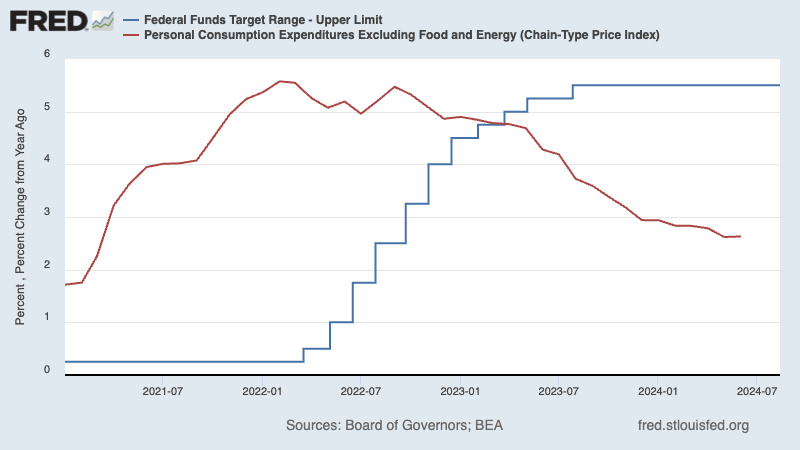

Tôi đã đề cập đến cuộc suy thoái nghiêm trọng mà Fed áp đặt để kiểm soát lạm phát trong những năm 1980, nhưng chúng ta không cần phải quay lại xa như vậy để thấy chính sách tiền tệ có thể trở nên mang tính chính trị như thế nào. Fed bắt đầu tăng lãi suất vào năm 2022 để kiềm chế lạm phát và vẫn giữ lãi suất cao, mặc dù lạm phát đã giảm đáng kể.

Có ai tưởng tượng được rằng nếu Trump vẫn còn ở Nhà Trắng, ông ấy sẽ giữ im lặng một cách có nguyên tắc trước chính sách này - đặc biệt là ông ấy sẽ không la hét đòi Fed cắt giảm lãi suất trong năm bầu cử?

Tất cả những điều này không có nghĩa là Fed luôn đúng hoặc nên miễn nhiễm với những chỉ trích. Mặc dù các quan chức Fed có thể có một số thông tin nội bộ về thị trường tài chính, nhưng phần lớn họ hoạt động dựa trên cùng một dữ liệu về lạm phát, thất nghiệp và các yếu tố khác mà chúng ta đều có thể tiếp cận. Vì vậy, việc các nhà phân tích độc lập thách thức các quyết định của Fed là hoàn toàn hợp lý; thực tế, tôi tin rằng Fed đã chờ đợi quá lâu để cắt giảm lãi suất. Thậm chí việc các thành viên Quốc hội như Thượng nghị sĩ Elizabeth Warren chỉ trích Fed và kêu gọi thay đổi chính sách cũng không có gì sai.

Và có thể hình dung những tình huống mà ngay cả nhánh hành pháp cũng nên can thiệp vào chính sách tiền tệ. Ví dụ, bạn có thể tưởng tượng một chủ tịch Fed phản động, được bổ nhiệm bởi một Tổng thống từ đảng đối lập, tham gia vào những gì gần như phá hoại kinh tế. Một lần nữa, đừng nói rằng điều đó không thể xảy ra ở đây.

Tuy nhiên, thông thường, các Tổng thống và các quan chức của họ nên giữ im lặng về chính sách tiền tệ, ngay cả khi họ nghĩ rằng nó đang đi sai hướng. Như chúng ta vừa thấy, bà Harris nói rằng bà sẽ không can thiệp, nhưng ông Trump thì không - hoặc thực tế là hoàn toàn không.

Vũ Hạo (Theo NYTimes)

FILI

|