|

Triển vọng gì ở BCM, VLC và MWG?

Các công ty chứng khoán (CTCK) khuyến nghị mua BCM do kỳ vọng doanh thu từ bất động sản sẽ tăng trưởng 3 chữ số vào năm 2025; mua VLC do kỳ vọng sự đóng góp doanh thu của mảng thịt bò mát vào quý 4/2024; nắm giữ MWG do triển vọng rất tích cực ở những tháng còn lại của năm 2024.

Mua BCM với giá mục tiêu 82,100 đồng/cp

CTCK VPBank (VPBankS) dự phóng doanh thu của Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (HOSE: BCM) sẽ giảm 24.2% (so với năm trước) trong năm 2024 từ mức nền cao của năm 2023 và sẽ phục hồi trở lại với mức tăng 20.3% trong năm 2025:

Trong năm 2023, doanh thu hoạt động bất động sản (BĐS) của BCM đã ghi nhận mức tăng trưởng mạnh mẽ 39.7% so với năm trước đó, chủ yếu nhờ ghi nhận khoàn thu nhập bất thường từ bàn giao đất cho CapitaLand. VPBankS cho rằng BCM sẽ khó có thế tiếp đà tăng trưởng trong năm 2024 khi thiếu đi khoản thu nhập bất thường, từ đó doanh thu BĐS dự phóng giảm 36% trong năm 2024 và hồi phục trong năm 2025 nhờ sự đóng góp của dự án mới – KCN Cây Trường (dự án đang đi vào những bước cuối về hoàn thiện pháp lý). Mặt khác, mảng xây dựng sẽ hồi phục theo thị trường BĐS nhà ở.

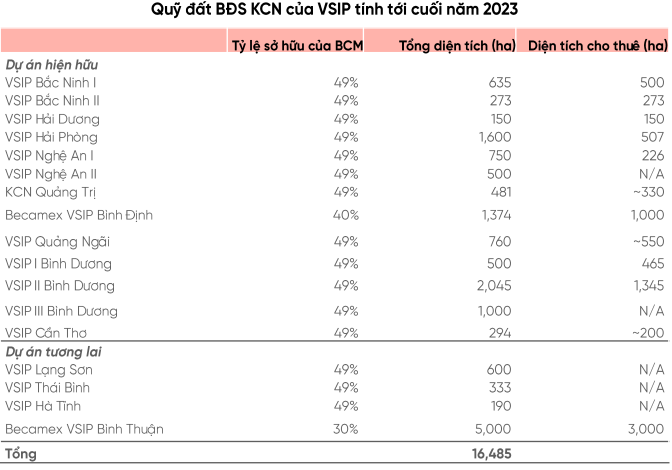

Tính tới hết năm 2023, BCM còn sở hữu 350ha diện tích đất KCN còn lại tại 6 dự án KCN hiện hữu, trong đó hầu hết các KCN này đang dần hết diện tích cho thuê với tỷ lệ lập đầy duy trì ở mức cao, trên 90%.

CTCK này quan sát thấy BCM hiện đang có tiến độ bàn giao đất tương đối chậm hơn so với dự kiến chủ yếu do những vấn đề liên quan về đến bù đất, bất chấp nhu cầu đất KCN vẫn ở mức cao tại tỉnh Bình Dương.

Từ đó, VPBankS dự phóng doanh số đất KCN bàn giao trong năm 2024 sẽ giảm 26% so với năm trước với chỉ khoảng 69-70ha được bàn giao và sẽ bật tăng trở lại 47.8% trong năm 2025 với sự đóng góp của dự án mới là KCN Cây Trường.

VPBankS cho rằng BCM ở vị thế tốt để cải thiện mảng BĐS KCN từ năm 2025, tới từ việc thị trường BĐS KCN miền Nam đang đối mặt với thực trạng nguồn cung hạn chế. Tính tới hết quý 1/2024, tỷ lệ lấp đầy bình quân thị trường miền Nam đạt 89% và một số tỉnh/thành phố trọng điểm như TP.HCM, Bình Dương và Đồng Nai đã gần hết quỹ đất cho thuê với tỷ lệ lấp đầy trên 93%.

Mặt khác, nhu cầu thuê đất KCN tại miền Nam vẫn tương đối cao, được thúc đầy bởi dòng vốn FDI mạnh mẽ, đặc biệt tại Bình Dương. Trong nửa đầu năm 2024, Bình Dương tiếp tục duy trì vị trí trong top 3 điểm đến hấp dẫn nhất với dòng vốn FDI với tổng vốn đăng kí đạt 41.1 tỷ USD, tương ứng với 8.5% tổng vốn đăng ký toàn quốc.

Dự án KCN Cây Trường đã được phê duyệt quy hoạch 1/2000 và đang chờ quy hoạch 1/500 nhờ những nỗ lực tháo gỡ pháp lý tới từ tỉnh Bình Dương cho những dự án trọng điểm như KCN Cây Trường. Do đó, VPBankS kỳ vọng dự án này có thể cho thuê từ năm 2025.

BCM hiện đang sở hữu quỹ đất nền thương phẩm lớn với hơn 1,200ha tính tới cuối năm 2023, chủ yếu nằm ở 3 khu vực trọng yếu tỉnh Bình Dương gồm thành phố Bến Cát, huyện Bàu Bàng và thành phố Thủ Dầu Một. VPBankS cho rằng Công ty đang thúc đẩy mạnh mẽ tăng cường hợp tác với các đối tác nước ngoài từ Nhật Bản, Anh, Singapore và Mỹ... đặc biệt là đối với dự án Thành phố mới Bình Dương. Sau thương vụ thành công giữa BCM và CapitaLand với diện tích đất bàn giao 18.9ha, CTCK này kỳ vọng sẽ có thêm sự tham gia của nhiều đối tác nước ngoài hơn nữa, tuy nhiên sẽ cần thời gian cho quá trình chuyển nhượng.

Kết hợp cùng KQKD mảng BĐS KCN, VPBankS cho rằng doanh thu BĐS sẽ giảm 36% trong năm 2024 và bật tăng 293% trong năm 2025.

Bên cạnh đó, VPBankS cho rằng thu nhập từ các công ty liên doanh/liên kết của BCM sẽ là một trong những yếu tố chỉnh thúc đẩy lợi nhuận cho doanh nghiệp.

Cụ thể, CTCK này dự phóng thu nhập từ liên doanh/liên kết của BCM sẽ đạt mức tăng trưởng lần lượt 691%/28.2% trong 2024-2025, với sự đóng góp chính tới từ 3 cái tên quen thuộc VSIP, BWID và IJC.

Với VSIP, VPBankS nhận định các dự án KCN mới được đưa vào hoạt động (VSIP Cần Thơ, VSIP Quảng Ngãi và VSIP Lạng Sơn) sẽ là yếu tố thúc đầy kết quả kinh doanh của VSIP

Trong khi đó, BWID đang dần trở thành doanh nghiệp cung ứng nhà kho/nhà xưởng xây sẵn lớn nhất cả nước nhờ (1) hưởng lợi từ hệ sinh thái kết hợp cùng BCM-VSIP-BWID và (2) thương mại điện tử tiếp tục bùng nổ, thúc đầy nhu cầu nhà kho/nhà xưởng xây sẵn.

Nguồn: VPBankS

|

Với những dự phóng trên, VPBankS khuyến nghị mua BCM với giá mục tiêu 82,100 đồng/cp.

Xem thêm tại đây

Mua VLC với giá mục tiêu 21,898 đồng/cp

CTCK Yuanta Việt Nam (YSVN) nhận định kết quả kinh doanh của Tổng Công ty Chăn Nuôi Việt Nam - CTCP (UPCoM: VLC) được cải thiện dần đều từ năm 2020 sau khi công ty con - CTCP Giống Bò sữa Mộc Châu (HOSE: MCM) được Vinamilk hỗ trợ từ năm 2019. Mặc dù quý 1/2024 chứng kiến sụt giảm doanh thu trong bối cảnh sức mua yếu của mảng sữa nước, nhưng CTCK này kỳ vọng sản phẩm sữa chua sẽ bù đắp vào khoản giảm này. Theo Euromonitor, thị trường sữa chua sẽ đạt mức tăng trưởng kép hàng năm (CAGR) 3.4% trong giai đoạn 2023 – 2028.

VLC đang tích cực tận dụng nguồn lực đất đai, trong đó có dự án nhà máy sữa Hưng Yên. Hiện tại, nhà máy sữa Hưng Yên đang chậm tiến độ do thủ tục hành chính nên khả năng dự án sẽ hoàn thành chậm hơn kế hoạch ban đầu là quý 2/2025. Theo YSVN đánh giá, đây sẽ là nguồn thu ổn định trong dài hạn khi dự án đi vào hoạt động. Tùy thuộc vào thị trường mà sẽ điều chỉnh công suất phù hợp, nhưng doanh thu dự án đem lại sẽ không thấp hơn 2,000 tỷ đồng/năm.

Mặt khác, VLC và Tập đoàn Sojitz (Nhật Bản) đã hợp tác xây dựng tổ hợp chăn nuôi và sản xuất thịt bò mát Vinabeef tại Tam Đảo (Vĩnh Phúc) với công suất chế biến 10,000 tấn thịt bò mát/năm, ước tính doanh thu đạt 2,550 tỷ đồng/năm, dự kiến sẽ đi vào sản xuất từ quý 4/2024. VLC cũng đã sản xuất thử nghiệm nội bộ và đang cho thấy phản hồi khá tốt. Theo Statista, lượng thịt tiêu thụ trên đầu người ở Việt Nam sẽ tăng dần và đạt 9.6 kg/người/năm vào năm 2029. Bên cạnh đó, sản lượng thịt bò trong nước vẫn chưa đáp ứng được nhu cầu nội địa.

Với kỳ vọng MCM duy trì kết quả kinh doanh ổn định và đóng góp doanh thu của thịt bò mát vào quý 4/2024, YSVN khuyến nghị mua VLC với giá mục tiêu 21,898 đồng/cp.

Xem thêm tại đây

Nắm giữ MWG với giá mục tiêu 65,900 đồng/cp

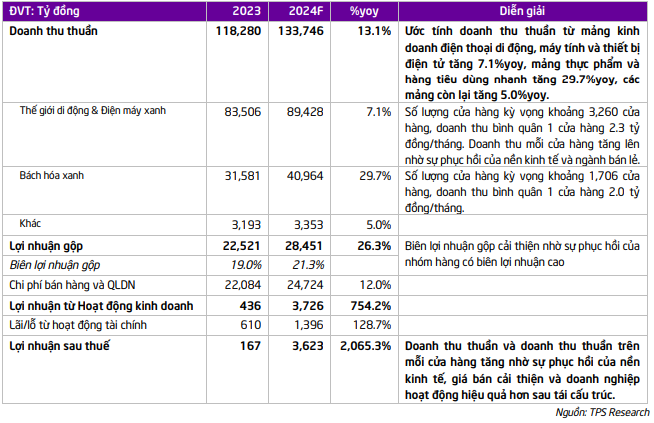

CTCK Tiên phong (TPS) cho biết Kể từ quý 1/2024, doanh thu và lợi nhuận của CTCP Đầu tư Thế giới Di động (HOSE: MWG) đã bắt đầu phục hồi rất mạnh mẽ. 3 quý còn lại của MWG được kỳ vọng sẽ tiếp tục tăng trưởng cao, có thể vượt xa mục tiêu doanh thu thuần 125,000 tỷ đồng và 2,400 tỷ đồng. Tăng trưởng của MWG trong năm 2024 được thúc đẩy bởi các yếu tố sau:

Sau đợt tái cấu trúc toàn diện bắt đầu từ quý 4/2023, mô hình hoạt động của MWG trở nên hiệu quả và tinh gọn hơn, giúp MWG linh hoạt và chủ động đón sóng phục hồi của ngành bán lẻ.

Phần lớn các lĩnh vực kinh doanh của MWG đều đã và đang phục hồi. Các nhóm ngành có sự phục hồi mạnh mẽ như điện thoại, Tablet, đồng hồ, điện lạnh, gia dụng, thực phẩm tươi sống và hàng tiêu dùng.

Sự đa dạng hóa phương thức thanh toán hiện đại của các siêu thị cũng thúc đẩy người tiêu dùng mua hàng hóa nhiều hơn ở các kênh hiện đại này thay vì mua ở các chợ truyền thống.

Bộ Kế hoạch và Đầu tư (KHĐT) đã nâng dự báo tăng trưởng GDP của Việt Nam 2024 lên 6.5% - 7.0%, cùng với sự phục hồi mạnh mẽ của xuất khẩu và sản xuất, đem lại thu nhập cao hơn và ổn định hơn cho người tiêu dùng. Điều này không chỉ khuyến khích người dân tiêu dùng nhiều hơn mà còn khuyến khích người dân tiêu dùng nhiều hơn các sản phẩm an toàn, chất lượng cao hơn và tiện lợi hơn ở các siêu thị.

Lĩnh vực kinh doanh thực phẩm và hàng tiêu dùng đã bắt đầu có lợi nhuận từ đầu năm 2024, doanh thu trên mỗi cửa hàng cũng tăng từ 1.5 tỷ đồng/tháng năm 2023 lên 1.8 tỷ đồng/tháng trong quý 1/2024. Sự đóng góp vào doanh thu MWG của nhóm ngành hàng này cũng đang tăng lên, tăng từ 23.6% trong %.2023 lên 29.2% trong 5 tháng đầu năm 2024. Đây cũng là nhóm ngành được xem là động lực tăng trưởng của MWG trong vòng 5 năm tới.

Mặt khác, tỷ trọng đóng góp của chuỗi bách hóa xanh vào doanh thu thuần của MWG có xu hướng tăng lên, từ 19.6% vào năm 2020 lên 29.2% trong 5 tháng đầu năm 2024. Doanh thu bình quân của mỗi cửa hàng bách hóa xanh cũng tăng từ 1.03 tỷ đồng trong năm 2020 lên 1.87 tỷ đồng trong khoảng thời gian này và bắt đầu ghi nhận lợi nhuận kể từ đầu năm 2024. Chuỗi kinh doanh thực phẩm và hàng tiêu dùng được coi là động lực tăng trưởng chính của MWG trong vòng 5 năm tới, đây cũng là chuỗi kinh doanh có tỷ suất lợi nhuận cao hơn so với các nhóm kinh doanh khác của MWG. Cụ thể, tỷ suất lợi nhuận gộp quý 1/2024 của nhóm thực phẩm và hàng tiêu dùng là 24% so với mức 19% của nhóm ICT & CE. Trên góc độ toàn thị trường FMCG của Việt Nam, nhóm hàng bách hóa – thực phẩm đang là nhóm hàng ghi nhận mức tăng trưởng cao nhất trong giai đoạn 2023 – quý 1/2024. Cụ thể, tổng doanh số nhóm hàng bách hóa – thực phẩm giai đoạn 2023 – quý 1/2024 là 15,271 tỷ đồng, tăng 63%.

Bên cạnh đó, biên lợi nhuận gộp của MWG được kỳ vọng sẽ cải thiện khi có lợi thế về quy mô. MWG là doanh nghiệp đứng đầu về quy mô doanh thu cũng như lợi nhuận của ngành lẻ, sẽ là lợi thế trong việc đàm phán giá nguyên liệu đầu vào.

Về mặt vĩ mô, môi trường ngày càng thuận lợi, tăng trưởng kinh tế 6 tháng đầu năm 2024 đạt 6.42% - vượt xa kế hoạch của Bộ KHĐT và dự báo của các tổ chức quốc tế như World Bank, IMF. Sự phục hồi tăng trưởng kinh tế và hạ nhiệt của lạm phát sẽ tác động tích cực tới tiêu dùng của Việt Nam trong thời gian tới.

Theo dự báo của Mordor Intelligence, quy mô bán lẻ và dịch vụ tiêu dùng của Việt Nam năm 2024 ước tính 276.4 tỷ USD và 488.1 tỷ USD năm 2028, tương ứng với mức tăng trưởng kép hàng năm (CAGR) là 12.1% trong giai đoạn 2024 – 2029. Tốc độ tăng trưởng quy mô bán lẻ năm 2024 là 7.3%. Theo dự báo của metric.vn, doanh thu của nhóm FMCG quý 3/2024 và quý 4/2024 lần lượt là 39% và 32%.

|

Dự phóng kết quả kinh doanh năm 2024 của MWG

|

Với triển vọng rất tích cực ở những tháng còn lại của năm 2024, TPS khuyến nghị nắm giữ MWG với giá mục tiêu 65,900 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI

|