|

Tối ưu định hướng dòng chảy tín dụng dựa trên dữ liệu

Tăng trưởng tín dụng đã chuyển dịch sang khu vực doanh nghiệp trong suốt hai năm qua. So với tăng trưởng thiên về khu vực tiêu dùng như trước đây, thì việc yếu tố chọn lọc trong việc định hướng dòng chảy tín dụng vào các khu vực doanh nghiệp cần có tính chọn lọc hơn rất nhiều, để đảm bảo tính hiệu quả của dòng vốn tín dụng.

Kể từ sau các đợt tái cơ cấu ngân hàng từ năm 2014, nguồn vốn tín dụng luôn được định hướng để phân bổ dòng vốn bền vững hơn và tối ưu hiệu quả đòn bẩy tín dụng đối với nền kinh tế. Điều này cho thấy, sự thay đổi trong cách tiếp cận và quản lý tín dụng của các ngân hàng và Ngân hàng Nhà nước (NHNN), từ đó nắn dòng vốn vào các khu vực có tiềm năng tăng trưởng tốt, phù hợp hơn. Mặt khác, tăng trưởng tín dụng có định hướng cũng là cách giúp dòng vốn có thể hấp thụ vào nền kinh tế tốt hơn và đạt mục tiêu tăng trưởng tín dụng hàng năm. Dựa trên mức tăng trưởng tín dụng theo cơ cấu ngành nghề gần đây, dòng chảy tín dụng vẫn cho thấy mức tương quan với những diễn biến của nền kinh tế.

Trong năm 2023, nếu tăng trưởng kinh tế đến từ động lực đầu tư công thì với tình hình năm 2024, đầu tư tư nhân và FDI trở thành động lực chính cho tăng trưởng kinh tế. Khi phân tích cơ cấu tăng trưởng GDP theo ngành nghề, không khó để thấy rằng, kết quả tăng trưởng cao của khu vực công nghiệp góp phần vào kết quả tăng trưởng kinh tế chung cho nửa đầu năm 2024. Tương ứng với xu hướng ở nền kinh tế thực, tăng trưởng tín dụng chứng kiến sự dịch chuyển lớn trong hai năm qua. Khi tăng trưởng tín dụng doanh nghiệp trở thành động lực quan trọng, thay thế cho động lực tăng trưởng tín dụng của các hộ gia đình và nền kinh tế tiêu dùng – vốn đã duy trì trong gần một thập niên vừa qua. Với chức năng định hướng, dòng chảy tín dụng cũng trở thành một chỉ báo quan trọng trong việc xác định các động lực chính tăng trưởng kinh tế qua từng giai đoạn.

Vai trò của việc phân bổ dòng chảy tín dụng

Phân bổ dòng chảy tín dụng là một thuật ngữ đặc thù ở các quốc gia Châu Á nói chung và ở Việt Nam nói riêng, trong bối cảnh thị trường vốn chưa phát triển và dòng vốn từ hệ thống ngân hàng là dòng vốn độc tôn trong việc cung cấp nguồn vốn cả ngắn hạn và trung dài hạn cho nền kinh tế. Việc phân bổ tín dụng một cách hợp lý giúp các ngành kinh tế có thể tiếp cận vốn nhanh chóng, từ đó thúc đẩy tăng trưởng.

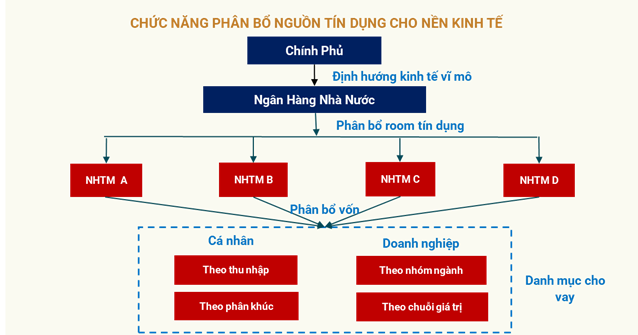

Tín dụng có tính hiệu quả của nó và phụ thuộc vào ngành nghề hấp thụ đó. Do đó trong mỗi giai đoạn khác nhau, dòng chảy tín dụng sẽ dựa trên động lực và định hướng phát triển của các ngành nghề để định hướng dòng chảy tín dụng phù hợp. Dựa trên những định hướng của Chính phủ vào các khu vực kinh tế tiềm năng mà dòng chảy tín dụng sẽ được hướng đến. Đó có thể là những ngành nghề có tiềm năng tăng trưởng cao, khả năng lan tỏa đến các ngành nghề kinh tế khác, hay cũng có thể là có khả năng phục hồi tốt hơn sau những giai đoạn khó khăn kinh tế xảy ra.

Hình 1: Minh họa chức năng phân bổ nguồn tín dụng cho nền kinh tế

Trong 3 năm gần đây, khi nền kinh tế bắt đầu phục hồi lại sau giai đoạn đại dịch và vĩ mô quốc tế trải qua nhiều biến động, thì việc định hướng tín dụng lại càng đóng vai trò quan trọng. Trong năm 2022, động lực tăng trưởng kinh tế đến từ khu vực dịch vụ và sức tiêu dùng trong nước, do đó, dòng tín dụng được ưu tiên vào khu vực này, với bình quân tăng trưởng tín dụng cho hoạt động dịch vụ trong năm đạt gần 20%, giúp tăng trưởng khu vực dịch vụ đạt 10% so với năm trước và tổng mức bán lẻ hàng hóa và dịch vụ tăng trưởng khoảng 20%.

Nhìn lại bối cảnh năm 2023 vừa qua, động lực tăng trưởng kinh tế vẫn chủ yếu dựa vào hoạt động đầu tư công. Trong khi đó, tín dụng được thúc đẩy hỗ trợ ngành thương mại, đã mang lại mức tăng trưởng GDP cao cho khu vực xây dựng và dịch vụ, lần lượt là 7.06% và 6.8%. Điều này cho thấy, sự quan trọng của việc định hướng dòng chảy tín dụng vào các ngành có tiềm năng phát triển và góp phần tăng trưởng kinh tế.

Việc phân tích môi trường vi mô về động lực tăng trưởng của các ngành nghề đóng vai trò quan trọng trong việc xác định định hướng dòng chảy tín dụng, không chỉ cho cấp quản lý hệ thống của NHNN Việt Nam mà còn ở cấp quản lý kinh doanh của các ngân hàng và các chi nhánh kinh doanh. Điều này giúp đảm bảo rằng, nguồn vốn được phân bổ hiệu quả và phù hợp với nhu cầu phát triển của từng ngành nghề cụ thể. Hàng quý, NHNN cũng tiến hành nhiều cuộc khảo sát về xu hướng lạm phát, xu hướng tín dụng và xu hướng kinh doanh của các tổ chức tín dụng, từ đó điều chỉnh chính sách tín dụng cho phù hợp. Nhờ vào các phân tích chi tiết về môi trường vi mô, NHNN có thể nhận diện được những ngành nghề có tiềm năng tăng trưởng cao và rủi ro thấp dựa trên kỳ vọng của các ngân hàng, từ đó ưu tiên cấp tín dụng cho những ngành này. Sự phát triển của khoa học dữ liệu lớn giúp NHNN và các NHTM trong việc đánh giá sức khỏe tài chính của các nhóm ngành nghề ở các khu vực địa lý khác nhau.

Đánh giá sức khỏe các ngành nghề bằng dữ liệu tài chính của các doanh nghiệp

Dựa trên tăng trưởng tín dụng có định hướng, việc theo dõi dữ liệu đóng vai trò ngày càng quan trọng cho việc đánh giá sức khỏe của các doanh nghiệp trong nền kinh tế. Sử dụng các chỉ số tài chính như lợi nhuận, doanh thu, và đòn bẩy nợ trên vốn chủ sở hữu, các ngân hàng có thể đánh giá chính xác tình hình tài chính tương đối giữa các nhóm ngành nghề cũng như triển vọng của họ dựa trên việc theo dõi hoạt động đầu tư và hấp thụ tín dụng. Điều này không chỉ là biện pháp trong quy định thẩm định thông thường mà còn có ý nghĩa về việc giảm thiểu rủi ro nợ xấu và đảm bảo dòng vốn được phân bổ hợp lý.

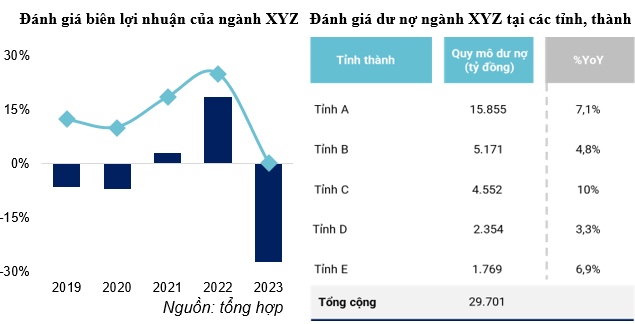

Một hệ thống đo lường sức khỏe tài chính toàn diện và chính xác là nền tảng để quản lý hiệu quả dòng chảy tín dụng. Hệ thống này cần được thiết kế để liên tục cập nhật và phân tích dữ liệu từ các doanh nghiệp, giúp các nhà quản lý có cái nhìn rõ ràng về tình hình tài chính của từng ngành nghề. Hình ảnh bên dưới thể hiện minh họa về sự phân bố tín dụng dựa trên các chỉ báo sức khỏe tài chính của doanh nghiệp trong một ngành giả định XYZ, cũng như đánh giá dư nợ của nhóm ngành này tại các tỉnh, thành trong năm 2023. Quy mô dư nợ ngành cũng cho thấy sự phân hóa tại các tỉnh, thành. Tỉnh A có quy mô dư nợ lớn nhất, đạt 15,855 tỷ đồng với mức tăng trưởng 7.1%, trong khi khu vực D, C và E có quy mô dư nợ nhỏ hơn nhưng cũng có mức tăng trưởng tích cực. Việc phân bố tín dụng được điều chỉnh dựa trên quy mô canh tác tại từng vùng. Điều này cho thấy sự chú trọng của các tổ chức tín dụng vào việc đánh giá kỹ lưỡng các chỉ số tài chính và triển vọng của ngành từ các yếu tố ngành đến vi mô để đưa ra các quyết định phù hợp.

Từ năm 2019 đến 2022, biên lợi nhuận của ngành đã có sự gia tăng đáng kể, đạt đỉnh vào năm 2022. Tuy nhiên, năm 2023 chứng kiến sự sụt giảm mạnh trong biên lợi nhuận khi ngành đối mặt với những khó khăn ở thị trường xuất khẩu. Những đánh giá chi tiết về triển vọng của ngành một cách có trọng tâm sẽ giúp các chủ điểm về dòng chảy tín dụng của NHNN và hệ thống NHTM được cụ thể, đâu là những gói hỗ trợ tăng trưởng và đâu là những gói hỗ trợ phục hồi tài chính, từ đó góp phần tháo gỡ những khó khăn cho doanh nghiệp và thúc đẩy ngành nghề phục hồi.

Hình 2: Phân bổ tín dụng dựa trên các chỉ báo sức khỏe tài chính của doanh nghiệp

Những phân tích đánh giá dựa trên nền tảng định lượng này có ý nghĩa quan trọng trong việc đưa ra các chính sách hỗ trợ tín dụng của các ngân hàng trong giai đoạn cần thúc đẩy tăng trưởng tín dụng, đồng thời đảm bảo dòng vốn tín dụng được hiệu quả như hiện nay. Định hướng cho vay nếu dựa trên những phân tích chuyên sâu về sức khỏe tài chính của các ngành nghề, các nhóm đối tượng doanh nghiệp trong từng ngành nghề, thì sẽ có thể giúp việc phân bổ vốn đến đúng đối tượng cần thiết, từ đó thúc đẩy khả năng hấp thụ vốn của nền kinh tế và đảm bảo nguồn tín dụng này đi vào hoạt động sản xuất tạo giá trị.

Việc quản lý dòng chảy tín dụng đóng vai trò quan trọng đối với hệ thống ngân hàng trong giai đoạn này khi tăng trưởng tín dụng nhanh và kiểm soát các khoản nợ xấu ngày càng khó khăn. Việc xây dựng các định hướng dựa trên nền tảng dữ liệu chuyên sâu về sức khỏe tài chính và tiềm năng tăng trưởng của doanh nghiệp các nhóm ngành nghề sẽ giúp NHNN và các NHTM trong việc tối ưu hóa việc phân bổ tín dụng và điều hướng dòng chảy tín dụng.

Lê Hoài Ân, CFA - Nguyễn Thị Ngọc An, HUB

FILI

|