|

Ứng xử với tỷ giá

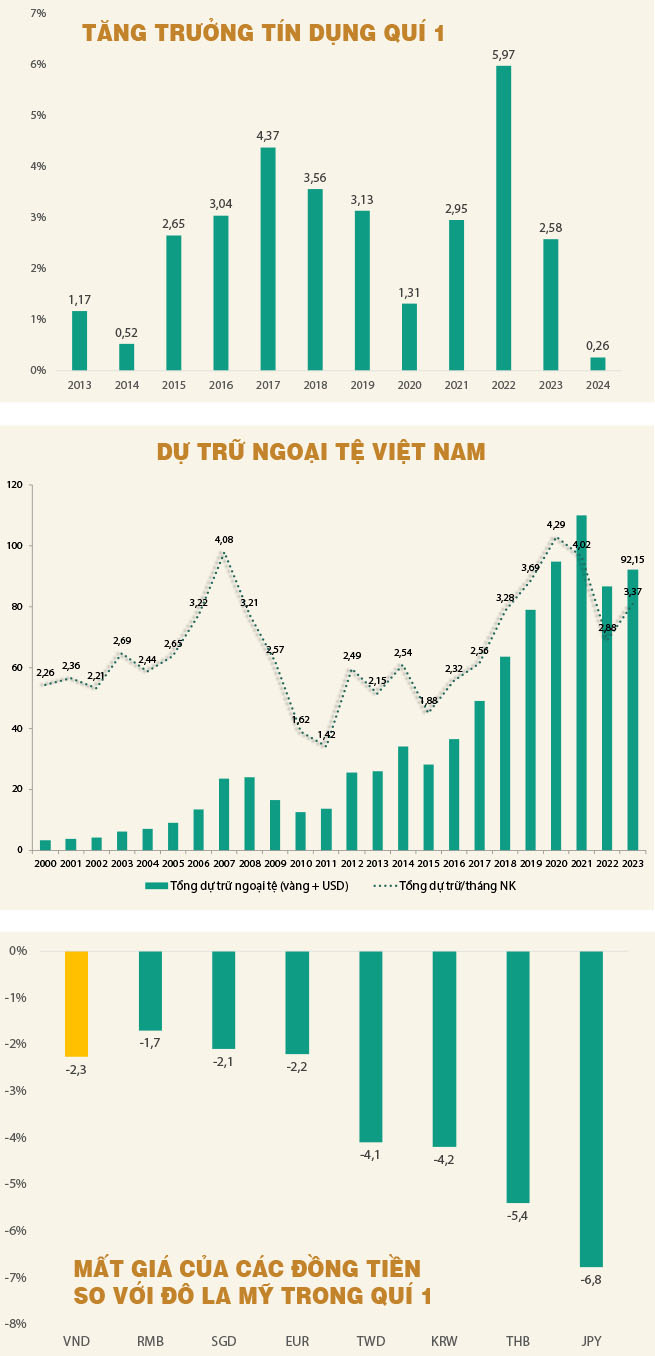

Quí 1-2024, tỷ giá đô la Mỹ/tiền đồng đã tăng khoảng 2,3%, là quí mà tỷ giá tăng mạnh nhất tính từ năm 2012 đến nay. Ngân hàng Nhà nước (NHNN) vừa ban hành dự thảo sửa đổi Thông tư 02/2021/TT-NHNN về hướng dẫn giao dịch ngoại tệ trên thị trường ngoại tệ của tổ chức tín dụng được phép hoạt động ngoại hối (Thông tư 02/2021). Hàm ý của NHNN muốn phản ánh lên thị trường là gì trong bối cảnh tỷ giá còn có nguy cơ tiếp tục biến động?

Tới cuối năm 2023, dự trữ ngoại tệ chỉ còn khoảng 92,15 tỉ đô la Mỹ (trên 3,3 tháng nhập khẩu), đã hạn chế khả năng can thiệp thị trường của Ngân hàng Nhà nước. Ảnh: T.L

|

Điều hành tỷ giá đang trong tình thế tiến thoái lưỡng nan

Tính đến ngày 25-3-2024, huy động vốn của các tổ chức tín dụng giảm 0,76% so với cuối năm 2023, tăng trưởng tín dụng của nền kinh tế đạt 0,26%. Đây là mức tăng trưởng tín dụng thấp nhất tính từ năm 2013 đến nay và còn cách rất xa mục tiêu mà NHNN giao đầu năm là 15%.

Tăng trưởng tín dụng chậm, thanh khoản hệ thống dồi dào nên mặt bằng lãi suất cả thị trường 1 và thị trường 2 đều duy trì ở mức thấp. Ở thị trường 1, lãi suất kỳ hạn dưới sáu tháng chỉ ở mức trung bình 3,2-3,8%/năm, kỳ hạn trên sáu tháng đến một năm cũng chỉ khoảng 4,8-5,8%/năm. Trong khi đó, ở thị trường 2, lãi suất liên ngân hàng các kỳ hạn qua đêm, một tuần, hai tuần trung bình dưới 2%/năm, chỉ cá biệt một số thời điểm giải quyết thanh khoản ngắn hạn thì lãi suất mới vượt nhẹ trên mức này.

Trong khi đó, Cục Dự trữ liên bang Mỹ (Fed) quyết định kéo dài thêm việc giữ lãi suất ở mức 5,25-5,5%/năm, dự kiến tới quí 3-2024. Hơn nữa, xu hướng lạm phát của Mỹ đang giảm dần, trong khi đó lạm phát của Việt Nam trong quí đầu năm 2024 lại tăng so với cùng kỳ. Điều đó gây áp lực lên tỷ giá đô la Mỹ/tiền đồng.

Chủ trương từ đầu năm của Chính phủ là mong muốn duy trì mặt bằng lãi suất thấp để phục hồi nền kinh tế, nhưng vẫn phải ổn định tỷ giá để các nhà đầu tư yên tâm, điều này đang đặt ra thách thức không nhỏ trong điều hành chính sách tiền tệ hiện nay.

Chính sách ổn định tỷ giá hiện nay chưa đủ mạnh

Để ổn định tỷ giá, kể từ tháng 3-2024, NHNN đã bắt đầu phát hành tín phiếu ngân hàng để rút bớt thanh khoản trên thị trường nhằm hạn chế sự mất giá của tiền đồng. Cụ thể, trong quí 1-2024, NHNN đã phát hành tổng cộng 171.199 tỉ đồng tín phiếu kỳ hạn 28 ngày sau bốn tháng tạm ngưng, tuy nhiên thanh khoản vẫn dồi dào.

Việc phát hành tín phiếu ngân hàng đã đẩy mặt bằng lãi suất thị trường 2 tăng nhẹ, nhưng biện pháp này chưa phát huy được nhiều tác dụng mong muốn là do còn chịu tác động bởi các nguyên nhân:

– Thứ nhất, nhu cầu đô la Mỹ đầu năm tăng cao để nhập khẩu hàng hóa (nhập khẩu tăng 13,9% so với cùng kỳ).

– Thứ hai, hoạt động mua lại trước hạn trái phiếu chính phủ của Kho bạc Nhà nước và hoạt động đấu thầu tiền gửi Kho bạc Nhà nước tại một số ngân hàng thương mại đã cung ra một lượng tiền không nhỏ làm giảm đi hiệu quả của kênh tín phiếu ngân hàng.

– Thứ ba, không loại trừ hoạt động chuyển vốn về nước của các doanh nghiệp FDI…

Nếu như cuối năm 2021, khi dự trữ ngoại hối còn dồi dào trên 110 tỉ đô la Mỹ (trên bốn tháng nhập khẩu), NHNN có thể bán ra hơn 20 tỉ đô la trong năm 2022 để can thiệp trực tiếp vào thị trường, thì tới cuối năm 2023, dự trữ ngoại tệ chỉ còn khoảng 92,15 tỉ đô la Mỹ (trên 3,3 tháng nhập khẩu), đã hạn chế khả năng can thiệp.

Hành động tiếp theo của NHNN và kỳ vọng của thị trường?

Vừa qua, NHNN ban hành dự thảo sửa đổi Thông tư 02/2021, trong đó sửa khoản 3, điều 5 – thay vì “quy định cụ thể về tỷ giá kỳ hạn trong giao dịch hoán đổi không được vượt quá một mức giá trần xác định”, thì chuyển thành “phù hợp với quy định do NHNN quyết định theo từng thời kỳ”.

Điều này có thể hàm ý rằng, NHNN muốn tăng sự linh hoạt trong điều hành tỷ giá, phù hợp với tình hình thị trường. Như vậy, tới đây, song song với việc điều chỉnh lãi suất trên thị trường ở mức độ phù hợp, NHNN sẽ có thể can thiệp bán kỳ hạn ngoại tệ nhằm ổn định tỷ giá. Ở đây, NHNN có thể bán ra đô la Mỹ kỳ hạn ba tháng hoặc sáu tháng với mức tỷ giá xác định trước nhằm phản ánh kỳ vọng tỷ giá của NHNN khi điều kiện bên ngoài thuận lợi. Cụ thể, điều kiện bên ngoài thuận lợi ở đây là thời điểm Fed kỳ vọng giảm lãi suất và đô la Mỹ hạ nhiệt.

Ví dụ, nếu NHNN kỳ vọng Fed có thể giảm lãi suất kỳ đầu tiên vào tháng 6 hoặc tháng 7-2024, thì NHNN sẽ bán ra đô la Mỹ kỳ hạn khoảng ba tháng và như vậy khi hợp đồng đến kỳ sẽ phù hợp với thời điểm áp lực bên ngoài hạ nhiệt và NHNN lại hút đô la Mỹ trở về.

Ngoài ra, trong điều hành tỷ giá đôi khi chúng ta cũng cần phải chấp nhận tỷ giá biến động trong một khoảng nhất định nhằm duy trì lợi thế cạnh tranh với các nước tương tự. Do đó, trong bối cảnh hiện tại thì việc chấp nhận tỷ giá tăng ngắn hạn ở mức 2-3% là phù hợp, cho tới khi điều kiện bên ngoài thuận lợi hơn.

Trịnh Duy Viết

TBKTSG

|