|

Bài cập nhật

ĐHĐCĐ OCB: Kế hoạch lãi trước thuế 2024 tăng 66%, chia cổ tức 20% bằng cổ phiếu

Sáng ngày 15/04/2024, Ngân hàng TMCP Phương Đông (HOSE: OCB) tổ chức ĐHĐCĐ thường niên 2024 nhằm thông qua kế hoạch kinh doanh, phương án tăng vốn điều lệ và chia cổ tức.

Ông Trịnh Văn Tuấn - Chủ tịch HĐQT OCB chia sẻ đầu Đại hội, năm 2023, đối mặt với những cơn gió ngược từ thế giới như: Căng thẳng địa chính trị leo thang, chính sách thắt chặt tiền tệ của nhiều NHTW lớn nhằm kiểm soát lạm phát, tổng cầu thế giới giảm… kết hợp những khó khăn nội tại, tiêu dùng và bán lẻ tăng trưởng không như kỳ vọng, xuất nhập khẩu suy yếu, thị trường bất động sản tiếp tục trầm lắng… từ đó, lĩnh vực ngân hàng cũng bị ảnh hưởng sâu rộng khi lượng hấp thụ vốn toàn nền kinh tế suy yếu, tỷ lệ nợ xấu có xu hướng tăng so với cùng kỳ.

Tăng trưởng tín dụng OCB đạt 148,005 tỷ đồng trong năm 2023, tăng gần 21% so với năm 2022. Tập trung vào các ngành nghề ưu tiên, đầu tư công, giảm tỷ trọng ngành nghề có rủi ro cao đối với nhóm khách hàng doanh nghiệp. Đẩy mạnh hoạt động cho vay sản xuất kinh doanh, vay tiêu dùng có tài sản đảm bảo, thẻ tín dụng đối với khách hàng cá nhân.

Bên cạnh các biện pháp cơ cấu nợ thì OCB đã triển khai nhiều gói tín dụng ưu đãi, lãi suất thấp chỉ từ 5.2%/năm. Huy động thị trường 1 trong năm 2023 tăng 22%, đạt 168,000 tỷ đồng, trong đó tăng chủ yếu từ tiền gửi khách hàng, nguồn vốn tài trợ và ủy thác đầu tư từ các định chế tài chính. Quan hệ hợp tác với các định chế tài chính quốc tế như IFC, DEG… được tăng cường, qua đó giúp Ngân hàng củng cố nguồn vốn trung dài hạn.

ĐHĐCĐ thường niên 2024 của OCB được tổ chức sáng ngày 15/04/2024.

|

Tăng vốn lên 24,717 tỷ đồng, chia cổ tức 20% bằng cổ phiếu

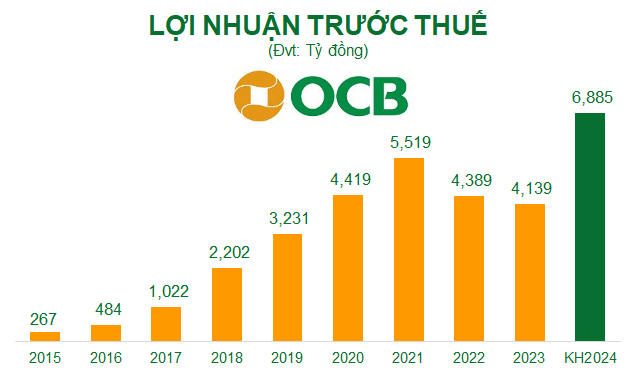

Năm 2023, OCB đạt lãi trước thuế hơn 4,139 tỷ đồng. Sau khi trích lập các quỹ theo quy định, lợi nhuận còn lại của năm 2023 đạt gần 2,770 tỷ đồng. Lợi nhuận còn lại gộp với các năm trước là hơn 5,307 tỷ đồng.

OCB đặt mục tiêu tăng vốn điều lệ thêm 4,168 tỷ đồng trong năm 2024 thông qua 3 phương án.

Đầu tiên là kế hoạch phát hành gần 411 triệu cp để trả cổ tức cho cổ đông hiện hữu với tỷ lệ 20% từ lợi nhuận chưa phân phối lũy kế đến ngày 31/12/2023.

Thứ hai, phát hành 5 triệu cp theo chương trình lựa chọn cho người lao động (ESOP) với giá phát hành 10,000 đồng/cp. Số cổ phần mới phát hành theo chương trình ESOP (và cổ tức bằng cổ phiếu phát sinh từ các cổ phiếu này) chịu hạn chế chuyển nhượng 4 năm kể từ ngày phát hành, mỗi năm được giải tỏa 25%.

Thứ ba, chào bán tối đa 882,353 cp riêng lẻ với tổng giá trị dự kiến chào bán tối đa hơn 8.8 tỷ đồng. Giá chào bán không thấp hơn giá trị sổ sách trên mỗi cổ phần của Ngân hàng tại thời điểm cuối quý gần nhất với thời điểm phát hành. Số cổ phần này chịu hạn chế chuyển nhượng theo quy định pháp luật và thỏa thuận giữa OCB và nhà đầu tư. Nhà đầu tư được chào bán trong đợt này là cá nhân, tổ chức trong và ngoài nước.

Nếu thành công cả 3 phương án trên, vốn điều lệ của OCB sẽ tăng từ mức 20,548 tỷ đồng lên 24,717 tỷ đồng. Số tiền thu được từ tăng vốn, Ngân hàng sẽ dùng để bổ sung nguồn vốn kinh doanh, đầu tư, cho vay và mua sắm, xây dựng cơ sở vật chất.

Thời gian thực hiện các đợt tăng vốn sẽ do HĐQT quyết định sau khi được cơ quan chức năng cho phép.

Dự kiến sau khi tăng vốn, Aozora bank, Ltd. vẫn là cổ đông lớn duy nhất của OCB với tỷ lệ sở hữu 15%.

Kế hoạch lãi trước thuế 2024 tăng 66%

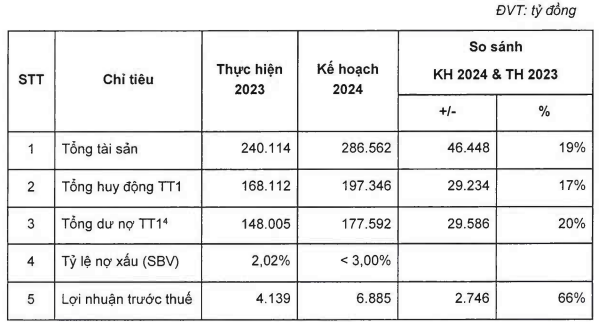

Với số vốn điều lệ tăng thêm, OCB đặt kế hoạch lợi nhuận trước thuế năm 2024 đạt 6,885 tỷ đồng, tăng 66% so với kết quả năm 2023. Mục tiêu đến cuối năm 2024, tổng tài sản đạt 286,562 tỷ đồng, tăng 19% so với đầu năm. Tổng huy động vốn thị trường 1 dự kiến đạt 197,346 tỷ đồng và tổng dư nợ thị trường 1 đạt 177,592 tỷ đồng, tăng lần lượt 17% và 20%. Tỷ lệ nợ xấu được kiểm soát dưới 3%.

Tỷ lệ ROE và ROA mục tiêu lần lượt đạt 17.11% và 2.06%.

Nguồn: OCB

|

Nguồn: VietstockFinance

|

Ngoài ra, OCB cũng dự kiến trình ĐHĐCĐ thường niên 2024 điều chỉnh một số điều lệ Ngân hàng và quyền hạn của ĐHĐCĐ.

Thảo luận:

OCB định vị tỷ suất lợi nhuận nằm trong top 5 các ngân hàng

Động lực nào OCB đề ra kế hoạch kinh doanh 2024 cao như vậy? Kế hoạch trích lập dự phòng rủi ro như thế nào?

Chủ tịch Trịnh Văn Tuấn: Khi đầu tư vào ngân hàng chúng tôi luôn muốn lợi nhuận cao để mang lại quyền lợi cao nhất cho cổ đông. OCB từ ngân hàng nhỏ lên vị thế hoàn toàn khác từ năm 2011 đến nay.

Năm 2021, OCB là 1 trong 10 ngân hàng cao nhất thị trường. Năm 2022 và 2023 là hai năm OCB không đạt được kế hoạch. Do lạm phát cao, hậu COVID-19 làm cho nền tài chính toàn cầu đổi chiều, tác động đến ngành ngân hàng, trong đó có cả OCB. Thu cốt lõi từ tín dụng những năm trước vẫn chiếm tỷ lệ cao, thu ngoài lãi rất tốt.

Khi đi vào thời kỳ thay đổi lãi suất, do thị trường thế giới, năm 2022 không đạt chủ yếu là kinh doanh TPCP. Năm 2023 gặp vấn đề thu từ phí mảng bảo hiểm, chưa phục hồi được các vấn đề thu ngoài lãi. Thêm vào đó, thị trường khó khăn nên nợ quá hạn ảnh hưởng, nợ xấu bị ảnh hưởng, nên kết quả 2023 bị ảnh hưởng.

Năm 2024, kế hoạch lãi trước thuế 6,885 tỷ, ban điều hành tự tin đạt được. OCB định vị tỷ suất lợi nhuận nằm trong top 5 các ngân hàng. Để cổ đông biết được đang đầu tư vào ngân hàng có trách nhiệm cao với cổ đông và có cơ sở.

OCB sẽ trở thành ngân hàng tiên phong xanh

Ngân hàng Aozora Nhật Bản hiện vẫn là cổ đông nước ngoài lớn nhất của OCB, vậy sau 3 năm với vai trò là đối tác chiến lược, Aozora đã hỗ trợ OCB như thế nào và hiệu quả ra sao?

Ông Yoshizawa Toshiki – Cổ đông đến từ Aozora Bank: Từ tháng 6/2021, Aozora Bank nắm giữ 15% cổ phần OCB, không chỉ là cổ đông mà còn là đối tác chiến lược.

3 năm trước, tại thời điểm mới đầu tư, OCB không có khách hàng Nhật Bản. Sau đó, Aozora tiến hành khai thác khách hàng Nhật Bản. Khách hàng doanh nghiệp Nhật Bản tại Việt Nam cũng đông nên Aozora cũng muốn nâng lượng khách hàng Nhật tại OCB.

2 thành viên HĐQT đến từ Aozora dù không thường trú tại Việt Nam nhưng cũng tham gia vào hoạt động quản trị giám sát của OCB và trong thời gian tới.

Ông Trịnh Văn Tuấn: Aozora tham gia vào tất cả cuộc họp HĐQT, ủy ban từ quản lý rủi ro, tín dụng, quản lý tài sản. Aozora cũng đã giới thiệu và thành lập ban, đưa khách hàng Nhật Bản về giao dịch tại OCB.

IFC và OCB vừa ký kết tài trợ, lợi ích mà IFC mang đến cho OCB trong dài hạn là gì? OCB có chiến lược đầu tư cho ESG như thế nào?

Tổng Giám đốc Nguyễn Đình Tùng: OCB đã xây dựng các chuẩn mực “xanh” trong hoạt động từ nhiều năm trước. Năm 2024, OCB quyết định đưa các nội dung này thành chiến lược tổng thể, xây dựng thành khung với 3 trụ cột liên quan đến môi trường, xã hội và quản trị (ESG) để điều chỉnh tất cả các sản phẩm OCB đưa ra thị trường.

Đồng thời, OCB nâng cao tiêu chuẩn trong quản trị, quản lý nội bộ trong ngân hàng và xây dựng, bảo vệ môi trường, đóng góp nhất định vào sự phát triển bền vững của cộng đồng cũng như của Việt Nam.

Quy mô tín dụng xanh tại OCB đang trong xu hướng tăng dần và đạt tỷ trọng trung bình 8-10% trên tổng quy mô dư nợ tín dụng toàn ngân hàng, quy mô này dự kiến sẽ tăng mạnh trong các năm tới.

Sự hợp tác chiến lược giữa OCB và IFC khẳng định cam kết trong việc theo đuổi chiến lược phát triển bền vững, hướng đến mục tiêu trở thành ngân hàng xanh. Dự kiến, quý 3/2024, OCB sẽ phát hành báo cáo phát triển bền vững độc lập với sự tư vấn từ PwC.

Vì sao chênh lệch lợi nhuận sau kiểm toán

Nguyên nhân khách quan và chủ quan làm cho chênh lệch báo cáo tự lập và kiểm toán 2023?

Ông Nguyễn Đình Tùng – Thành viên HĐQT kiêm Tổng Giám đốc: Sau báo cáo kiểm toán, sở dĩ kết quả kinh doanh của OCB có một số thay đổi là do OCB chủ động trích lập thêm chi phí dự phòng, để tăng cường bộ đệm quỹ dự phòng rủi ro tín dụng và điều chỉnh một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 sẽ được hạch toán trong năm 2024.

Ngoài việc chủ động giảm lãi suất cho vay hiện hữu, cơ cấu lại thời hạn trả nợ và thường xuyên đưa ra các chương trình ưu đãi, ngân hàng cũng liên tục triển khai nhiều biện pháp quản trị rủi ro tiên tiến và xử lý nợ xấu, để đảm bảo chất lượng tài sản tín dụng, bao gồm cả giải pháp cho phép khách hàng sử dụng tài sản đảm bảo để bàn giao cho ngân hàng nhằm thay thế nghĩa vụ trả nợ, nhằm rút ngắn thời gian xử lý và giảm gánh nặng về lãi và các khoản phí liên quan cho khách hàng so với việc thi hành các biện pháp xử lý nợ thông qua tố tụng thông thường. Ngoài ra, OCB vẫn hỗ trợ các điều khoản để khách hàng được ưu tiên mua lại tài sản của mình tại thời điểm phù hợp khi có nhu cầu và các khó khăn về thu nhập đã được cải thiện.

Mặc dù phương thức nhận tài sản đảm bảo để thay thế nghĩa vụ trả nợ được pháp luật cho phép nhưng việc triển khai lại đang thiếu thống nhất và đồng bộ giữa địa phương và các cơ quan hữu quan do vướng mắc tại khâu đăng ký cập nhật biến động trên giấy chứng nhận quyền sử dụng đất và tài sản gắn liền với đất.

Việc hạch toán các khoản vay liên quan cũng còn nhiều quan điểm trái chiều từ nhiều phía cho dù nghĩa vụ nợ của khách hàng được xác định là đã chấm dứt khi hoàn tất bàn giao tài sản đảm bảo. Trên cơ sở đó, OCB đã chủ động trích lập tăng thêm chi phí dự phòng cho các khoản nợ đã bàn giao tài sản đảm bảo này.

Phần điều chỉnh một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 đã được hoàn tất ghi nhận trong quý 1/2024, đồng thời các khoản nợ khách hàng đã bàn giao tài sản đảm bảo để thay thế nghĩa vụ trả nợ, tính đến nay, ngân hàng đã xử lý giảm hơn 50%, nên chi phí dự phòng đã trích bổ sung cho những tài sản này vào cuối 2023 cũng sẽ được hoàn lại tương ứng.

Khoản vay của 2 khách hàng FLC và Đại Nam đến thời điểm hiện tại như thế nào?

Hai khoản này đã được giải trình với cổ đông rất kỹ trong kỳ ĐHĐCĐ 2023. OCB đã thu hồi đầy đủ các khoản nợ của 2 khách hàng này. Riêng đối với khách hàng FLC, hoạt động cho vay của OCB rất chặt chẽ, rõ ràng và minh bạch. Còn sai phạm chỉ mang phương diện cá nhân.

Kết thúc Đại hội, tất cả tờ trình đều được thông qua.

Cát Lam

FILI

|