|

Cổ phiếu BAF, FMC và DRC có gì hấp dẫn?

Các công ty chứng khoán (CTCK) khuyến nghị trung lập BAF với kỳ vọng giá nông sản hạ nhiệt hỗ trợ biên lãi gộp cải thiện; mua FMC do triển vọng tăng trưởng lợi nhuận tích cực năm 2024; mua DRC nhờ nhu cầu xuất khẩu cải thiện và nhà máy Radial giai đoạn 3 đi vào hoạt động.

Trung lập cổ phiếu BAF với giá mục tiêu 29,200 đồng/cp

Theo CTCK VNDIRECT (VND), giá lợn hơi hiện tại thấp hơn 10.5% so với chi phí sản xuất/kg của các hộ chăn nuôi nhỏ lẻ, điều này khiến nhiều hộ chăn nuôi ngần ngại tái đàn trong 6 tháng năm 2024. Trong khi đó, VND kỳ vọng nhu cầu tiêu thụ thịt lợn năm 2024 tăng 5% so với cùng kỳ khi tình hình kinh tế dần phục hồi.

Do đó, VND dự phóng giá lợn tăng 5% so với cùng kỳ từ mức nền thấp năm 2023 lên 56,400 đồng/kg.

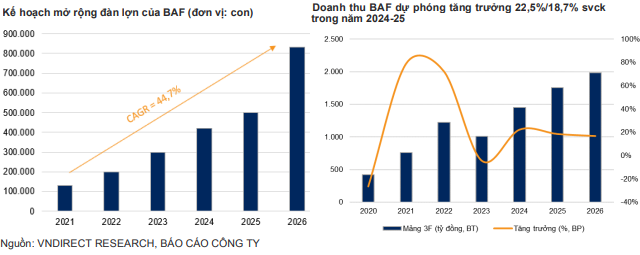

CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) được kỳ vọng sẽ tiếp tục đầu tư vào trang trại mới để nâng tổng đàn tăng 40% lên 420,000 con vào năm 2024. Ngoài ra, BAF sẽ tiếp tục mở rộng hệ thống phân phối sản phẩm thông qua chiến lược đa dạng hóa kênh phân phối.

Doanh thu của BAF kỳ vọng sẽ cải thiện 6.9% và 7.8% so với cùng kỳ trong giai đoạn 2024-2025.

Theo Worldbank, giá nông sản toàn cầu (nguyên liệu chính cho thức ăn chăn nuôi) dự kiến giảm 6.5% so với cùng kỳ vào năm 2024. Do đó, VND kỳ vọng giá thức ăn chăn nuôi tiếp tục giảm nhẹ trong năm 2024, sẽ hỗ trợ biên lãi gộp của BAF cải thiện do chi phí đầu vào giảm.

Dự phóng biên lãi gộp của BAF tăng lần lượt 1.9, 2.2 và 1 điểm % so với cùng kỳ lên 8.5%, 10.7% và 11.7% trong giai đoạn 2023-2025.

Cần lưu ý, chi phí xây dựng trang trại của BAF chủ yếu đến từ vay nợ dài hạn. Với mục tiêu tổng đàn lợn tăng trưởng kép 40.6% trong giai đoạn 2023-2026, VND cho rằng BAF sẽ cần một khoản vay lớn.

Kéo theo là chi phí lãi vay cao sẽ gây áp lực lên tăng trưởng lãi ròng trong giai đoạn 2023-2025. Dự phóng lãi ròng của BAF sẽ giảm 70.4% so với cùng kỳ trong năm 2023, song cải thiện 108.3% và 39.3% trong năm 2024-2025 từ mức nền thấp trong năm 2023. Tuy nhiên, so với năm 2022, lợi nhuận ròng vẫn thấp hơn 38.3% và 14.1%.

Đánh giá triển vọng kinh doanh cũng như xem xét các rủi ro có thể phát sinh, VND hạ khuyến nghị cổ phiếu BAF xuống trung lập với giá mục tiêu 29,200 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu FMC với giá mục tiêu 54,000 đồng/cp

Theo CTCK Agribank (Agriseco Research), tình hình đơn hàng của CTCP Thực phẩm Sao Ta (HOSE: FMC) đang có xu hướng cải thiện trong các tháng gần đây và tăng trưởng trở lại so với cùng kỳ.

Hiện nay, thị trường Nhật Bản đang là thị trường xuất khẩu lớn nhất của FMC và doanh nghiệp sẽ tiếp tục hướng đến các thị trường như EU và Mỹ khi nhu cầu tại các thị trường này phục hồi. Chỉ số niềm tin người tiêu dùng tại thị trường Mỹ đã có sự cải thiện cũng là tín hiệu tích cực đối với hoạt động xuất khẩu.

FMC vẫn đang tiếp tục mở rộng vùng nuôi và công suất nhà máy, đảm bảo tăng trưởng trong trung dài hạn. Cụ thể, Doanh nghiệp này sẽ tiếp tục nâng cao hiệu suất hoạt động của 2 nhà máy thủy sản Sao Ta (công suất 15,000 tấn/năm) và nhà máy chế biến tôm Tam An (công suất 5,000 tấn/năm) trong năm 2024 khi nhu cầu đơn hàng quay trở lại.

Bên cạnh đó, Agriseco Research kỳ vọng FMC có thể cải thiện biên lợi nhuận nhờ vùng nuôi mới với diện tích khoảng 200 ha đạt chứng nhận ASC để xuất khẩu sang các thị trường như Tây Âu.

Ngoài ra, giá tôm sú và tôm thẻ có chiều hướng gia tăng do nguồn cung sụt giảm cũng hỗ trợ kết quả kinh doanh của FMC. Cụ thể, giá tôm sú đã tăng hơn 30%, giá tôm thẻ cũng tăng gần 5% trong hơn 1 tháng trở lại đây.

Từ những luận điểm trên, Agriseco Research đánh giá FMC có triển vọng tăng trưởng lợi nhuận tích cực năm 2024. Công ty chứng khoán khuyến nghị mua cổ phiếu FMC với giá mục tiêu 54,000 đồng/cp, cắt lỗ khi giá cổ phiếu giảm 8% so với giá hiện tại.

Xem thêm tại đây

Mua cổ phiếu DRC với giá trị hợp lý 33,500 đồng/cp

Tháng 12/2023, nhà máy radial giai đoạn 3 của CTCP Cao su Đà Nẵng (HOSE: DRC) đã chính thức đi vào hoạt động với công suất công suất thiết kế 400,000 chiếc/năm, nâng tổng công suất nhà máy lên 67% so với mức 600,000 chiếc/năm của hai giai đoạn đầu.

CTCK Vietcombank (VCBS) dự báo 2024-2025 sẽ là giai đoạn tăng trưởng mạnh mẽ của DRC nhờ nhà máy Radial giai đoạn 3 đi vào hoạt động và triển vọng tích cực về đơn hàng mới đối với sản phẩm lốp PCR.

Điều này phù hợp với bối cảnh chung khi nhu cầu đối với sản phẩm săm lốp đã có sự cải thiện tích cực từ quý 3/2023, đặc biệt tại các thị trường xuất khẩu Brazil và Mỹ.

Bên cạnh đó, VCBS kỳ vọng xu hướng cải thiện biên lãi gộp của DRC từ quý 2-3/2023 sẽ tiếp tục trong quý 4 nhờ diễn biến giảm tiếp tục của giá than đen, cao su tổng hợp và hóa chất đi cùng với việc giảm giá dầu.

Trong năm 2024, biên lãi gộp của DRC nhìn chung sẽ phục hồi nhiều hơn từ mức 13.2% dự kiến của năm 2023 lên 14.5% trong 2024 khi suất đầu tư của dây chuyền mới thấp hơn 50% so với trước đây cùng với xu hướng giảm của nguyên vật liệu đầu vào.

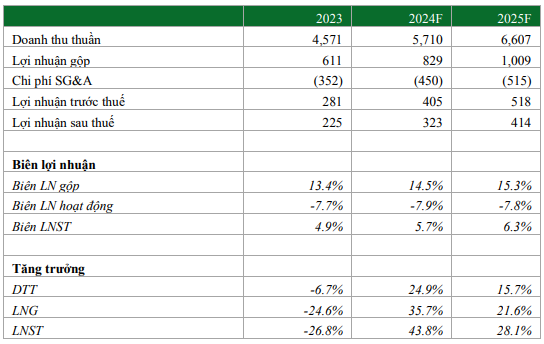

Cho cả năm 2023, DRC dự kiến sẽ đạt khoảng 4,571 tỷ đồng doanh thu thuần và 225 tỷ đồng lãi sau thuế, lần lượt giảm 6.7% và 27% so với cùng kỳ. Sang năm 2024, VCBS dự phóng doanh thu thuần và lãi sau thuế của DRC sẽ đạt 5,710 tỷ đồng (tăng 25% so với cùng kỳ) và 323 tỷ đồng (tăng 43.8%); EPS năm 2024 dự kiến đạt 2,721 đồng/cp.

|

Dự phóng kết quả kinh doanh 2023-2025 của DRC

Nguồn: VCBS

|

Kết luận, VCBS khuyến nghị mua cổ phiếu DRC với giá trị hợp lý là 33,500 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|