|

Vai trò của chỉ báo sớm trong việc phân tích

Trong đầu tư, phân tích vĩ mô và phân tích tài chính doanh nghiệp là một phần không thể thiếu trong việc ra quyết định. Tuy nhiên, có những vấn đề cơ bản trong ý nghĩa của các chỉ báo phân tích mà không phải nhà đầu tư nào cũng hiểu rõ, điều đó khiến quá trình phân tích không thể đưa ra được các kết luận có tính tham khảo cho việc dự báo xu hướng giá trong tương lai.

Số liệu vĩ mô công bố hàng tháng về tăng trưởng kinh tế, tăng trưởng cung tiền, tỷ lệ lạm phát, dự trữ ngoại hối là những thông tin quan trọng mà nhà đầu tư luôn quan tâm để đánh giá sức khỏe của nền kinh tế. Việc phân tích các thông tin này sẽ giúp các nhà đầu tư chứng khoán có thể đưa ra các quyết định kinh tế phù hợp. Tương tự như vậy, việc phân tích số liệu báo cáo tài chính hàng quý lại giúp cho nhà đầu tư có thể đánh giá được sức khỏe của các ngành nghề cũng như của các doanh nghiệp hoạt động trong ngành.

Tuy nhiên, tính chất và ý nghĩa của các chỉ số này không giống nhau cũng như vai trò trong quá trình phân tích, có những chỉ báo mang tính chất dự báo, giúp chúng ta đánh giá được xu hướng của nền kinh tế, triển vọng công ty. Tuy nhiên, cũng sẽ có những chỉ báo chỉ đơn thuần xác nhận xu hướng đang diễn ra chứ không mang nhiều hàm ý dự báo.

Sự nhầm lẫn giữa chỉ báo sớm và chỉ báo trễ trong phân tích vĩ mô

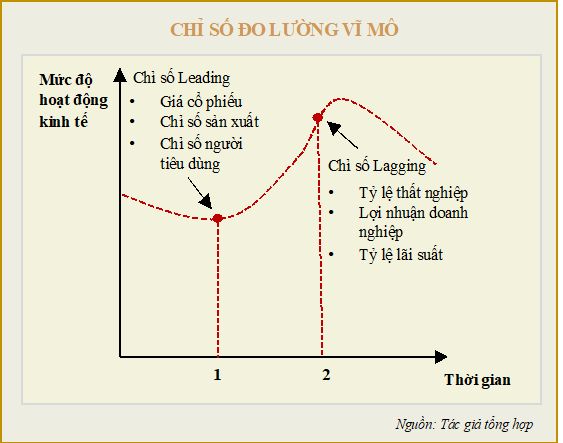

Phân tích vĩ mô đóng vai trò then chốt trong việc hoạch định chiến lược kinh doanh và đầu tư. Trong đó, các chỉ báo sớm (leading indicators) và chỉ báo trễ (lagging indicators) là hai loại chỉ báo cơ bản, giúp các nhà đầu tư nắm bắt xu hướng vĩ mô.

Các chỉ báo sớm như tốc độ tăng trưởng sản xuất công nghiệp, có khả năng dự báo triển vọng của nền kinh tế trong tương lai gần. Khi sản lượng công nghiệp tăng, thường sẽ có dấu hiệu lạc quan hơn về tiêu dùng và thị trường lao động. Ngược lại, các chỉ báo trễ như tỷ lệ thất nghiệp, phản ánh tình trạng đã xảy ra, cho thấy hậu quả của suy thoái kinh tế thông qua tỷ lệ thất nghiệp tăng. Tỷ lệ thất nghiệp tăng không có nhiều ý nghĩa thông tin dự báo cho chúng ta về xu hướng của nền kinh tế, mà chỉ đơn thuần xác nhận xu hướng. Do đó, khi nắm vững và phân tích kỹ các chỉ báo này, các nhà đầu tư có thể dự báo chính xác hơn về xu hướng vĩ mô, từ đó ra các quyết định đầu tư tốt hơn.

Mặc dù không thể phủ nhận vai trò của các chỉ báo trễ, nhưng các số liệu này phản ánh yếu tố đã xảy ra, không cung cấp nhiều ý nghĩa cho xu hướng sắp tới của nền kinh tế hay thị trường chứng khoán (TTCK). Để nhìn về tương lai, các nhà kinh tế học thường nhìn vào mức độ lạc quan của nền kinh tế như hoạt động đầu tư tư nhân, đầu tư công và mức chi tiêu của hộ gia đình. Bên cạnh đó, tăng trưởng tín dụng cũng là yếu tố quan trọng được xem xét quan tâm.

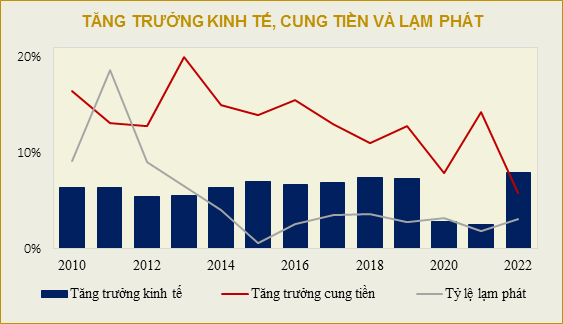

Phân tích vĩ mô cần chú ý quan sát các chỉ số tăng trưởng kinh tế, tăng trưởng cung tiền và tỷ lệ lạm phát, các chỉ số này mô tả tình hình sức khỏe của nền kinh tế. Chỉ số GDP phản ánh sự gia tăng tổng sản lượng của nền kinh tế. Mức tăng trưởng GDP càng cao thể hiện nền kinh tế phát triển mạnh mẽ. Cung tiền M2 cho thấy lượng tiền đang lưu thông trong nền kinh tế. Cung tiền tăng cao kích thích tiêu dùng và đầu tư nhưng quá nhiều tiền cũng gây ra lạm phát. Lạm phát được xem là tốc độ tăng giá tiêu dùng, sẽ làm giảm giá trị đồng tiền. Mức lạm phát cao ảnh hưởng xấu tới hoạt động kinh doanh.

Các chỉ số này có mối liên hệ chặt chẽ với nhau. Một khi nền kinh tế tăng trưởng tốt, lượng tiền lưu thông tích cực, có thể dẫn tới lạm phát tăng. Ngược lại, lạm phát cao khiến giá cả tăng, làm giảm tiêu dùng và tăng trưởng kinh tế chậm lại. Do vậy, cần phân tích các chỉ số này cùng lúc để đánh giá sức khỏe kinh tế tổng thể.

Việc xác định được đúng loại chỉ báo cần dùng cho phép nhà đầu tư nắm bắt được tình hình kinh tế vĩ mô để xác định xu hướng thị trường chung. Nhưng không phải nhà đầu tư nào cũng hiểu rõ về ý nghĩa của các chỉ số phân tích. Khi đánh giá tiềm năng thị trường, tăng trưởng cung tiền M2 là biến dự báo quan trọng mà nhà đầu tư cần chú ý, nhưng một số chỉ tập trung theo dõi tỷ lệ lạm phát mặc dù tỷ lệ này chỉ mang ý nghĩa xác nhận.

Việc nhầm lẫn giữa các chỉ báo sẽ có thể dẫn đến những hậu quả nghiêm trọng cho các nhà đầu tư. Họ có thể đưa ra những dự báo sai lệch về xu hướng kinh tế tương lai, từ đó dẫn đến quyết định đầu tư sai lầm và có thể dẫn đến thua lỗ. Một sự lẫn lộn phổ biến là nhiều nhà đầu tư xem xu hướng tăng trưởng GDP như “la bàn” để nhận xét sẽ tác động tích cực hay tiêu cực đến chỉ số chứng khoán. Tuy nhiên, về cơ bản thị trường chứng khoán phản ánh kỳ vọng, thường sẽ đi trước nền kinh tế thực từ 6-9 tháng, do đó TTCK thường được gọi là “phong vũ biểu” của nền kinh tế. Vì vậy, sự nhầm lẫn giữa các chỉ số cần được xem xét nghiêm túc và khắc phục triệt để.

Báo cáo tài chính của doanh nghiệp cũng bao gồm yếu tố sớm và yếu tố trễ

Tương tự các số liệu vĩ mô, dựa vào BCTC của doanh nghiệp, thông qua một vài phép tính cơ bản, chúng ta có thể xác định được một số chỉ số được xem là yếu tố sớm (leading indicators) và một số chỉ số là yếu tố trễ (lagging indicators).

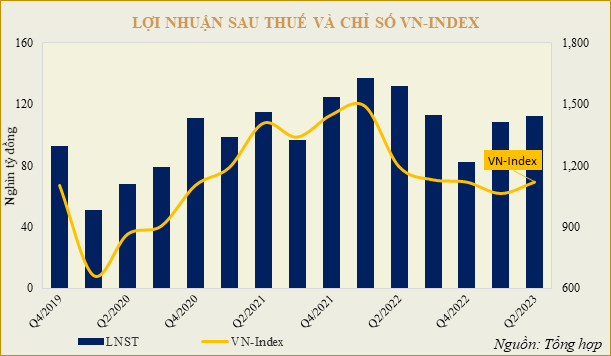

Thị trường chứng khoán là câu chuyện dựa trên kỳ vọng, nếu chỉ dự vào các yếu tố trễ (đã xảy ra) như doanh thu, lợi nhuận hay EPS, sẽ rất khó để mua được cổ phiếu trước khi chúng tăng giá. Do đó, cần phải tìm được những biến số mà sự thay đổi của những biến số này ít nhiều tác động đến tăng trưởng doanh thu và lợi nhuận của doanh nghiệp. Có hai chỉ báo mà các nhà đầu tư cần phân tích để nhận biết được triển vọng của doanh nghiệp cũng như tiềm năng tăng giá cổ phiếu trong tương lai.

Đồ thị bên dưới cho chúng ta thấy rằng biến lợi nhuận sau thuế của các doanh nghiệp niêm yết chỉ xác nhận những xu hướng đang diễn ra. Nói cách khác, chúng ta không thể sử dụng lợi nhuận sau thuế để dự báo triển vọng giá cổ phiếu vì nó chỉ là kết quả của các hoạt động kinh doanh kỳ trước và không cung cấp tín hiệu cho xu hướng giá sắp tới.

Điều chúng ta cần tìm là các thông tin tài chính có thể giúp chúng ta đánh giá triển vọng tăng trưởng của doanh nghiệp, yếu tố chính quyết định giá cổ phiếu.

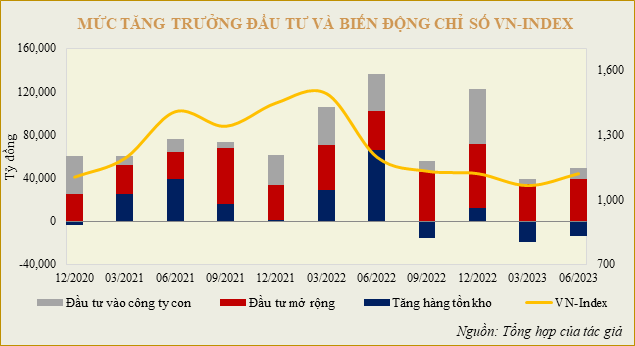

Thứ nhất là các giá trị về hoạt động đầu tư, bao gồm các hoạt động đầu tư giúp gia tăng năng lực tạo ra lợi nhuận trong những kỳ tới của doanh nghiệp. Cụ thể, bao gồm đầu tư tài sản mới, nâng cấp sản phẩm cũ, hàng tồn kho hoặc đầu tư vào những dự án liên doanh hay liên kết. Kết quả của quá trình đầu tư sẽ thúc đẩy tăng trưởng doanh thu và lợi nhuận của doanh nghiệp trong dài hạn, kéo theo sự thay đổi EPS kỳ vọng và sẽ có thể phản ánh dần dần vào giá cổ phiếu trong thời gian tới.

Thứ hai là chỉ số thay đổi nợ. Để gia tăng tài sản, doanh nghiệp cần phải có nguồn tài trợ. Sự thay đổi trong cơ cấu tài chính có thể có nhiều hàm ý về triển vọng của doanh nghiệp. Việc mạnh dạn gia tăng tỷ lệ nợ trên vốn chủ sở hữu cho thấy doanh nghiệp lạc quan hơn về triển vọng của tương lai, chấp nhận rủi ro cao hơn để đạt được mục tiêu, gia tăng lợi nhuận.

Biểu đồ bên dưới cho chúng ta thấy mối quan hệ giữa hoạt động đầu tư của các doanh nghiệp và chỉ số VN-Index. Trong những giai đoạn hoạt động đầu tư của các doanh nghiệp được mở rộng thì chỉ số VN-Index cũng tăng trưởng mạnh. Trong những giai đoạn kinh tế sắp tới được kỳ vọng thì các doanh nghiệp cũng sẽ cắt giảm hoạt động đầu tư và đó là những chỉ báo cho thấy chứng khoán sẽ khó có thể duy trì tăng trưởng và sẽ sụt giảm trong tương lai gần sắp tới.

Nhưng TTCK là thị tường của sự kỳ vọng, yếu tố mang tính định hướng và dự báo sẽ giúp nhà đầu tư nhìn được xa hơn vào triển vọng tương lai. Chỉ báo sớm do đó giúp nâng cao khả năng dự đoán và đưa ra quyết định phù hợp trong lĩnh vực tài chính và kinh tế, tránh sa đà đặt cược vào những gì trong quá khứ, vốn đã được phản ánh vào trong giá cổ phiếu.

Lê Hoài Ân, CFA - Nguyễn Phương Vân An

FILI

|