|

Tỷ lệ CASA tăng có liên quan gì tới sự sôi động của thị trường chứng khoán không?

Báo cáo tài chính quí 2-2023 của các ngân hàng cho thấy tỷ lệ tiền gửi không kỳ hạn (CASA) của các ngân hàng thương mại đã phục hồi sau bốn quí sụt giảm. CASA phục hồi được kỳ vọng sẽ giúp cải thiện chi phí vốn của các ngân hàng. Tuy nhiên, sự phục hồi này cũng có những điểm cần chú ý khi hoạt động sản xuất kinh doanh vẫn bấp bênh, nhưng thị trường chứng khoán thì đột nhiên sôi động…

Dòng tiền nếu chảy vào lĩnh vực phi sản xuất thì thị trường chứng khoán sẽ là đích đến chính. Ảnh: LÊ VŨ

|

Tỷ lệ CASA đóng một vai trò quan trọng đối với hệ thống ngân hàng thương mại trong những năm gần đây trong việc giảm thiểu chi phí vốn và góp phần cải thiện mức NIM (biên lãi ròng) cho các ngân hàng. Mức CASA được cải thiện phần nhiều đến từ các giải pháp số hóa mà hệ thống ngân hàng đã triển khai trong những năm qua. Tuy nhiên, cũng có những nhóm ngân hàng có tỷ lệ CASA tăng nhanh chủ yếu đến từ việc đẩy mạnh việc cấp tín dụng cho hệ sinh thái các doanh nghiệp liên quan. Nội dung chi tiết về việc CASA được tạo ra và tăng nhanh như thế nào từ việc phát triển hệ sinh thái có thể đọc ở bài viết Giải mã câu chuyện CASA của ngành ngân hàng.

Giải mã sự phục hồi của CASA

Trong thời gian qua, tỷ lệ CASA của hệ thống ngân hàng đã trải qua nhiều biến động: tăng nhanh trong năm 2021 đến đầu năm 2022, sau đó giảm mạnh trong bốn quí gần đây, đặc biệt là trong quí 1-2023, trước khi có những cải thiện trong quí 2 vừa qua. Kết quả tổng hợp cho thấy, mức độ cải thiện trong tỷ lệ CASA không đồng đều giữa các nhóm ngân hàng. Nhóm chuyên cho vay doanh nghiệp có tỷ lệ CASA phục hồi mạnh nhất, trong khi đó các ngân hàng có vốn nhà nước không có sự cải thiện đáng kể.

Các ngân hàng có tỷ lệ CASA cao nhất hệ thống như MBB và TCB cũng là các ngân hàng có mức phục hồi cao nhất so với quí 1-2023; MSB cũng có mức cải thiện rất đáng kể. Đây cũng là những ngân hàng có mức tăng trưởng tín dụng cao nhất trong sáu tháng đầu năm vừa qua và phần lớn tín dụng là cho vay doanh nghiệp.

|

Dòng tín dụng lớn tràn vào nền kinh tế, trong bối cảnh các hoạt động kinh tế vẫn rất ảm đạm trong dịch Covid-19, đã tạo ra những dòng tiền khổng lồ chảy vào thị trường chứng khoán.

|

Việc phát triển CASA của các ngân hàng có thể theo hai hướng: từ tiền gửi không kỳ hạn do các giải pháp số hóa và từ các khoản vay trong hệ sinh thái. Như vậy, khả năng cao việc MBB và TCB đẩy mạnh cho vay doanh nghiệp trong sáu tháng đầu năm là yếu tố chính kích hoạt lại dòng tiền chảy trong hệ thống các doanh nghiệp trong hệ sinh thái, qua đó góp phần tạo nên sự phục hồi đáng kể tỷ lệ CASA ở nhóm các ngân hàng này.

Các vấn đề đằng sau sự phục hồi của CASA

Có những vấn đề cần phải lưu ý đằng sau sự cải thiện tỷ lệ CASA trong quí vừa rồi. Trước hết, mặc dù việc phục hồi này được kỳ vọng sẽ giúp giảm chi phí huy động vốn của ngân hàng vì CASA là nguồn vốn giá rẻ, tuy nhiên kết quả tổng hợp từ báo cáo tài chính quí 2 của các ngân hàng niêm yết cho thấy tỷ lệ chi phí vốn huy động của các ngân hàng vẫn tiếp tục tăng và đạt đỉnh trong quí 2.

Mặc dù các lãi suất điều hành của Ngân hàng Nhà nước (NHNN) và lãi suất huy động của thị trường đã giảm trong những tháng gần đây, nhưng tác động từ các khoản tiền gửi kỳ hạn dài với lãi suất cao của giai đoạn trước vẫn đang ảnh hưởng đến mặt bằng chung lãi suất đầu vào của các ngân hàng. Điều đó khiến lãi suất cho vay của các ngân hàng sẽ khó có thể giảm ngay lập tức.

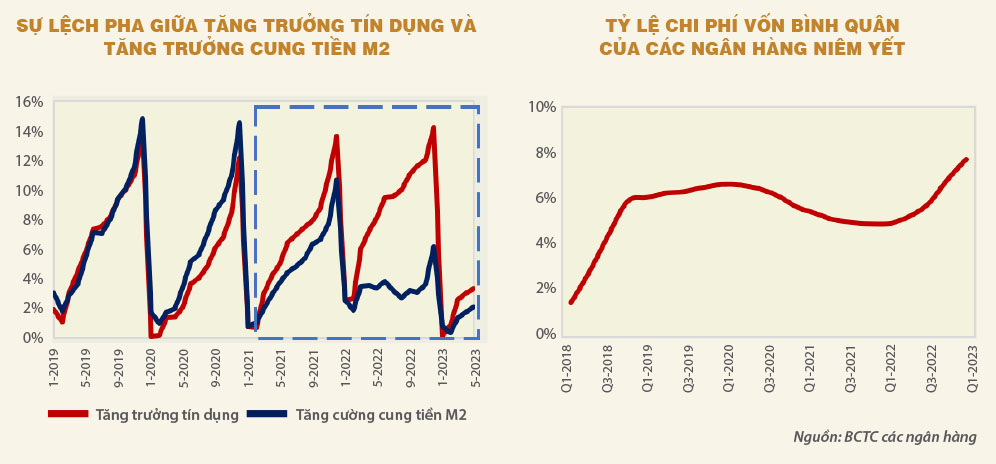

Một vấn đề khác cũng rất đáng chú ý đó là sự chênh lệch đáng kể giữa tốc độ tăng cung tiền và tín dụng kéo dài từ năm 2021 đến nay. Trong điều kiện kinh tế bình thường, mức tăng cung tiền và tăng trưởng tín dụng sẽ tương thích nhau. Tuy nhiên, sự lệch pha bắt đầu xuất hiện trong năm 2021 khi tăng trưởng tín dụng cao hơn tương đối so với tăng cung tiền.

Trong năm 2022, sự chênh lệch này càng lớn hơn. Tổng tăng trưởng tín dụng trong năm 2022 là 14,5%, trong khi tăng trưởng cung tiền chỉ đạt 5,5%. Mức tăng trưởng cung tiền thấp hơn có thể được lý giải bởi việc NHNN phải thực hiện việc bán ra một lượng lớn ngoại tệ, từ đó hút về lượng tiền đồng đáng kể trong nền kinh tế và gây ra một số khó khăn về thanh khoản trên thị trường tại một số thời điểm. Nếu loại bỏ sự tác động của việc bán ngoại tệ quy mô lớn ảnh hưởng đến lượng cung tiền đồng trong nền kinh tế thì chênh lệch giữa tăng trưởng tín dụng và cung tiền vẫn duy trì ở mức 4-5 điểm phần trăm trong năm 2022.

Trong sáu tháng đầu năm 2023, tín dụng dù chỉ tăng nhẹ 4,7%, nhưng vẫn vượt trội so với tăng cung tiền là 2,7%. Việc tăng cung tiền thấp hơn tăng tín dụng dai dẳng sẽ ảnh hưởng rất lớn đến LDR (tỷ lệ cho vay trên huy động) của các ngân hàng thương mại khi vẫn duy trì ở mức cao, nó còn có thể tạo ra những nguy cơ tiềm ẩn.

Nguy cơ tiềm ẩn đó có thể liên quan đến việc một phần dòng vốn tín dụng được cấp cho doanh nghiệp nhưng lại không thực sự được đưa vào hoạt động sản xuất kinh doanh. Thay vào đó, tiền có khả năng sẽ chảy vào các hoạt động phi sản xuất, hoặc thậm chí làm gia tăng giá của các tài sản tài chính. Trong bối cảnh thị trường bất động sản vẫn rất ảm đạm, dòng tiền nếu chảy vào lĩnh vực phi sản xuất thì thị trường chứng khoán sẽ là đích đến chính.

Sự tăng vọt về thanh khoản trên thị trường chứng khoán trong những tháng qua đã gợi mở một loạt rủi ro tiềm ẩn, đòi hỏi sự quan tâm đặc biệt từ phía các nhà quản lý chính sách tiền tệ cũng như chứng khoán. Như từng được thể hiện từ cuối quí 2-2021, khi tăng trưởng tín dụng bắt đầu tăng mạnh vượt xa tốc độ tăng trưởng cung tiền, dòng tín dụng lớn tràn vào nền kinh tế, trong bối cảnh các hoạt động kinh tế vẫn rất ảm đạm trong dịch Covid-19, đã tạo ra những dòng tiền khổng lồ chảy vào thị trường chứng khoán. Thanh khoản có những thời điểm lên đến 30.000-40.000 tỉ đồng/phiên. Thị trường tăng mạnh bởi yếu tố đầu cơ đã không thể duy trì sự tăng trưởng bền vững nên đã nhanh chóng giảm sút, tạo ra những biến động giá rất lớn và ảnh hưởng nặng nề đến danh mục của các nhà đầu tư.

Trong bối cảnh hiện tại, khi phần lớn tăng trưởng tín dụng từ đầu năm là cho vay doanh nghiệp, nhưng chủ yếu lại nằm ở nhóm các doanh nghiệp nhỏ và vừa, do mức tăng tín dụng của các doanh nghiệp niêm yết thấp, thì rủi ro về việc quản trị dòng tiền của doanh nghiệp sử dụng nợ vay của hệ thống ngân hàng lại tiếp tục là điều cần quan tâm.

Sự phục hồi của tỷ lệ CASA trong bối cảnh nền kinh tế vẫn đang rất khó khăn, cung tiền giảm liên tục, cần được hiểu rõ về bản chất trong sự tương quan với các yếu tố vĩ mô khác. Việc kiểm soát tăng trưởng tín dụng và đảm bảo dòng vốn được định hướng vào sản xuất kinh doanh là những thách thức cần được giải quyết để đảm bảo sự ổn định và bền vững của hệ thống tài chính và nền kinh tế.

Lê Hoài Ân - Đồng Hoàng Hương Liên

TBKTSG

|