|

Cơ hội đầu tư nào dành cho PVD, TV2 và HND?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan cho PVD nhờ đà tăng giá thuê giàn khoan; mua TV2 dựa trên tiềm năng dự án Nhiệt điện Sông Hậu 2; khả quan HND do đang giao dịch ở mức định giá rẻ.

Cổ phiếu PVD khả quan với giá mục tiêu 31,400 đồng/cp

Theo CTCK VNDirect (VND), Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (PV Drilling, HOSE: PVD) là lựa chọn hàng đầu trong nhóm dầu khí nhờ triển vọng rõ ràng và vững chắc của doanh nghiệp trong những năm tới.

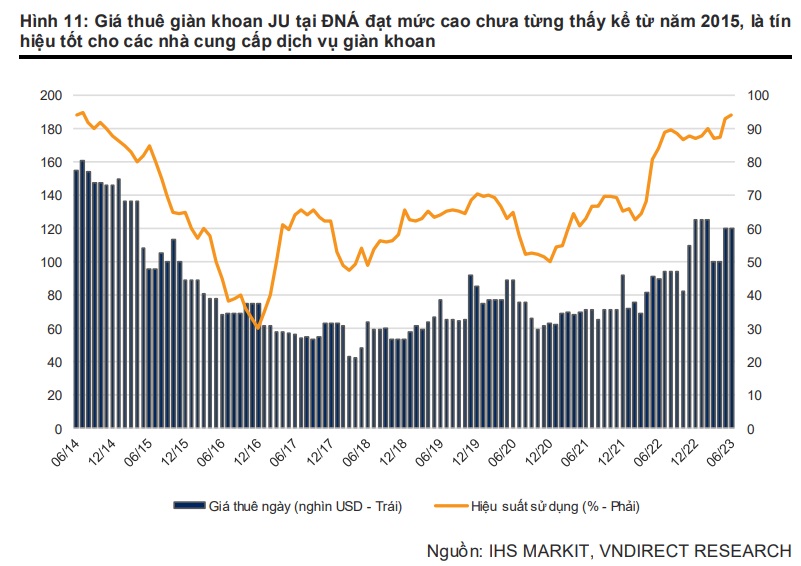

CTCK này duy trì khuyến nghị khả quan cho cổ phiếu PVD với mức giá mục tiêu là 31,400 đồng/cp. Trong đó, động lực tăng giá là giá thuê giàn JU cao hơn; tuy nhiên rủi ro giảm giá đến từ việc giá dầu giảm mạnh và giá thuê/hiệu suất sử dụng giàn JU thấp hơn kỳ vọng.

Hiện, giá thuê ngày giàn JU tham chiếu (loại 301-400 IC) tăng lên mức cao chưa từng thấy kể từ năm 2015 (trên 120.000 USD), tạo ra điều kiện kinh doanh rất thuận lợi cho các nhà cung cấp dịch vụ khoan như PVD.

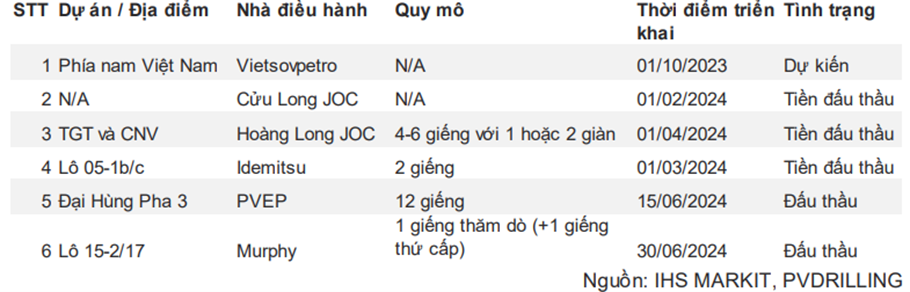

VNDirect cũng kỳ vọng thị trường khoan trong nước sẽ sôi động hơn từ năm 2024 trở đi khi Việt Nam đẩy mạnh các hoạt động thăm dò và khai thác (E&P), mang lại lượng việc làm tiềm năng lớn cho PVD trong những năm tới.

|

Một số chiến dịch khoan trong nước thời gian tới

|

Đây là cơ sở để VND nâng giả định hiệu suất sử dụng trung bình giàn JU lên 95% cho năm 2023-2025. Nhìn chung, nhóm phân tích dự báo kết quả kinh doanh của PVD sẽ có ‘bước ngoặt’ trong năm 2023 với lãi ròng dự kiến 506 tỷ đồng, sau đó tiếp tục tăng trưởng 88% và 29% so với cùng kỳ trong năm 2024-2025 nhờ hiệu suất sử dụng giàn JU cao và giá thuê giàn JU tăng 26%; 17% và 5% trong năm 2023-2025.

Điểm lại kết quả kinh doanh quý 2/2023, doanh thu của PVD giảm 7% so với cùng kỳ xuống 1,413 tỷ đồng chủ yếu do không ghi nhận doanh thu từ giàn khoan thuê ngoài và doanh thu dịch vụ giếng khoan giảm. Tuy nhiên, biên lãi gộp tăng mạnh 17 điểm % so với cùng kỳ chủ yếu nhờ mảng khoan phục hồi mạnh mẽ.

Đáng chú ý, PVD ghi nhận khoản bồi thường 70 tỷ đồng do việc chấm dứt hợp đồng khoan của khách hàng (Valeura Thailand). Kết quả, Công ty báo lãi ròng quý 2 đạt 161 tỷ đồng, trong khi cùng kỳ lỗ 60 tỷ đồng.

Xem thêm tại đây

Mua cổ phiếu TV2 với giá mục tiêu 51,000 đồng/cp

Quý 2/2023, CTCP Tư vấn Xây dựng Điện 2 (HOSE: TV2) ghi nhận doanh thu thuần 144 tỷ đồng và lãi sau thuế 14 tỷ đồng, giảm tương ứng 60% và 23% so với cùng kỳ. Lũy kế 6 tháng đầu năm, doanh thu thuần ở mức 269 tỷ đồng, giảm 57% và thực hiện 20% kế hoạch năm. Lãi sau thuế gần 23 tỷ đồng, giảm 28% và đạt 35% kế hoạch năm.

Công ty cho biết QHĐ VIII mới được phê duyệt tháng 5/2023, tuy nhiên để triển khai các dự án mới vẫn đang chờ kế hoạch thực hiện QHĐ VIII được phê duyệt, do đó việc thúc đẩy các dự án đã ký ghi nhớ đều chậm so với kế hoạch.

CTCK Vietcombank (VCBS) vẫn duy trì tích cực với TV2 dựa trên những lợi thế của doanh nghiệp nói chung và tiềm năng dự án nói riêng cũng như dự án Nhiệt điện Sông Hậu 2.

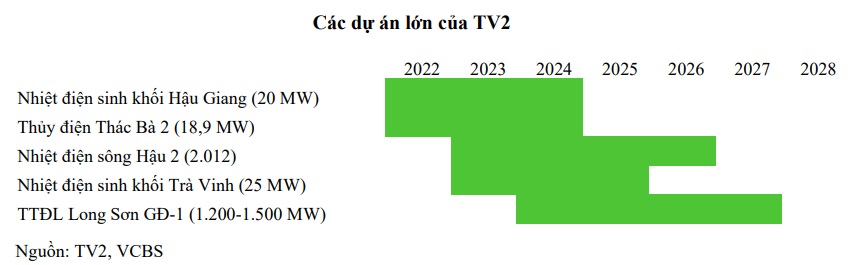

Theo đó, dự án nhà máy điện Sông Hậu 2 có công suất 2,012 MW, tổng vốn đầu tư khoảng 72,000 tỷ đồng, được chính phủ giao Tập đoàn Toyo Ink Group Berhad (Malaysia) làm chủ đầu tư từ tháng 3/2013.

Tháng 3/2023, tổ hợp thầu gồm TV2 và Sunway Construction đã ký kết hợp đồng EPC của dự án với tổng giá trị hợp đồng lên đến 2.42 tỷ USD, giá trị hợp đồng của TV2 trong tổ hợp thầu trên là 45% (hơn 1 tỷ USD). Tuy nhiên, dự án vẫn đang trong quá trình thu xếp vốn và các vướng mắc liên quan đến bồi thường giải phóng mặt bằng và tái định cư.

VCBS kỳ vọng Bộ Công Thương sẽ sớm có hướng dẫn cụ thể về các vướng mắc còn lại trong quá trình bồi thường tái định cư. Nhóm phân tích kỳ vọng chủ đầu tư sẽ thu xếp vốn thành công và dự án có thể được bắt đầu triển khai từ cuối năm 2023. Nếu được triển khai, dự án nhiệt điện Sông Hậu 2 sẽ mang lại hơn 25,000 tỷ đồng doanh thu cho TV2 giai đoạn 2024-2027

Ngoài ra, VCBS vẫn kỳ vọng vào tính khả thi cao của dự án nhiệt điện Sông Hậu 2 do khu vực phía Nam cũng cần phải bổ sung các nguồn điện chạy nền trước sự không ổn định và phụ thuộc cao vào yếu tố thời tiết của các nguồn năng lượng tái tạo nhằm đáp ứng nhu cầu phát triển kinh tế khu vực.

Sau cùng, VCBS đưa dự án Nhiệt điện Sông Hậu 2 vào mô hình định giá, dự phóng doanh thu thuần 2023 của TV2 đạt 1,012 tỷ đồng, giảm 23% so với cùng kỳ những lãi sau thuế dự kiến tăng 81% lên 96 tỷ đồng; EPS 2023 đạt 1,957 đồng/cp.

Kết luận, VCBS tiếp tục khuyến nghị mua đối với cổ phiếu TV2 và nâng giá mục tiêu lên 51,000 đồng/cp. Cần chú ý một số rủi ro tới từ thời tiết; rủi ro chính sách giá cho các dự án năng lượng tái tạo và các khó khăn trong triển khai xây dựng các dự án truyền tải; rủi ro thu xếp vốn không thành công cho dự án nhiệt điện Sông Hậu 2 và rủi ro liên quan đến giá nguyên vật liệu đầu vào.

Xem thêm tại đây

Cổ phiếu HND khả quan với giá mục tiêu 19,912 đồng/cp

Kết thúc quý 2/2023, CTCP Nhiệt điện Hải Phòng (UPCoM: HND) ghi nhận doanh thu thuần tăng 26% so với cùng kỳ lên 3,366 tỷ, tuy nhiên lãi sau thuế giảm 35% xuống 181 tỷ. Biên lãi gộp thu hẹp còn 6.8%, khá thấp khi so sánh với mức 13.8% cùng kỳ là nguyên nhân chính khiến lợi nhuận giảm.

CTCK Bảo Việt (BVSC) dự phóng doanh thu thuần HND năm 2023 đạt 11,494 tỷ đồng, tăng 9% so với cùng kỳ nhưng lãi sau thuế dự kiến giảm nhẹ 1% xuống 539 tỷ đồng. Sản lượng điện thương phẩm năm 2023 đạt mức 6,402 triệu kWh, tăng 5%.

Dù còn gặp một chút khó khăn trong ngắn hạn ở tình hình cung ứng than cho sản xuất điện, BVSC vẫn ưa thích HND trong dài hạn nhờ tăng trưởng nhu cầu tiêu thụ điện dự kiến khoảng 7-9%/năm trong các năm tiếp theo, đặc biệt khi miền Bắc gặp rủi ro thiếu điện từ nay đến 2025.

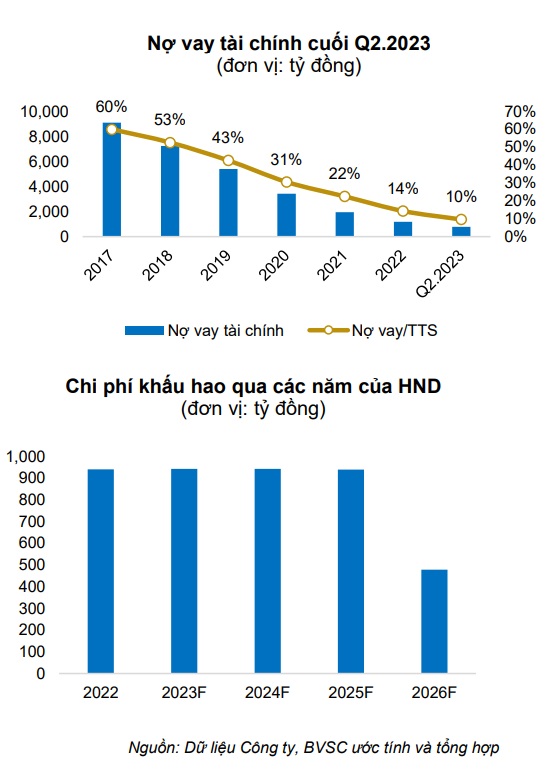

Bên cạnh đó, HND sẽ hoàn thành nghĩa vụ nợ vay vào 2024 và nghĩa vụ khấu hao các hạng mục chính vào năm 2026, giúp cải thiện hiệu quả hoạt động cho doanh nghiệp, đồng thời hứa hẹn mức cổ tức chi trả cho cổ đông tỷ lệ cao trong thời gian tới.

Cuối cùng, HND đang giao dịch ở mức định giá rẻ. Do đó, BVSC duy trì khuyến nghị khả quan cho cổ phiếu HND với giá mục tiêu 19,912 đồng/cp (tiềm năng tăng giá 34%).

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|