|

Triển vọng nào cho VRE, TDM và PVD?

Các công ty chứng khoán (CTCK) khuyến nghị mua VRE do thị trường cho thuê thương mại hồi phục tích cực hơn; khả quan cho TDM do nhu cầu tiêu thụ tăng trưởng ổn định và là doanh nghiệp cung cấp nước sạch hoạt động hiệu quả; mua PVD do nhu cầu giàn khoan và thị trường khoan dự báo vẫn tích cực.

Mua VRE với giá mục tiêu 36,600 đồng/cp

Theo CTCK Mirae Asset Việt Nam (Mirae Asset), 2022 là năm CTCP Vincom Retail (HOSE: VRE) vực dậy mạnh mẽ khi ghi nhận doanh thu đạt 7,361 tỷ đồng, tăng 25% so với năm trước.

Nổi bật nhất là doanh thu từ mảng cho thuê sàn thương mại đạt 6,812 tỷ đồng, tăng 45%, gần bằng doanh thu trước dịch. Trái lại, doanh thu từ bàn giao bất động sản giảm mạnh 62% chỉ còn 381 tỷ đồng, thấp nhất từ trước đến nay.

Năm 2022, biên lợi nhuận gộp đạt 51.8%, cao hơn mức 40.6% của năm trước, và cao nhất trong 5 năm trở lại đây. Lũy kế cả năm, VRE thu về 2,776 tỷ đồng lãi sau thuế, tăng 111% so với năm 2021. Đây cũng là mức lợi nhuận cao thứ hai chỉ đứng sau năm 2019, và vượt 14% so với kế hoạch lợi nhuận năm.

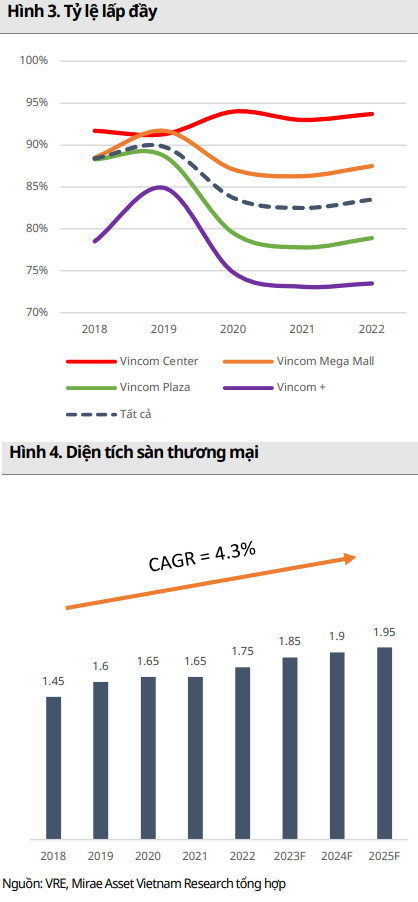

Trong năm, VRE là chủ đầu tư duy nhất mở mới với 3 trung tâm thương mại (TTTM), gồm Vincom Megamall Smart City tại Hà Nội, Vincom Plaza Bạc Liêu và Vincom Plaza Mỹ Tho, nâng tổng số TTTM lên 83 và tổng diện tích sàn thuê thương mại lên 1.75 triệu m2

Sang năm 2023, Mirae Asset kỳ vọng VRE sẽ tiếp tục mở rộng hệ thống với 2 TTTM mới, gồm VMM Grand Park (TP HCM) và Vincom Plaza tại Hà Giang. Tổng diện tích sàn thương mại ước tăng 5.7%.

Dẫn lời Ban lãnh đạo VRE, lượng khách đến các TTTM của Công ty năm 2022 tăng gần gấp đôi so với năm trước, đặt biệt tại các thành phố lớn như Hà Nội và TPHCM, lượng khách đã gần bằng mức trước dịch COVID-19, và các tỉnh thành khác cũng đạt xấp xỉ 80-85% lượng khách.

Mặt khác, tỷ lệ lấp đầy của các TTTM cũng tăng nhẹ 1% so với năm trước lên mức trung bình 83.5% cho thấy nhu cầu thuê sàn thương mại đang dần hồi phục.

Tuy nhiên, Mirae Asset nhận thấy TTTM lớn của VRE thường đi kèm với các khu đô thị của Vinhomes, do đó khi thị trường Bất động sản gặp khó khăn thì kế hoạch mở rộng của VRE cũng bịảnh hưởng đáng kể. Dù Chính phủ đã ban hành nhiều nghị định để hỗ trợ bất động sản, nhưng hiệu quả của những chính sách đó có thể cần nhiều thời gian để phát huy.

Dẫu vậy, CTCK này vẫn đánh giá cao VRE về dài hạn nhờ vào thị phần dẫn đầu, quỹ đất lớn, thương hiệu lâu năm, và khả năng kết nối với hệ sinh thái của Vinhomes. Bên cạnh đó, thị trường cho thuê sàn thương mại của Việt Nam trong dài hạn còn nhiều triển vọng phát triển khi các yếu tố vĩ mô như thu nhập bình quân, tỷ lệ đô thị hóa, cơ cấu dân số… vẫn rất thuận lợi so với các nước trong khu vực Đông Nam Á.

Nhờ vào thị trường cho thuê thương mại hồi phục tích cực hơn, Mirae Asset khuyến nghị mua cổ phiếu VRE với giá mục tiêu 36,600 đồng/cp.

Xem thêm tại đây

Khả quan TDM với giá mục tiêu 39,600 đồng/cp

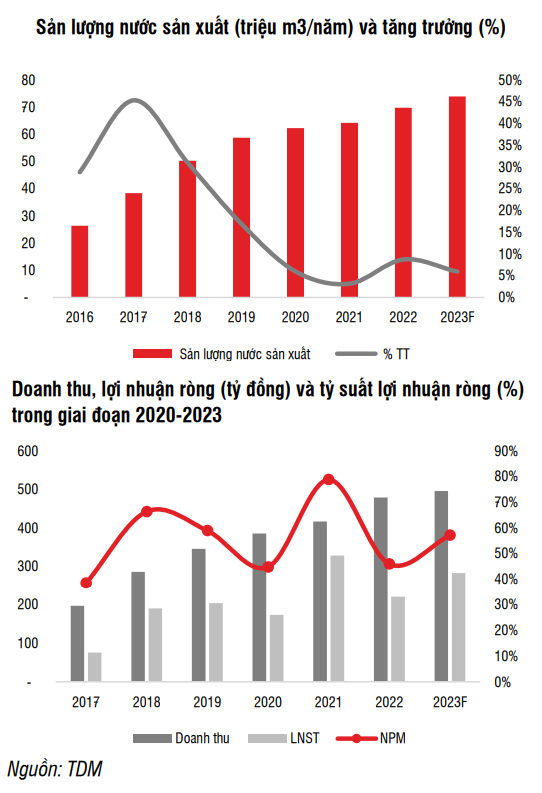

Theo CTCK SSI, năm 2022, CTCP Nước Thủ Dầu Một (HOSE: TDM) ghi nhận sản lượng nước sạch tiêu thụ đạt 69.8 triệu m3, tăng 9% so với năm 2021. Doanh thu tài chính giảm mạnh 88%, còn 24 tỷ đồng, do Công ty không nhận được cổ tức từ Biwase (doanh nghiệp mà TDM đang sở hữu 37.42% vốn) như năm 2021. Kết quả, lãi sau thuế giảm 33%, xuống 220 tỷ đồng.

Sang năm 2023, SSI dự báo lượng nước tiêu thụ của TDM sẽ đạt 72.3 triệu m3, tăng gần 4% so với năm trước. Sản lượng tiêu thụ tại Nhà máy nước Dĩ An sẽ đóng góp 83% tổng sản lượng tiêu thụ, đạt 60.3 triệu m3, tăng gần%.

Trong khi đó, nhu cầu tiêu thụ nước của khách hàng tại các khu công nghiệp dự kiến sẽ giảm trong nửa đầu năm 2023 do suy thoái kinh tế toàn cầu ảnh hưởng đến các ngành nghề xuất khẩu như dệt may, da giày, sản phẩm gỗ nội/ngoại thất.

Tuy nhiên, sản lượng tiêu thụ tại Nhà máy nước Bàu Bàng sẽ đạt 12 triệu m3/năm, tăng 7% so với năm 2022; chiếm 17% tổng lượng nước tiêu thụ khi Khu công nghiệp (KCN) VSIP 3 cho thuê 180 ha đất trong giai đoạn 2022-2023.

Doanh thu tài chính dự kiến đạt 111 tỷ đồng, tăng hơn 3.6 lần cùng kỳ chủ yếu đến từ khoản cổ tức 93.8 tỷ đồng của BWE (cổ tức tiền mặt 1,300 đồng/cp) sẽ được thanh toán vào ngày 26/04/2023. Khoản cổ tức này là động lực tăng trưởng chính cho lãi sau thuế của TDM trong năm 2023.

Sau cùng, SSI dự phóng doanh thu và lãi sau thuế của TDM trong năm 2023 lần lượt đạt 497 tỷ đồng, tăng hơn 3% và 283 tỷ đồng, tăng gần 29% so với năm 2022.

Nhìn chung, SSI duy trì triển vọng tích cực đối với hoạt động của TDM do nhu cầu tiêu thụ tăng trưởng ổn định và TDM là doanh nghiệp cung cấp nước sạch hoạt động hiệu quả nhất nhờ tỷ lệ thất thoát nước thấp với nguồn nguyên liệu ổn định từ cả sông Đồng Nai và hồ Phước Hòa.

Ngoài ra, sản lượng tiêu thụ tại Nhà máy Bàu Bàng dự kiến đạt10% trong giai đoạn 2022-2025 để đáp ứng nhu cầu trong tương lai tại KCN & Dân cư Bàu Bàng, cũng như các khách hàng công nghiệp mới tại VSIP 3.

Với những dự báo tích cực kể trên, SSI khuyến nghị khả quan cổ phiếu TDM với giá mục tiêu 39,600 đồng/cp (tiềm năng tăng giá 6.5%).

Trong dài hạn, SSI kỳ vọng thương vụ M&A nhà máy nước Gia Tân - Đồng Nai và CTCP Cấp nước Cần Thơ sẽ là động lực tăng trưởng lợi nhuận chính cho TDM khi nhu cầu tại Bình Dương tăng trưởng chậm lại.

Xem thêm tại đây

Mua PVD với giá mục tiêu 26,127 đồng/cp

Theo CTCK Ngân hàng Ngoại Thương Việt Nam (VCBS), năm 2022, Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (PV Drilling, HOSE: PVD) thể hiện sự phân hóa với doanh thu tăng 36% so với năm trước, tuy nhiên lỗ sau thuế 150 tỷ đồng.

Doanh thu tăng nhờ đơn giá cho thuê giàn khoan tự nâng tăng gần 10% và hiệu suất sử dụng các giàn khoan cải thiện đạt trên 85%, tuy nhiên lỗ sau thuế do tăng chênh lệch tỷ giá và đồng thời Công ty phải trích lập nợ phải thu khó đòi Kris Energy so với năm 2021 hoàn nhập phải thu từ thu nợ PVEP.

Dù vậy, VCBS dự báo 2023 là năm khả quan cho PVD bởi các yếu tố như giá dầu Brent dự kiến vẫn duy trì ở mức trên 85 USD/thùng, do đó sẽ kích hoạt các hoạt động thăm dò và khai thác dầu khí.

Theo báo cáo IHS Markit, giá thuê trung bình giàn khoan tự nâng tại khu vực Đông Nam Á năm 2023 sẽ đạt mức trên 100,000 USD/ngày, tăng 20% so với năm 2022, chủ yếu do nguồn cung giàn khoan đóng mới hạn chế, nhu cầu giàn khoan tự nâng cải thiện tạo ra nhiều cơ hội cho các giàn khoan dầu khí.

Bên cạnh đó, thị trường giàn khoan thế giới đang dần tiệm cận đạt trạng thái cân bằng cung-cầu, và nhu cầu giàn khoan sẽ có nhiều cơ hội cho các chương trình khoan với đơn giá thuê giàn tốt hơn.

Cuối cùng, hầu hết các giàn khoan đều có việc làm đến hết năm 2023.

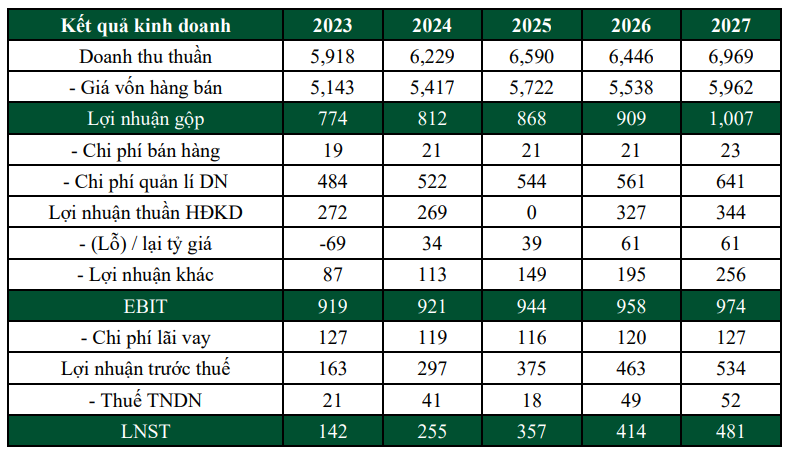

Năm 2023, VCBS dự phóng PVD ghi nhận doanh thu đạt 5,918 tỷ đồng, tăng hơn 9% so với năm trước, và lãi sau thuế đạt 142 tỷ đồng (năm 2022 âm 150 tỷ đồng). Lưu ý rằng lợi nhuận từ việc hoàn nhập 75 tỷ đồng nợ khó đòi Kris Energy tạm thời VCBS không đưa vào dự phóng.

|

Dự phóng kết quả kinh doanh giai đoạn 2023-2027 của PVD

(Đvt: Tỷ đồng)

Nguồn: VCBS

|

Với dự phóng kết quả kinh doanh 2023 khả quan, PVD vẫn là cổ phiếu được VCBS ưa thích trong ngành dầu khí. Kết luận, VCBS khuyến nghị mua cổ phiếu PVD với giá mục tiêu 26,127 đồng/cp.

Dù vậy, rủi ro có thể tới từ việc PVD đang có dư nợ vay dài hạn gần 135 triệu USD và nợ vay ngắn hạn 34 triệu USD chủ yếu với mức lãi suất Libor 3 tháng + 3% hoặc Libor 3 tháng + 2% tùy hợp đồng. Trường hợp mức tỷ giá USD/VND trong năm 2023 biến động, PVD có thể tiếp tục ghi nhận lỗ tỷ giá ở mức cao.

Ngoài ra, trong trường hợp giá dầu xuống thấp hơn dự kiến, nhu cầu giàn khoan có thể giảm mạnh dẫn đến việc giảm giá thuê giàn khoan; giảm hiệu suất hoạt động các giàn khoan, và khó khăn trong việc ký hợp đồng khoan mới với đối tác.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|