|

Thị trường IPO khó phục hồi do rủi ro suy thoái, hỗn loạn ngân hàng

Hỗn loạn gần đây của ngành ngân hàng và rủi ro suy thoái đang gây rắc rối cho thị trường IPO toàn cầu, khiến chặng đường phục hồi gặp nhiều khó khăn, dù trước đó nhà đầu tư cho rằng chu kỳ tồi tệ nhất của nó có thể đã qua.

Khả năng mở cửa xa vời

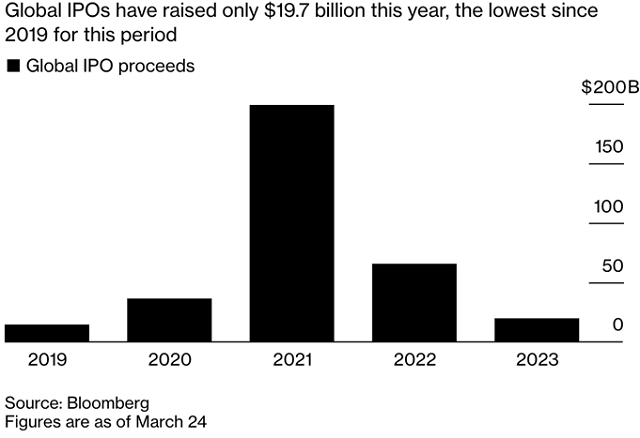

Các công ty chỉ huy động được 19.7 tỷ USD thông qua các đợt IPO kể từ đầu năm 2023, theo dữ liệu do Bloomberg tổng hợp. Con số này giảm 70% so với cùng kỳ năm ngoái và là mức thấp nhất kể từ năm 2019. Giảm mạnh nhất là ở Mỹ, nơi doanh nghiệp chỉ huy động được 3.2 tỷ USD.

Thị trường IPO trầm lắng từ năm ngoái, khi lạm phát cao và làn sóng tăng lãi suất mạnh mẽ của các ngân hàng trung ương làm giảm khẩu vị rủi ro của nhà đầu tư.

Lượng tiền thu về từ IPO toàn cầu thấp nhất 4 năm

Thị trường cổ phiếu từng phục hồi mạnh mẽ vào đầu năm 2023 nhờ tâm lý lạc quan về đà phục hồi của Trung Quốc hậu Zero-COVID và các đợt tăng lãi suất quy mô nhỏ. Tuy nhiên, cho đến nay, phần lớn thị trường lại sụp đổ, làm tiêu tan hy vọng mở cửa trở lại của hoạt động IPO. Nguyên nhân đến từ hỗn loạn của ngành ngân hàng sau sự sụp đổ của một số nhà băng cỡ trung ở Mỹ và thất bại của Credit Suisse Group.

Tất cả làm tăng thêm sự không chắc chắn xung quanh lộ trình tăng lãi suất của Fed và các ngân hàng trung ương.

Udhay Furtado, đồng Giám đốc của Citigroup Inc, cho biết: “Lãi suất là vấn đề số một. Bên cạnh đó là chỉ đạo của ngân hàng trung ương, để xác định xem liệu vào quý thứ hai, thứ ba hay thứ tư thì thị trường IPO mới có thể mở cửa lại. Còn tại thời điểm này, nó có thể rất xa vời”.

Để thị trường IPO có thể mở cửa lại, cần có một sự ổn định nhất định trên thị trường chứng khoán. Song, chỉ số đo lường mức độ biến động đã tăng vọt lên trên 20 điểm vào tháng 3 sau sự sụp đổ của Silicon Valley Bank (SVB) và một số tổ chức cho vay khác trong khu vực. Có những dấu hiệu cho thấy rắc rối của ngành ngân hàng đang ảnh hưởng đến kế hoạch IPO của các doanh nghiệp.

Tạm hoãn IPO

Oldenburgische Landesbank AG, một ngân hàng của Đức được hậu thuẫn bằng vốn cổ phần tư nhân, đã tạm dừng kế hoạch IPO dự kiến diễn ra vào đầu tháng 5. Nguyên nhân là nhà đầu tư lo ngại về sức khỏe của hệ thống ngân hàng toàn cầu, Bloomberg News đưa tin tuần trước.

Stephanie Niven, Giám đốc danh mục đầu tư tại Ninety One, cho biết: “Vẫn còn nhiều điều không chắc chắn để nói về những gì sẽ xảy ra vào cuối năm nay, và nó mới thực sự khiến các nhà đầu tư khá lo lắng. Đây là khoảng thời gian mà họ sẽ cảm thấy không an tâm để rót vốn vào các doanh nghiệp mà họ không biết”.

Tuy nhiên, vẫn có một điểm sáng, đó là hoạt động bán cổ phần của các công ty đã niêm yết. Hoạt động chào bán cổ phiếu ra thị trường lần thứ hai đã thu về 76 tỷ USD kể từ đầu năm 2023, tăng 48% so với cùng kỳ năm ngoái, theo số liệu của Bloomberg. Trong đó phải kể đến việc Japan Post Bank có thể huy động được 1.3 ngàn tỷ yên (9.9 tỷ USD), đợt chào bán lớn nhất trong gần hai năm qua.

Bán tháo

Fomento Economico Mexicano đã huy động được 3.7 tỷ euro (4 tỷ USD) từ việc bán cổ phần Heineken vào tháng 2, và là thương vụ thoái vốn lớn nhất khu vực châu Âu, Trung Đông và châu Phi kể từ năm 2004. Một giao dịch thoái vốn lớn khác bao gồm giao dịch khối trị giá 2.4 tỷ USD ở London Stock Exchange Group và Bỉ bán 2.3 tỷ USD cổ phiếu BNP Paribas SA.

Các doanh nghiệp cũng chuyển sang trái phiếu chuyển đổi, cho phép họ vay vốn với chi phí rẻ hơn.

Các doanh nghiệp, từ công ty giao đồ ăn Delivery Hero SE của Đức đến công ty giải trí bằng video iQIYI Inc. của Trung Quốc và hãng sản xuất xe điện Rivian Automotive Inc., đều đã phát hành trái phiếu chuyển đổi. Khoảng 6.4 tỷ USD đã được huy động dưới dạng trái phiếu chuyển đổi trên toàn cầu trong năm nay, theo dữ liệu do Bloomberg tổng hợp.

Tuy nhiên, sau sự sụp đổ của ngân hàng Silicon Valley Bank, các chủ ngân hàng vẫn lạc quan rằng hoạt động của thị trường vốn cổ phần sẽ phục hồi ngay khi có cơ hội, còn trái phiếu chuyển đổi sẽ vẫn là một công cụ huy động vốn hấp dẫn .

Lawrence Jamieson, một giám đốc của Barclays Plc, cho biết vào ngày 22/03 rằng: “Chúng tôi vẫn lạc quan thận trọng về triển vọng của thị trường IPO. Sự hỗn loạn của ngành ngân hàng dường như chỉ là một cú sốc niềm tin, chứ không phải là một cú sốc tín dụng”.

Kim Dung (Theo Bloomberg)

FILI

|