|

Sự sụp đổ của SVB cho thấy trái phiếu Chính phủ Mỹ chưa chắc đã phi rủi ro

Trái phiếu Chính phủ Mỹ trở thành nỗi ám ảnh đối với nhà đầu tư và chủ ngân hàng, những người đã bỏ qua các yếu tố cơ bản về rủi ro lãi suất, và thị trường này có thể xuất hiện nhiều bất ngờ hơn.

Nhìn sâu hơn vào cuộc khủng hoảng ngân hàng hiện tại ở Mỹ và nguyên nhân của nó có thể khiến bất kỳ ai phải bất ngờ, nhất là những người biết về sự sụp đổ của năm 2008. Silicon Valley Bank (SVB) không phải bị nhấn chìm bởi những khoản cho vay xảo quyệt dành cho những người mua nhà thiếu cẩn trọng. Đó là nguy cơ đến từ một danh mục những tài sản được cho là an toàn nhất trên trái đất: Trái phiếu Chính phủ Mỹ.

Lãi suất tăng

Tất nhiên, những khoản cho Chính phủ vay đó hoàn toàn an toàn. Tuy nhiên, số trái phiếu mà SVB mua về cơ bản còn nhiều năm nữa mới đáo hạn và nếu trong thời gian đó, SVB đột ngột cần thanh khoản thì sao. Vấn đề nằm ở diễn biến giá của những trái phiếu này trong thời gian đó. Được mua trong thời kỳ lãi suất cực thấp, những trái phiếu Chính phủ Mỹ dài hạn đó luôn có khả năng giảm giá nếu lãi suất tăng. Đó là điều đã xảy ra trong năm qua.

Từ năm 2022, Cục Dự trữ Liên bang Mỹ (Fed) đã tăng lãi suất với tốc độ nhanh nhất nhiều thập kỷ qua nhằm kiềm chế lạm phát, với lãi suất chính sách tăng từ khoảng 0%-0.25% lên 4.75% - 5%. Giá trái phiếu Chính phủ Mỹ đi xuống, vì giá của loại tài sản này biến động ngược lại với lãi suất. Đó chỉ là vấn đề trước mắt đối với những người muốn bán trái phiếu trước khi nó đáo hạn.

Thật không may cho SVB, ngân hàng này lại rơi vào trường hợp đó. Khách hàng của SVB (nhiều trong số này gửi nhiều hơn 250,000 USD - mức tiền gửi tối đa để được bảo hiểm) trở nên lo lắng và bắt đầu rút tiền. SVB chỉ có thể bán trái phiếu Chính phủ Mỹ, cũng như trái phiếu thế chấp được hỗ trợ bởi các cơ quan Chính phủ, với mức lỗ nặng. Ngân hàng này đã sụp đổ trong vòng vài ngày.

Paul McCulley, cựu Chuyên gia kinh tế trưởng của Pacific Investment Management, cho biết: “Chúng tôi luôn coi trái phiếu Chính phủ Mỹ là tài sản an toàn nhất thế giới. Đó là vì chất lượng tín dụng, chứ không phải vì sự ổn định trong giá tài sản. Có một sự khác biệt rất lớn giữa hai thứ đó”.

Kim Forrest, Giám đốc đầu tư của Bokeh Capital Partners, nói rằng bà không thể hiểu được tại sao các chủ ngân hàng SVB đã không phát hiện ra rủi ro về kỳ hạn mà họ đang phải đối mặt.

Bà nói: “Họ phải thực sự nắm rõ các thông số, về những gì sẽ xảy ra với số trái phiếu này dựa trên các dự báo về lãi suất. Những người được cho là thông minh ở Thung lũng Silicon không thể kết hợp điều đó lại với nhau và làm một phép tính nhỏ hay sao?”

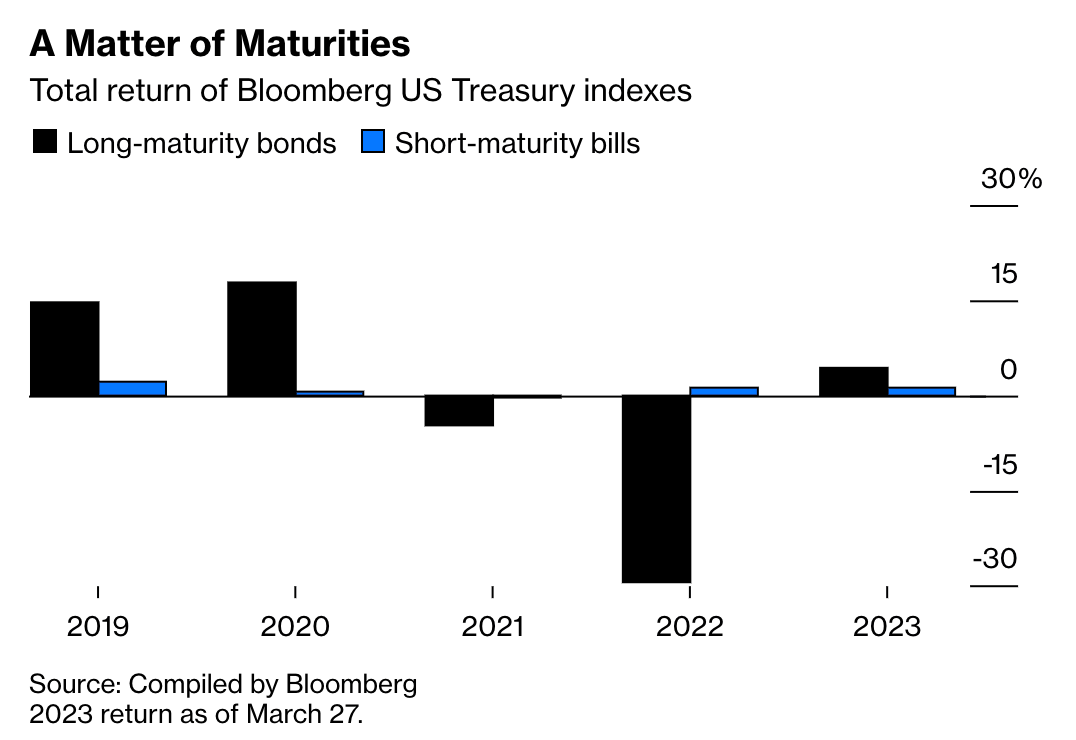

Tổng lợi nhuận của các chỉ số Trái phiếu Chính phủ Mỹ do Bloomberg theo dõi

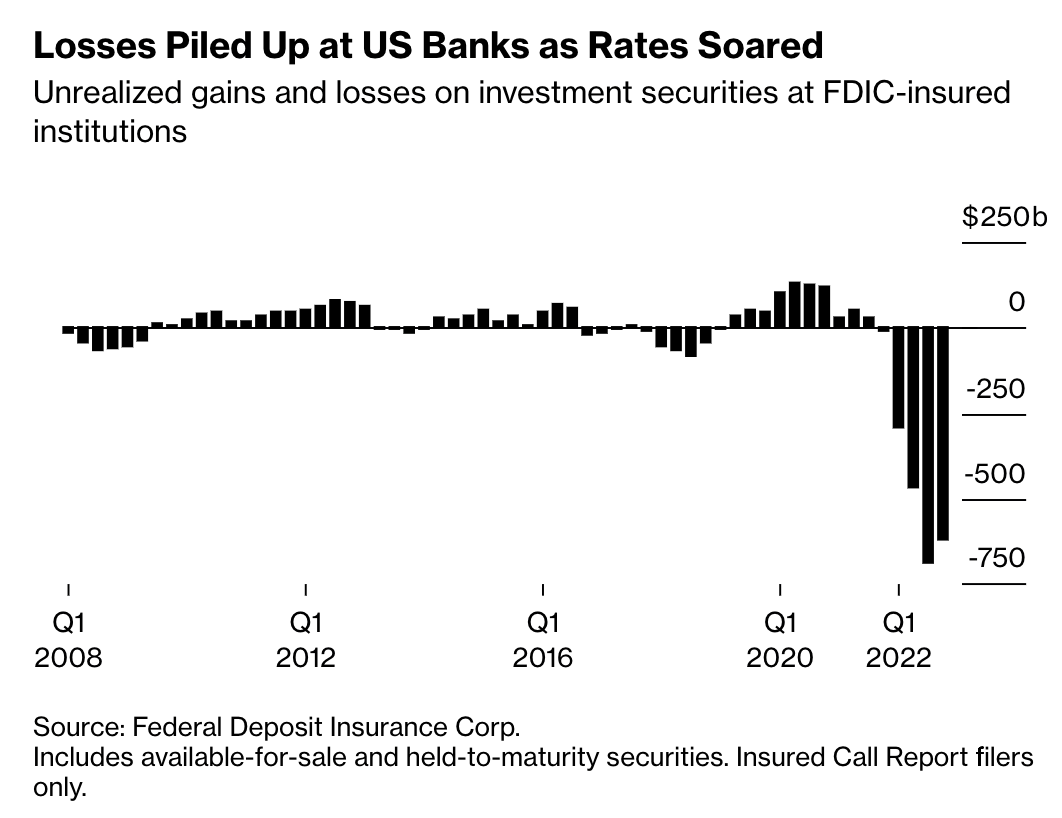

Hầu hết ngân hàng có tình hình khác hẳn với SVB. SVB có tỷ lệ tiền gửi không bảo hiểm cao và tập trung vào giới startup, công nghệ, trong khi ngân hàng khác thì không. Tuy vậy, các ngân hàng ở Mỹ nắm giữ hơn 4,000 tỷ USD trái phiếu Chính phủ. Trong khi đó, thị trường trái phiếu Chính phủ Mỹ năm ngoái đã ghi nhận mức giảm mạnh nhất kể từ ít nhất là đầu những năm 1970, với trái phiếu có kỳ hạn dài nhất đã giảm gần 30%.

Đó là một lý do khiến thị trường vẫn còn lo ngại tình trạng hỗn loạn của ngân hàng sẽ lan rộng, ngay cả sau khi Bộ Tài chính Mỹ, Fed và Tập đoàn Bảo hiểm Tiền gửi Liên bang (FDIC) đã can thiệp khẩn cấp để bảo vệ cho tất cả người gửi tiền tại SVB và Signature Bank.

Các nhà hoạch định chính sách chưa chắc chắn liệu những ngân hàng khác có được bảo đảm tương tự hay không. Kết quả, tiền gửi tiếp tục chảy ra khỏi các ngân hàng, đặc biệt là các ngân hàng địa phương với quy mô nhỏ hơn.

Fed đã cho các ngân hàng vay hàng trăm tỷ đôla sau khi SVB sụp đổ để đảm bảo tính thanh khoản của họ. Trong đó phải kể tới chương trình hỗ trợ khẩn cấp với điều khoản “hào phóng”, cho phép các nhà băng thế chấp trái phiếu Chính phủ Mỹ và các trái phiếu khác để vay. Với hành động này, ngân hàng trung ương, vốn đã nắm giữ số trái phiếu lợi suất thấp trị giá hàng ngàn tỷ đô la được phát hành trong đại dịch, đã giúp loại bỏ bớt rủi ro liên quan tới lãi suất ra khỏi hệ thống ngân hàng.

Giới nhà băng Mỹ thua lỗ chồng chất khi lãi suất tăng

Tuy nhiên, Fed cũng đang tiếp tục thắt chặt tiền tệ. Cơ quan này đã tăng lãi suất thêm 25 điểm cơ bản vào ngày 22/03. Giá trái phiếu Chính phủ Mỹ hiện tại đã phục hồi, bởi vì thị trường cho rằng Chủ tịch Jerome Powell và các đồng nghiệp của ông sẽ thay đổi hướng đi. Nếu không, điều đó có thể gây ra nhiều tổn thất hơn cho thị trường trái phiếu Chính phủ Mỹ cũng như nhiều rắc rối hơn cho các ngân hàng đang nắm giữ chúng.

Thanh khoản hao hụt

Lãi suất tăng không phải là vấn đề duy nhất của thị trường trái phiếu Chính phủ Mỹ trị giá 24,000 tỷ USD. Một vấn đề khác là mối quan tâm bây lâu nay về tính thanh khoản của thị trường này.

Nhiều tổ chức và doanh nghiệp tin tưởng thị trường trái phiếu Chính phủ Mỹ sẽ hoạt động trơn tru. Tuy nhiên, tâm lý sợ hãi và sự không chắc chắn trong tháng vừa qua đã tạo ra sự biến động gần như chưa từng có, với biên độ dao động lợi suất của một số trái phiếu đạt mức cao chưa từng thấy trong 40 năm qua.

Các chiến lược gia của JPMorgan Chase & Co. đã nói với khách hàng vào giữa tháng 3/2023 rằng thanh khoản đã bị tổn hại đáng kể, khi giao dịch trái phiếu Chính phủ Mỹ tăng lên mức kỷ lục 1,500 tỷ USD trong một ngày.

Bế tắc trần nợ

Có một rủi ro khác đối với trái phiếu Chính phủ Mỹ là khả năng xảy ra bế tắc về trần nợ, tức là khi mà các chính trị gia có thể sẽ không đạt được thỏa hiệp về việc nâng giới hạn vay của Mỹ.

Nếu không đạt được thoả thuận trước khi thị trường trái phiếu Chính phủ Mỹ không thể tiếp tục huy động được vốn để trang trải chi tiêu của Chính phủ, nó có thể gây ra tình trạng vỡ nợ chưa từng có đối với nợ công của Mỹ và đẩy hệ thống tài chính toàn cầu vốn phụ thuộc nhiều vào loại trái phiếu này chịu một đòn giáng nặng nề.

Câu chuyện trần nợ năm 2011 từng thôi thúc S&P Global Ratings hạ xếp hạng tín dụng đối với trái phiếu Chính phủ Mỹ, chỉ vài ngày sau khi Washington đạt được thỏa thuận nâng trần nợ công và ngăn chặn được tình trạng vỡ nợ.

Các cuộc tranh luận lặp đi lặp lại ở Washington về trần nợ có thể là một lý do khiến nhà đầu tư trên khắp thế giới đang tìm kiếm tài sản thay thế tiềm năng cho trái phiếu chính phủ Mỹ với tư cách là một nơi an toàn để cất giữ tài sản.

Một nguyên nhân khác là việc Mỹ sử dụng các biện pháp trừng phạt tài chính rất mạnh tay, bao gồm cả việc đóng băng tài sản của ngân hàng trung ương Nga sau chiến dịch quân sự đặc biệt tại Ukraine. Điều này khiến một số quốc gia nắm giữ nhiều trái phiếu Chính phủ Mỹ tự hỏi điều đó có thể xảy ra với họ vào một ngày nào đó không?

Tài sản an toàn thay thế

Các lựa chọn thay thế đôi khi được đề cập đến như vàng, hay đồng tiền của các nền kinh tế lớn khác (ví dụ đồng Nhân dân tệ của Trung Quốc). Tất nhiên, rất khó để đưa ra một lý do thuyết phục rằng chúng tốt hơn trái phiếu Chính phủ Mỹ.

Đối với nhiều nhà đầu tư Mỹ đang tìm kiếm một tài sản phi rủi ro, tiền mặt dường như là lựa chọn tốt nhất. Nếu có lượng tiền gửi dưới giới hạn bảo hiểm 250,000 USD, tài khoản ngân hàng rõ ràng rất đáng tin cậy. Nhưng nhiều người tiết kiệm, kể cả cá nhân và tổ chức, trong những tháng qua lại tìm kiếm các lựa chọn khác, chẳng hạn như các quỹ tiền tệ có hiệu suất cao hơn của Mỹ.

Các quỹ này ghi nhận dòng tiền đổ vào hàng tuần lớn nhất kể từ đầu đại dịch COVID-19. Những quỹ này đầu tư mạnh vào trái phiếu Chính phủ Mỹ, mặc dù với thời gian đáo hạn rất ngắn, để giúp bảo vệ họ khỏi rủi ro lãi suất. Khi lãi suất tăng lên, các quỹ có thể tiếp tục luân chuyển các khoản nắm giữ của họ và trả cho các nhà đầu tư mức lợi suất mới cao hơn.

Trái phiếu Chính phủ Mỹ sẽ biến động ra sao và hệ thống tài chính phải gánh chịu thêm bao nhiêu thiệt hại, tất cả chủ yếu phụ thuộc vào Fed.

Kim Dung (Theo Bloomberg)

FILI

|