|

Tăng trưởng lợi nhuận ngành ngân hàng sẽ giảm tốc?

Theo báo cáo cập nhật mới nhất của VNDirect, tăng trưởng lợi nhuận của ngành sẽ giảm tốc và đạt 10-11% so với cùng kỳ trong năm 2023-2024 (từ mức 32% so với cùng kỳ năm 2022) do tăng trưởng tín dụng chậm lại, NIM thu hẹp và chi phí tín dụng tăng.

Sóng gió vẫn tiếp diễn trong năm 2023

Việc Ngân hàng Nhà nước (NHNN) tăng mạnh 200 điểm cơ bản lãi suất điều hành sẽ tác động tiêu cực đến NIM của các ngân hàng khi chi phí vốn tăng và lãi suất cho vay khó có thể theo kịp. Bên cạnh đó, thị trường bất động sản (BĐS) và trái phiếu doanh nghiệp (TPDN) tiếp tục khó khăn sẽ tác động xấu lên chất lượng tài sản cũng như tình hình thanh khoản của các ngân hàng.

Ngoài ra, câu chuyện tăng vốn sẽ lại là một chủ đề đáng chú ý trong năm 2023, đặc biệt là các ngân hàng quốc doanh. Nhìn chung, tăng trưởng lợi nhuận của ngành sẽ giảm tốc và đạt 10-11% so với cùng kỳ trong năm 2023-2024 (từ mức 32% so với cùng kỳ năm 2022) do tăng trưởng tín dụng chậm lại, NIM thu hẹp và chi phí tín dụng tăng.

Thận trọng hơn trong nửa đầu năm, lạc quan hơn vào nửa cuối năm

VNDirect giữ lập trường thận trọng với triển vọng ngành ngân hàng trong nửa đầu năm 2023 do căng thẳng thanh khoản và rủi ro TPDN vẫn hiện hữu. Khoảng 46 nghìn tỷ đồng TPDN đáo hạn trong 6 tháng đầu năm 2023 sẽ là một thử thách lớn lên hệ thống tài chính. Tuy vậy, sang nửa cuối năm, tình hình sẽ trở nên khả quan hơn khi lãi suất và căng thẳng tỷ giá được dịu bớt; và vấn đề thanh khoản cũng được giải quyết phần nào nhờ Chính phủ đẩy mạnh các gói đầu tư công. Rủi ro giảm giá: (1) lãi suất tăng cao hơn dự kiến, (2) nợ xấu tăng cao hơn dự kiến, (3) khó khăn trên thị trường BĐS và TPDN tiếp tục kéo dài.

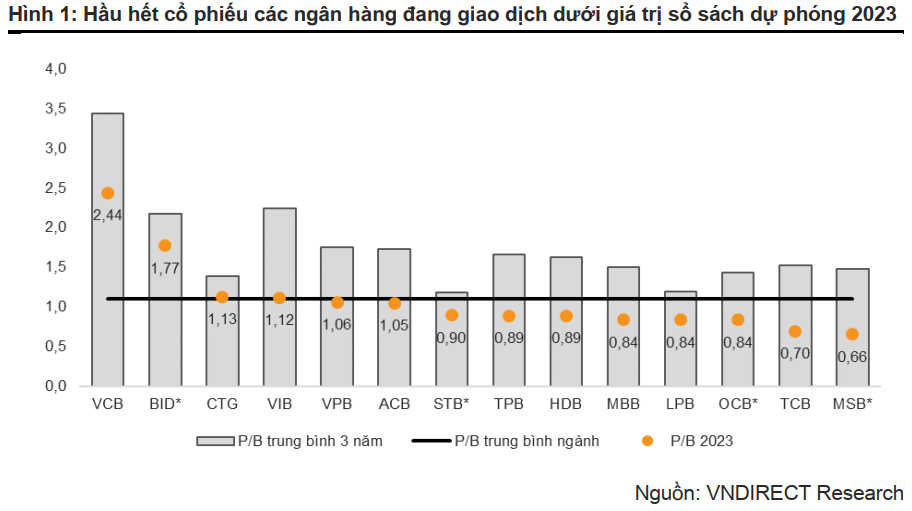

Thị trường điều chỉnh mở ra cơ hội đầu tư hấp dẫn cho ngành ngân hàng

"Khác nhau ở góc nhìn, người lạc quan sẽ nhìn bức tranh với gam màu tươi sáng hơn". Hệ thống ngân hàng đã được cải thiện hơn nhiều so với trước đây, và ngân hàng vẫn là ngành được hưởng lợi nhiều nhất từ câu chuyện tăng trưởng kinh tế của Việt Nam trong dài hạn. Do đó, định giá ở mức thấp nhất lịch sử (1,1 lần P/B năm 2023) đang mở ra một cơ hội đầu tư hết sức hấp dẫn. Với bối cảnh hiện tại, VNDirect ưu tiên các ngân hàng có khả năng phòng thủ trước những biến động (quản trị rủi ro tốt và cho vay BĐS hạn chế), điển hình như VCB và ACB. Tuy vậy, một khi sóng gió qua đi, VNDirect có phần ưu tiên những ngân hàng có định giá rẻ, bộ đệm vốn vững chắc và có tỷ trọng cho vay BĐS và TPDN lớn trong danh mục tín dụng.

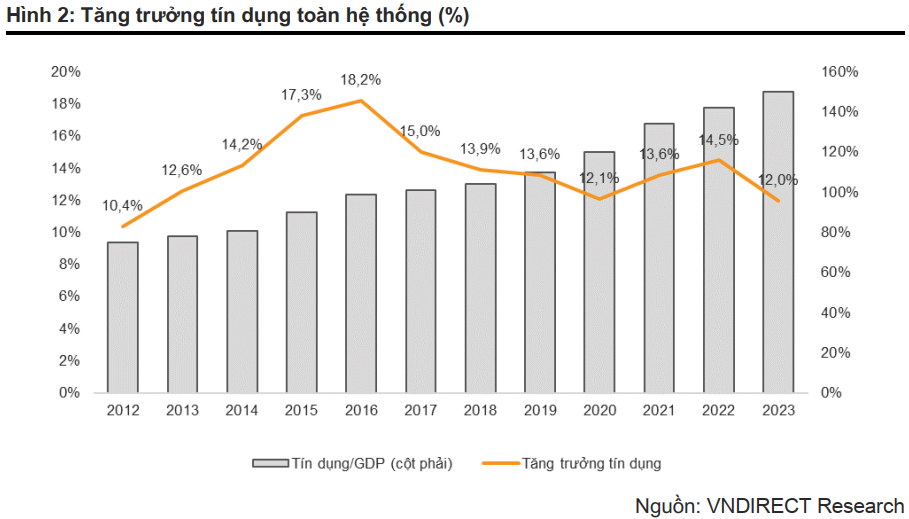

Tăng trưởng tín dụng hệ thống sẽ chậm lại và đạt khoảng 12% trong 2023

Tín dụng hệ thống đã tăng 14.5% trong 2022, cao hơn mức cùng kỳ năm 2021 (+13.6%). Tuy nhiên, tín dụng chỉ tăng thêm ~5% từ cuối tháng 6 đến cuối tháng 12 (6 tháng đầu năm 2022 tăng 9.5% so với đầu năm) - chậm lại rõ rệt khi ổn định kinh tế vĩ mô vẫn đang là ưu tiên hàng đầu của Chính phủ trong năm 2022 và kể cả 2023-24.

Tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% năm 2023 do thị trường BĐS kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao. Các chủ đầu tư sẽ gặp khó khăn trong việc huy động vốn khi thị trường TPDN trầm lắng và lãi suất tăng cao làm ảnh hưởng lên nhu cầu vay mua nhà. Xuất khẩu, một trong những trụ cột tăng trưởng chính của Việt Nam, sẽ giảm tốc và đạt 9.5% trong năm 2023, theo ước tính của VNDirect (từ mức 14% trong năm 2022). Hơn nữa, các doanh nghiệp sẽ tạm thời ngưng mở rộng hoạt động sản xuất kinh doanh trong bối cảnh lãi suất tăng cao và nhu cầu tiêu dùng suy yếu.

Ngoài ra, lạm phát dự kiến vẫn sẽ ở mức cao. Mặc dù lạm phát toàn cầu đã có dấu hiệu đạt đỉnh, VNDirect nhận thấy lạm phát tại Việt Nam vẫn có thể duy trì mức cao do (1) mức tăng tiền lương 20.8%, có hiệu lực từ tháng 7/2023 và (2) sự tăng giá ở các dịch vụ như y tế, vận tải công cộng,…

Cuối cùng, căng thẳng thanh khoản cũng là một nguyên nhân làm chậm lại đà tăng trưởng tín dụng. Vào cuối quý 3/2022, các ngân hàng đều ghi nhận chỉ số LDR tăng mạnh, một số ngân hàng đã gần chạm ngưỡng quy định (85%).

Trước bối cảnh hiện nay, NHNN sẽ ưu tiên các NHTM có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh, tỷ lệ an toàn vốn cao và quản trị rủi ro tốt.

Hàn Đông

FILI

|