|

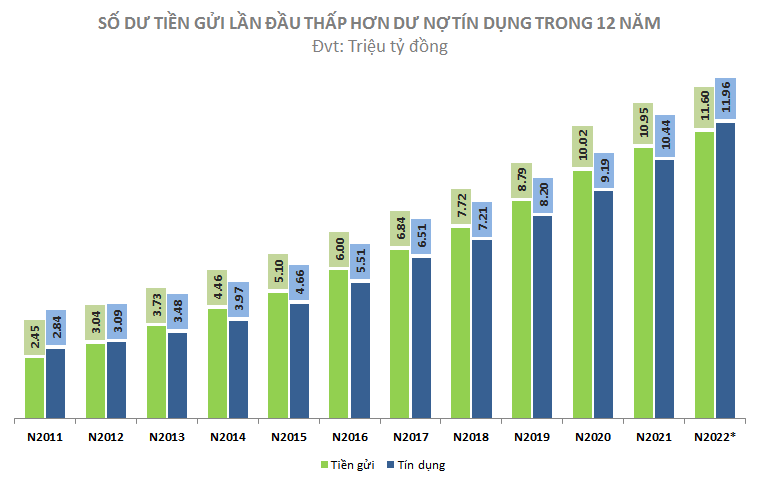

Huy động tiền gửi lần đầu tiên thấp hơn dư nợ tín dụng sau hơn 1 thập kỷ

Dù lãi suất huy động liên tục tăng cao nhưng tăng trưởng tiền gửi của dân cư trong năm 2022 vẫn thấp kỷ lục. Đáng nói hơn là số dư tiền gửi cũng lần đầu tiên thấp hơn dư nợ tín dụng sau hơn 1 thập kỷ.

Dư nợ tín dụng lần đầu vượt tiền gửi dân cư sau 12 năm

Theo chia sẻ của Thống đốc Ngân hàng Nhà nước (NHNN) – bà Nguyễn Thị Hồng tại Hội nghị trực tuyến toàn quốc của Chính phủ ngày 03/01, tín dụng ước tăng khoảng 14.5% so với đầu năm. Như vậy, dư nợ tín dụng đạt gần 11.96 triệu tỷ đồng trong năm 2022, tăng hơn 1.5 triệu tỷ đồng. Đây là mức tăng dư nợ tín dụng lớn nhất trong 10 năm trở lại đây xét về giá trị tuyệt đối.

Trong khi đó, theo ghi nhận của Tổng cục Thống kê, tính đến thời điểm 21/12/2022, huy động vốn của các tổ chức tín dụng (bao gồm tiền gửi của các tổ chức kinh tế và tiền gửi của dân cư) chỉ tăng 5.99% - mức tăng trưởng thấp kỷ lục, tương ứng giá trị tăng 655,656 tỷ đồng, lên 11.6 triệu tỷ đồng. So với dư nợ tín dụng, tiền gửi hiện thấp hơn 356,964 tỷ đồng. Đánh dấu năm đầu tiên sau 12 năm, dư nợ tín dụng vượt mặt tiền gửi.

Nguồn: SBV

|

Trong nước, tình trạng huy động tiền gửi tăng trưởng chậm hơn nhiều so với tăng trưởng tín dụng đã diễn ra từ giữa năm 2021 khi mặt bằng lãi suất được giữ ở mức thấp để hỗ trợ nền kinh tế vượt qua khó khăn do ảnh hưởng nặng nề của đại dịch COVID-19. Trong bối cảnh lãi suất duy trì thấp kỷ lục, dòng vốn dân cư đã chảy mạnh vào hai kênh đầu tư có mức sinh lời hấp dẫn hơn gửi tiết kiệm là thị trường cổ phiếu và trái phiếu doanh nghiệp. Thậm chí, huy động từ dân cư của các ngân hàng thương mại có thời điểm tăng trưởng âm.

Với nhu cầu tín dụng phục vụ sản xuất kinh doanh sau dịch, tín dụng cho nền kinh tế bắt đầu lấy lại đà tăng trưởng từ cuối năm 2021 đến giữa năm 2022 trong khi lãi suất huy động vẫn duy trì ở mức thấp khiến nguồn vốn huy động từ dân cư tăng chậm hơn so với tín dụng.

Còn trong bối cảnh thế giới, Cục Dự trữ Liên bang Mỹ (Fed) liên tục tăng lãi suất, đồng thời phát đi tín hiệu về việc sẽ không giảm lãi suất để kìm chế lạm phát khiến chỉ số sức mạnh USD (DXY) liên tục tăng vượt đỉnh trong thời gian qua. Do đó, USD lên giá và duy trì sức mạnh tương đối so với các đồng tiền khác, và VND cũng không phải là ngoại lệ. Với ưu tiên chính sách hàng đầu là duy trì các yếu tố ổn định (kiểm soát lạm phát, ổn định tỷ giá), NHNN không thể quá mạnh tay trong việc duy trì trạng thái thanh khoản dồi dào, nhằm mục tiêu giảm sức hấp dẫn với việc nắm giữ đồng USD, ổn định tỷ giá.

Theo đó, tăng trưởng cung tiền bắt đầu lao dốc mạnh kể từ cuối tháng 3, thời điểm NHNN bắt đầu đẩy mạnh hoạt động bán ngoại tệ để bình ổn thị trường ngoại hối.

Đến ngày 23/09, lần đầu tiên kể từ tháng 05/2011, NHNN đã tăng một loạt lãi suất điều hành và trần lãi suất tiền gửi dưới 6 tháng thêm 1 điểm %.

Ngay sau động thái tăng lãi suất điều hành của NHNN, cuộc đua lãi suất huy động của các ngân hàng thương mại bắt đầu “nóng”. Từ cuối tháng 9 đến nay, lãi suất huy động liên tục được đẩy lên cao. Một số ngân hàng có tới hàng chục lần điều chỉnh tăng lãi suất tiết kiệm ở mọi kỳ hạn. Thậm chí, có ngân hàng tăng lãi suất 2-3 lần/tuần để hút vốn.

Song, dù các ngân hàng liên tục tăng lãi suất huy động nhưng tăng trưởng tiền gửi của các ngân hàng vẫn thấp kỷ lục. Không ít ngân hàng ghi nhận sự sụt giảm về quy mô tiền gửi trong quý 3 và 9 tháng đầu năm.

Theo đánh giá của Chứng khoán VNDirect, căng thẳng thanh khoản hệ thống ngân hàng đã bắt đầu kể từ quý 3/2022 do NHNN đã thắt chặt cung tiền từ đầu năm 2022, đồng thời hạn chế tăng trưởng tín dụng tại các ngân hàng thương mại nhằm kiểm soát lạm phát. Cung tiền M2 chỉ tăng 7% so với cùng kỳ trong 10 tháng đầu năm 2022, thấp nhất trong 10 năm qua. Theo đó, tăng trưởng huy động của hệ thống tăng thấp hơn đáng kể so với tăng trưởng tín dụng, nới rộng khoảng cách huy động – tín dụng kể từ đầu năm 2022. Nhu cầu huy động vốn tăng mạnh khi NHNN nâng hạn mức tăng trưởng tín dụng cho một số ngân hàng thương mại kể từ tháng 9/2022, kéo theo mặt bằng lãi suất huy động tăng nhanh.

Tăng trưởng tín dụng sẽ chậm lại vào năm 2023

Bước sang năm 2023, VNDirect dự báo tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% trong năm 2023 do thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao. Các chủ đầu tư sẽ gặp khó khăn trong việc huy động vốn khi thị trường trái phiếu doanh nghiệp trầm lắng và lãi suất tăng cao làm ảnh hưởng lên nhu cầu vay mua nhà.

Xuất khẩu, một trong những ngành tăng trưởng chính của Việt Nam, sẽ giảm tốc và đạt 9.5% trong năm 2023, theo ước tính của VNDirect (từ mức 14% trong năm 2022). Hơn nữa, các doanh nghiệp sẽ tạm thời ngưng mở rộng hoạt động sản xuất kinh doanh trong bối cảnh lãi suất tăng cao và nhu cầu tiêu dùng suy yếu.

Ngoài ra, dù lạm phát toàn cầu đã có dấu hiệu đạt đỉnh, lạm phát tại Việt Nam vẫn có thể duy trì mức cao do mức tăng tiền lương 20.8%, có hiệu lực từ tháng 7/2023 và sự tăng giá ở các dịch vụ như y tế, vận tải công cộng…

Cuối cùng, căng thẳng thanh khoản cũng là một nguyên nhân làm chậm đà tăng trưởng tín dụng. Vào cuối quý 3/2022, các ngân hàng đều ghi nhận chỉ số LDR tăng mạnh, một số ngân hàng đã gần chạm ngưỡng quy định (85%).

Trước bối cảnh hiện nay, NHNN sẽ ưu tiên các ngân hàng thương mại có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh, tỷ lệ an toàn vốn cao và quản trị rủi ro tốt.

Tương tự, nhóm phân tích của CTCK Rồng Việt (VDSC) cũng dự báo tăng trưởng tín dụng toàn ngành sẽ vào khoảng 11-12% trong năm 2023, thấp hơn mức mục tiêu 15.5-16% của năm 2022 do nhu cầu tín dụng giảm trong bối cảnh lãi suất tăng cùng với các động lực tăng trưởng kinh tế có xu hướng suy giảm cùng với quan điểm hạn chế tín dụng vào các lĩnh vực rủi ro của nhà điều hành.

Khang Di

FILI

|