|

Thách thức thị trường nhà ở 2023: Nhiều người mua nhà đối mặt lãi suất tăng cao

Bất động sản dân cư đang gặp phải nhiều thách thức về mặt tài chính khi chính sách tiền tệ thắt chặt và lãi suất tăng mạnh.

Chính sách tiền tệ thắt chặt dẫn đến áp lực thanh khoản ngắn hạn

Giai đoạn 2020 - 2021 chứng kiến sự bùng nổ của thị trường trái phiếu doanh nghiệp, đặc biệt là trái phiếu bất động sản (BĐS), trong bối cảnh các ngân hàng thương mại phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn. Giá trị trái phiếu phát hành của doanh nghiệp BĐS đến cuối quý 3/2022 ước đạt 507 ngàn tỷ đồng, chiếm khoảng 34% tỷ trọng dư nợ trái phiếu của Việt Nam và khoảng 6% GDP.

Từ giữa năm 2022, để giảm thiểu rủi ro và tăng cường tính minh bạch của thị trường, Bộ Tài chính đã rà soát và ban hành khung pháp lý mới với các yêu cầu khắt khe hơn đối với tổ chức phát hành, đặc biệt là phát hành riêng lẻ. VNDirect ước tính tổng giá trị phát hành trái phiếu đã giảm 43.5% so với cùng kỳ, còn 248,603 tỷ đồng, trong khi giá trị mua lại đạt hơn 142,200 tỷ đồng trong 9 tháng đầu năm 2022. Trong đó giá trị phát hành trái phiếu BĐS 9 tháng đầu năm giảm mạnh 67%.

Hơn thế nữa, kể từ tháng 9/2022, nhiều ông lớn BĐS đã bị bắt giữ do những sai phạm trong phát hành và mua bán trái phiếu, làm dấy lên những lo ngại về chất lượng trái phiếu doanh nghiệp và khả năng thanh toán của tổ chức phát hành.

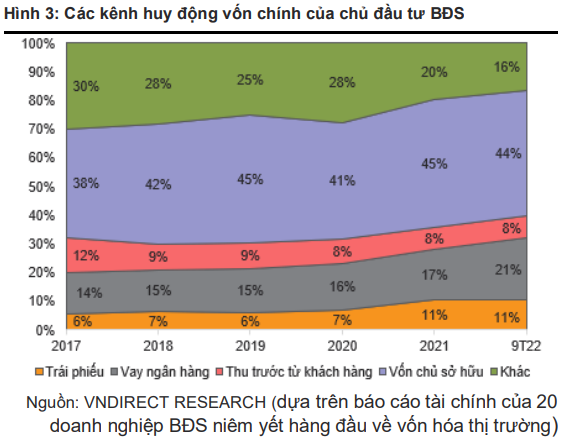

Hiện tại, vay ngân hàng và phát hành trái phiếu là kênh huy động vốn quan trọng cho các nhà phát triển bất động sản tại Việt Nam. Trong khi đó, doanh số bán hàng trong quý 3/2022 giảm đáng kể 40% so với quý trước ở cả thị trường TPHCM và Hà Nội. Trong bối cảnh thắt chặt các khoản vay ngân hàng, thị trường trái phiếu “chao đảo” và bán hàng trầm lắng, dòng tiền của nhiều nhà phát triển BĐS đang dần cạn kiệt.

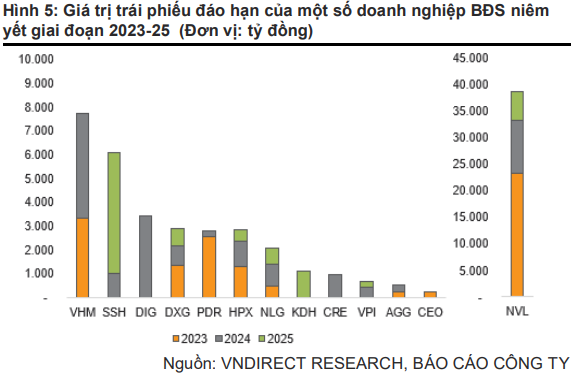

Ngoài ra, khoảng 20,000 tỷ đồng trái phiếu BĐS sẽ đáo hạn trong quý 4/2022, 107,299 tỷ đồng (tăng 55.7% so với cùng kỳ)/112.061 tỷ đồng (tăng 4.4%) đáo hạn trong năm 2023 - 2024. Tất cả điều này khiến khả năng thanh toán ngắn hạn của các doanh nghiệp BĐS đang gặp nhiều thách thức.

Lãi suất tăng làm suy yếu nhu cầu mua nhà

Tính đến đầu tháng 12/2022, VNDirect nhận thấy lãi vay mua nhà của các ngân hàng vốn nhà nước và ngân hàng tư nhân tăng mạnh, lần lượt 190 điểm cơ bản lên 11.1% và 250 điểm cơ bản lên 12%, so với mức cuối năm 2021, sau khi lãi suất huy động tăng trở lại.

CTCK này cho rằng lãi suất huy động có thể tăng hơn 50 điểm cơ bản trong 2023, từ đó dẫn đến lãi suất cho vay thế chấp của các ngân hàng tư nhân có thể tăng lên 12.5 - 13%/năm trong 2023.

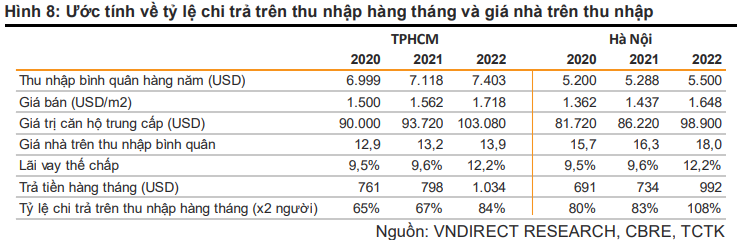

VNDirect nhận thấy rủi ro vượt khả năng trả nợ vay ngày càng tăng do giá nhà leo thang và lãi suất vay mua nhà tăng nhanh trong năm 2022 - 2023. Người mua nhà sẽ càng khó tiếp cận với cả căn hộ trung cấp (<2,000 USD/m2) tại TPHCM và Hà Nội, ngay cả với những người có thu nhập trung bình hàng năm gấp đôi (5,500 - 7,500 USD), với tỷ lệ chi trả trên thu nhập hàng tháng ước tính đã đạt 80 - 100% vào năm 2022. Hơn nữa, tình hình có thể càng khó khăn hơn vào năm 2023 khi nhiều người mua nhà hết thời gian hưởng ưu đãi lãi vay và phải đối mặt với mức lãi suất đang tăng cao hiện tại.

Nguồn cung mới có thể sụt giảm trong bối cảnh quá trình phê duyệt pháp lý chờ được khai thông với Luật đất đai sửa đổi

Theo kế hoạch mở bán mới của một số chủ đầu tư, VNDirect cho rằng nhiều dự án mới có thể bị trì hoãn mở bán trong năm 2023, trong bối cảnh quá trình phê duyệt pháp lý chờ được khai thông với Luật đất đai sửa đổi và tâm lý người mua nhà suy yếu do hạn mức tín dụng hạn chế, lạm phát chi phí đẩy và lãi suất tăng mạnh.

Nguồn cung mới căn hộ tại TPHCM 2023 dự báo vẫn ở mức thấp với khoảng 19,000 - 20,000 căn (giảm 10%) và khoảng 15,000 căn hộ tiêu thụ (giảm 20%). Trong khi nguồn cung mới nhà ở xây sẵn tiếp tục ảm đạm ở cả TPHCM và Hà Nội, ở mức 1,000 - 2,000 căn mở bán vào năm 2023.

Hà Lễ

FILI

|