|

Sau năm 2022 tồi tệ, thị trường IPO chưa thể phục hồi trong năm tới

2022 có thể là năm tồi tệ nhất của thị trường IPO toàn cầu kể từ cuộc khủng hoảng tài chính năm 2008, và nó sẽ không thể sớm phục hồi, theo dự đoán của giới nhà băng.

Thị trường IPO gặp hạn

Việc lạm phát và lãi suất liên tục tăng đã gây tổn hại đến định giá cổ phiếu toàn cầu, kéo giảm hứng thú của giới đầu tư đối với những cổ phiếu IPO hứa hẹn tăng trưởng mạnh.

Kể từ đầu năm 2022 đến nay, các doanh nghiệp chỉ huy động được 207 tỷ USD từ IPO, giảm 68% so với năm ngoái. Số lượng IPO ở Trung Quốc và Trung Đông tăng mạnh, song cũng không thể bù đắp cho thị trường IPO đang đóng băng ở Mỹ.

Edward Byun, giám đốc thị trường vốn châu Á không tính Nhật Bản tại Goldman Sachs Group Inc., cho biết: “Hai yếu tố cần thiết để hoạt động thị trường vốn hồi sinh là lạm phát ổn định và tầm nhìn về chu kỳ tăng lãi suất. Một khi thị trường tin rằng lạm phát đã đạt đỉnh và triển vọng lãi suất rõ ràng, chúng ta mới có thể thấy thị trường IPO cải thiện, có thể là vào quý 2/2023”.

Số vốn huy động được từ các đợt IPO trong năm 2022 giảm mạnh nhất kể từ năm 2008

Theo dữ liệu của Bloomberg, số tiền thu được từ các đợt IPO trong năm nay đang ở mức thấp nhất kể từ năm 2008 – thời điểm giá trị của các đợt niêm yết giảm 73% so với năm trước đó. Năm 2021, thị trường chứng khoán đạt đỉnh và “cơn sốt” SPAC đã giúp thị trường IPO bùng nổ với số vốn huy động được tăng lên mức chưa từng thấy là 655 tỷ USD. Tuy nhiên, kể từ đó, những công ty công nghệ tăng trưởng cao lại không tạo ra được lợi nhuận nên không còn được ưa chuộng, còn các công ty tiêu dùng lại thiếu sự hỗ trợ từ giới đầu tư do lạm phát gia tăng.

Nhiều cổ phiếu “ngôi sao” của làn sóng IPO năm 2021 cũng chìm nghỉm. Trung bình, giá cổ phiếu của những doanh nghiệp IPO tại Mỹ trong năm ngoái đã giảm 19% kể từ khi niêm yết. Giá cổ phiếu của startup xe điện Rivian Automotive Inc từng rất được săn đón cũng giảm gần 70%.

Lực cản lớn nhất

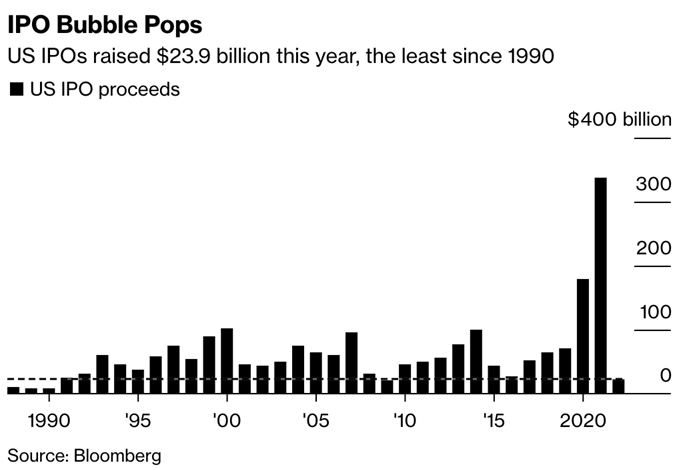

Thị trường IPO tại Mỹ là một trong những lực cản lớn nhất do tác động bởi sự sụp đổ của các giao dịch SPAC, động lực vốn đứng sau làn sóng niêm yết bùng nổ của năm 2021. Số tiền thu được từ các đợt IPO tại Mỹ trong năm 2022 là 24 tỷ USD, mức thấp nhất kể từ năm 1990 và giảm 93% so với năm ngoái.

Số vốn huy động từ các đợt IPO tại Mỹ thấp nhất kể từ năm 1990

Giới ngân hàng cho biết nhà đầu tư sẽ chỉ ủng hộ IPO của những doanh nghiệp ổn định trong năm 2023. Theo họ, hai thị trường hoạt động tốt trong năm nay, là Trung Quốc và Trung Đông, sẽ tiếp tục duy trì đà tăng trưởng, dù số ca nhiễm COVID-19 tại Trung Quốc tăng mạnh và việc giá dầu giảm đang gây áp lực lớn lên thị trường cổ phiếu của các nước vùng Vịnh.

Kể từ đầu năm 2022 đến nay, các công ty ở Trung Quốc đại lục đã huy động được kỷ lục 92 tỷ USD từ các đợt IPO, bất chấp khủng hoảng bất động sản và chính sách Zero COVID hà khắc của đất nước này. Trong khi đó, các công ty ở Trung Đông đã thu được gần 23 tỷ USD.

Một điểm sáng khác trên thị trường vốn toàn cầu là phát hành chứng quyền. Những doanh nghiệp đang tìm cách củng cố bảng cân đối kế toán của họ đã huy động được gần 716 tỷ USD từ việc phát hành chứng quyền trong năm nay, gần bằng kỷ lục 759 tỷ USD của năm 2021.

Theo giới ngân hàng, thị trường chứng quyền sẽ tiếp tục tăng trưởng mạnh mẽ trong bối cảnh trái phiếu ngày càng trở nên đắt đỏ và và các nền kinh tế tăng trưởng chậm chạp.

Triển vọng phục hồi

Với việc Cục Dự trữ Liên bang Mỹ (Fed) sử dụng giọng điệu ôn hoà hơn trong cuộc họp chính sách mới đây, rất ít người cho rằng thị trường IPO sẽ hồi phục nhanh chóng.

“Chúng tôi dự đoán tốc độ bình thường hoá của thị trường IPO trong năm tới sẽ chậm lại. Hiện tại, các doanh nghiệp vẫn chưa có kế hoạch IPO rõ ràng, trong khi giới đầu tư cũng có xu hướng ngày càng chọn lọc hơn”, McCartney, đồng giám đốc toàn cầu về thị trường vốn tại UBS cho biết.

Ông nói thêm rằng Mỹ có thể là quốc gia đầu tiên chứng kiến sự phục hồi. Hiện tại, đã có những dấu hiệu ban đầu cho thấy giao dịch lô lớn đang tăng trở lại. Châu Âu sẽ là thị trường phục hồi tiếp theo, còn châu Á sẽ phụ thuộc vào tốc độ mở cửa kinh tế của Trung Quốc.

Andreas Bernstorff, giám đốc thị trường vốn tại BNP Paribas SA, cho biết: “Chúng tôi dự đoán thị trường IPO trong năm tới sẽ diễn ra thưa thớt và buồn tẻ, có thể xảy ra ngay trong quý đầu tiên, song thị trường IPO sẽ chỉ mở cửa cho một số lĩnh vực. Các cổ phiếu giá trị và chu kỳ có thể được đầu tư, trong đó, các công ty chuyển đổi năng lượng và công nghệ khí hậu đang có vị trí tốt để thu hút dòng vốn mạnh mẽ”.

Trung Quốc dự kiến có một loạt thương vụ IPO vào năm tới, trong khi ở Trung Đông, Abu Dhabi National Oil Co. đã chọn một số ngân hàng để dẫn dắt đợt IPO mảng kinh doanh khí đốt tự nhiên của họ vào năm tới. Tại London, các ngân hàng và cơ quan quản lý đang nỗ lực để các công ty công nghệ “cây nhà lá vườn” niêm yết ở trong nước, đặc biệt là khi SoftBank Group Corp đã quyết định niêm yết công ty thiết kế chip Arm Ltd tại New York.

Kim Dung (Theo Bloomberg)

FILI

|