|

DCM - Triển vọng khá tích cực

CTCP Phân bón Dầu khí Cà Mau (HOSE: DCM) là một trong những doanh nghiệp hàng đầu Việt Nam trong lĩnh vực sản xuất và kinh doanh phân bón. Việc đầu tư vào cổ phiếu này có thể được xem xét khi giá đang ở mức khá thấp.

Kỳ vọng đà tăng giá phân bón sẽ tiếp diễn trong năm 2023

Do xung đột Nga - Ukraine và những ảnh hưởng từ đại dịch Covid-19 khiến giá nguyên liệu đầu vào khan hiếm và kéo giá phân bón trong nước cũng như xuất khẩu tăng cao. Điều này giúp cho các doanh nghiệp sản xuất phân bón được hưởng lợi.

Theo số liệu thống kê của Tổng cục Hải quan, 10 tháng năm 2022 cả nước xuất khẩu gần 1.55 triệu tấn phân bón các loại, tương đương 973.45 triệu USD, tăng mạnh 45.5% về lượng, tăng 156.6% về kim ngạch so với cùng kỳ.

Giá phân bón xuất khẩu 10 tháng qua trung bình 628.7 USD/tấn, tăng 76.3% so với cùng kỳ năm trước. Như vậy, hết tháng 10, lượng phân bón xuất khẩu đã vượt mức thực hiện của cả năm ngoái khoảng 200,000 tấn và kim ngạch xuất khẩu tăng thêm 450 triệu USD.

Giá Urê tương lai tại sàn giao dịch Chicago (Mỹ)

Nguồn: Trading Economics

Kết quả kinh doanh đột phá

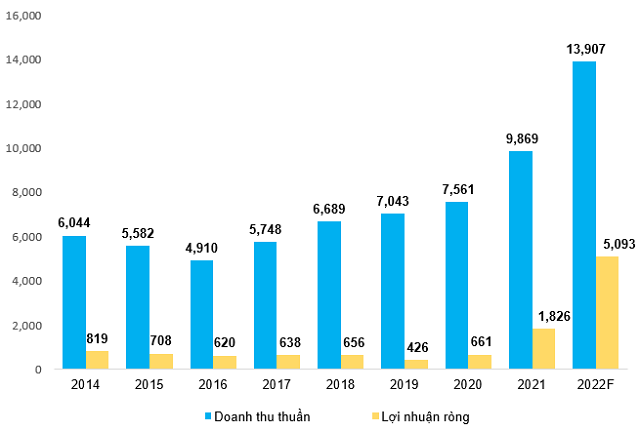

Nhờ lợi thế từ thị trường, lợi nhuận sau thuế của DCM có sự gia tăng đột biến trong 2 năm qua mặc cho tình hình đại dịch Covid-19 hoành hành. Ngay từ thời điểm quý 1/2022, DCM đã vượt 196% mục tiêu lợi nhuận cả năm. Tính đến 30/09/2022, DCM đã có kết quả doanh thu thuần cũng như lợi nhuận ròng vượt xa so với cả năm 2021.

Bên cạnh những yếu tố khách quan do giá bán tăng cao, bản thân DCM thể hiện sức mạnh nội tại mạnh mẽ khi duy trì vận hành ổn định ở 112.3% công suất, tiết giảm tiêu hao nguyên liệu và tìm cơ hội xuất khẩu được các lô giá cao.

Kết quả kinh doanh của DCM giai đoạn 2012-2022F. Đvt: Tỷ đồng

Nguồn: VietstockFinance

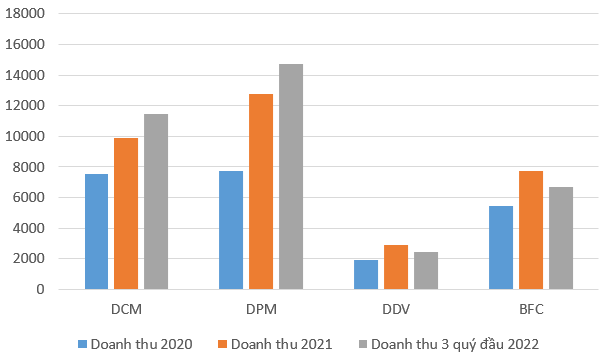

Xét trên toàn ngành, nhiều doanh nghiệp phân bón như Tổng Công ty Phân bón và Hóa chất Dầu khí - CTCP (HOSE: DPM), CTCP DAP - VINACHEM (UPCoM: DDV), CTCP Phân bón Bình Điền (HOSE: BFC) đạt mức doanh thu ấn tượng.

Kết quả doanh thu một số doanh nghiệp phân bón. Đvt: Tỷ đồng

Nguồn: VietstockFinance

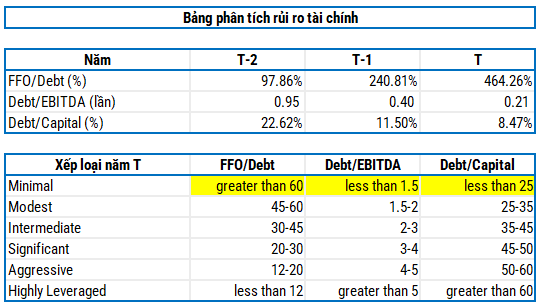

Khả năng quản trị rủi ro tài chính ấn tượng

Theo tiêu chuẩn quản trị rủi ro của S&P, các chỉ số chính bao gồm FFO/Debt, Debt/EBITDA và Debt/Capital đều đang ở điểm số cao nhất ngay từ các năm trước (vượt mức Minimal) và thậm chí còn ấn tượng hơn trong năm nay.

Điều này đã thể hiện khả năng quản trị rủi ro ấn tượng của ban lãnh đạo tập toàn trong bối cảnh thị trường nhiều biến động và khó lường như hiện nay.

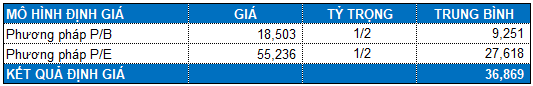

Định giá cổ phiếu

Với tỷ trọng tương đương giữa các phương pháp (P/E, P/B), chúng ta tính được mức định giá hợp lý của DCM là 36,869 đồng. Như vậy, giá thị trường đang ở mức khá hấp dẫn cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|