|

DHG - “Vịnh tránh bão” giữa thị trường đầy biến động

Ngành dược trong nước vẫn còn nhiều tiềm năng tăng trưởng trong tương lai và luôn được thu hút bởi các nhà đầu tư nước ngoài qua hình thức M&A. Trong bối cảnh thị trường kinh tế nhiều biến động, CTCP Dược Hậu Giang (HOSE: DHG) với sức khỏe tài chính tốt sẽ là lựa chọn an toàn cho nhà đầu tư.

Triển vọng ngành dược

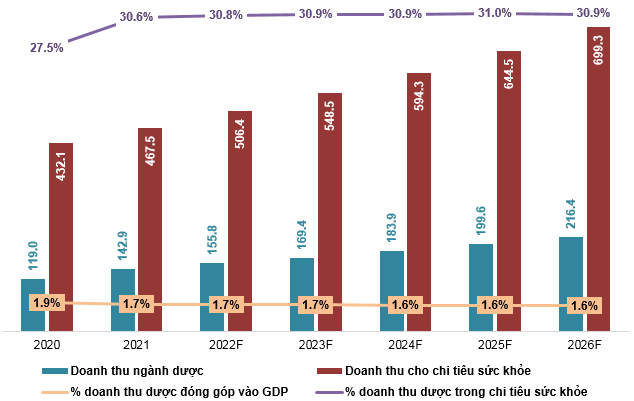

Theo báo cáo của Fitch Solutions cho biết, doanh thu từ dược phẩm tại Việt Nam đạt 142.9 nghìn tỷ đồng vào năm 2021. Con số này được kỳ vọng sẽ tăng lên 155.8 nghìn tỷ đồng vào năm 2022 và đạt 216.4 nghìn tỷ đồng vào năm 2026.

Tiềm năng tăng trưởng của ngành dược phẩm được đánh giá cao vì thu nhập người dân tăng cao hơn. Thêm vào đó, việc nới lỏng các tiêu chí nhập khẩu và dự kiến có sự gia tăng hiện diện của các nhà sản xuất dược phẩm toàn cầu sẽ thúc đẩy thị trường dược phẩm phát triển hơn.

Dự báo doanh thu dược phẩm tại Việt Nam. Đvt: Nghìn tỷ VNĐ

Nguồn: WHO, Fitch Solutions

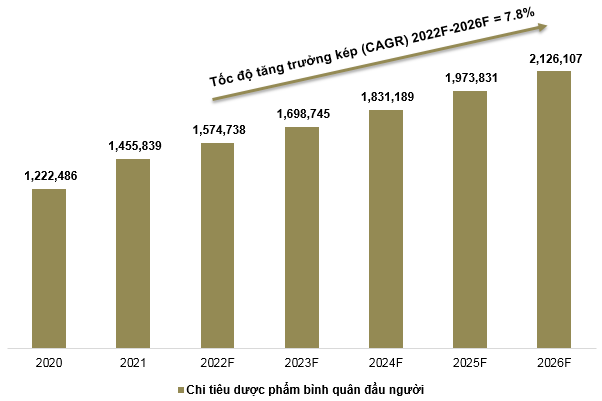

Mức chi tiêu bình quân đầu người sẽ tăng lên, từ 1.5 triệu đồng năm 2021 lên 2.1 triệu đồng vào năm 2026, thấp hơn khá nhiều so với mức trung bình của thế giới. Với dân số lớn và nền kinh tế tăng trưởng nhanh, thị trường dược phẩm Việt Nam được đánh giá là còn nhiều tiềm năng để phát triển trong tương lai.

Chi tiêu dược phẩm bình quân đầu người Việt Nam. Đvt: VNĐ

Nguồn: WHO, Fitch Solutions

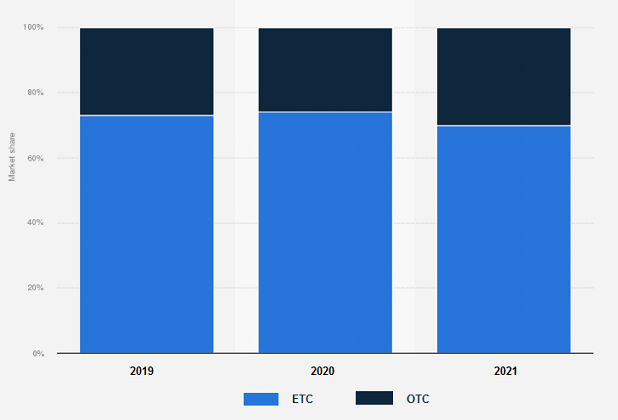

Thị trường OTC đang dần mở rộng

Nhiều doanh nghiệp trong nước đang không ngừng chuyển hướng sang kênh OTC (thuốc không kê đơn) tại các quầy thuốc khi thị phần của kênh này đang ở mức thấp. Năm 2021, kênh ETC (thuốc kê đơn) tại các bệnh viện chiếm 70% thị trường dược phẩm về giá trị tại Việt Nam. Do ảnh hưởng của dịch COVID-19, doanh thu dược phẩm qua ETC giảm trong khi doanh thu qua OTC tăng. Điều này cho thấy tiềm năng tăng trưởng lớn của OTC trong thời gian tới.

Thị trường dược phẩm bệnh viện và nhà thuốc tại Việt Nam từ 2019 đến 2021. Đvt: Phần trăm

Nguồn: Statista

Fitch Solutions cũng dự báo doanh thu dược phẩm kênh ETC sẽ tăng từ 118 nghìn tỷ đồng năm 2022 lên 166 nghìn tỷ vào năm 2026, trong khi kênh OTC đạt mức tăng tương ứng từ 36 nghìn tỷ đồng lên 50 nghìn tỷ. Tốc độ tăng trưởng kép bốn năm lần lượt là 9% và 7%.

Kênh OTC hiện vẫn đang chiếm tỷ trọng cao (khoảng trên 80%) trong cơ cấu doanh thu của DHG. Điều này sẽ khiến cho khả năng khai thác kênh phân phối này đang khá tiềm năng.

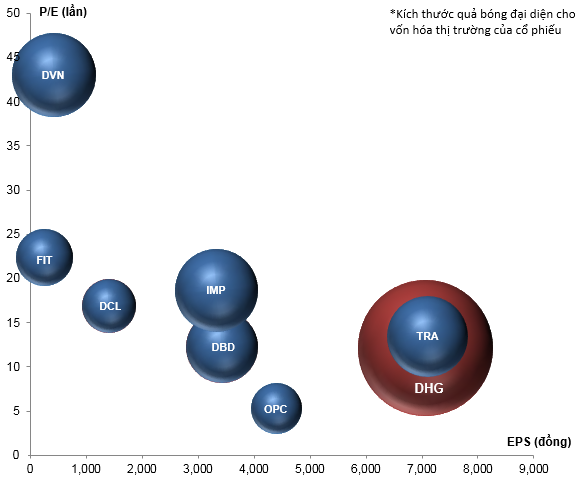

DHG xứng đáng với vị thế dẫn đầu ngành dược

Giá trị vốn hóa thị trường của DHG gấp gần 2 lần so với DVN, IMP, DBD hay TRA. Không những thế, EPS quý 3 (TTM - Trailing twelve months) cũng vượt trội hơn hẳn, trong khi P/E lại đang ở mức khá thấp cho thấy tiềm năng hấp dẫn trong mắt nhà đầu tư trong thời gian tới.

Đồ thị so sánh các doanh nghiệp dược phẩm tại Việt Nam trong Quý 3 năm 2021

Nguồn: VietstockFinance

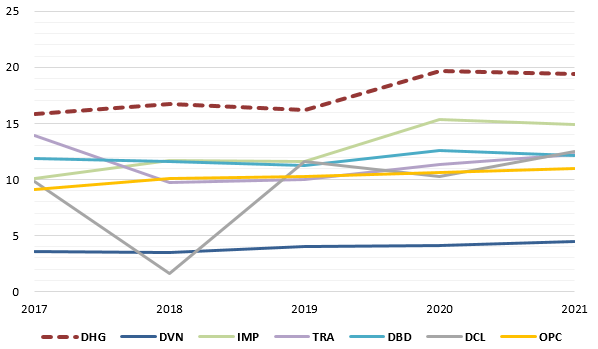

Ngoài ra, biên lợi nhuận ròng duy trì ổn định trong 5 năm gần nhất, trên mức 15%, cao hơn so với các doanh nghiệp trong ngành. Tăng trưởng biên lợi nhuận cũng có sự cải thiện qua các năm, trong quý 3 năm 2022 biên lợi nhuận (TTM - Trailing twelve months) đã vượt mức 20% nhờ quản lý tốt hàng tồn kho và các khoản phải thu.

So sánh biên lợi nhuận ròng của các doanh nghiệp dược phẩm trong nước

Nguồn: VietstockFinance

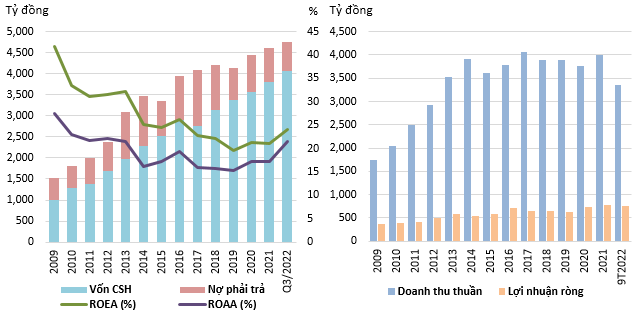

Kết quả kinh doanh gần như đi ngang trong giai đoạn 10 năm

Kể từ năm 2013-2021, kết quả kinh doanh của DHG không có sự tăng trưởng đáng kể và đạt từ 3,500-4,000 tỷ đồng doanh thu mỗi năm. ROEA và ROAA sau khi lập mức cao từ năm 2009 cũng gần như liên tục sụt giảm. Sau khi Taisho Pharmaceutical (công ty dược phẩm hàng đầu Nhật Bản) hoàn tất thâu tóm vào năm 2019, nâng sở hữu trên 51% (ngoài ra còn có SCIC nắm trên 43%), tình hình kinh doanh cũng không có sự cải thiện đáng kể.

Trong quý 3 năm 2022, DHG ghi nhận doanh thu thuần đạt 1,162 tỷ đồng, tăng 23% so với cùng kỳ năm ngoái. Mặt khác, giá vốn bán hàng chỉ tăng 20%, lên 584 tỷ đồng, dẫn đến lợi nhuận gộp doanh nghiệp đạt 578 tỷ đồng, tăng 26%. Doanh nghiệp ghi nhận lãi sau thuế đạt 262 tỷ đồng, tăng 30% so với quý 3/2021, cũng là mức lãi hàng quý cao nhất từ trước tới nay của công ty.

Biến động nguồn vốn và kết quả kinh doanh giai đoạn 2009-2022. Đvt: Tỷ đồng

Nguồn: VietstockFinance

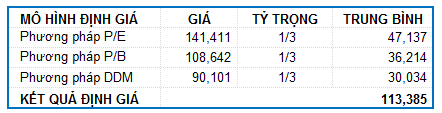

Định giá cổ phiếu

Người viết sử dụng dữ liệu P/E và P/B trung vị ngành của các doanh nghiệp trong khu vực Châu Á (Thái Lan, Trung Quốc, Ấn Độ, Đài Loan, Indonesia...) để tiến hành định giá doanh nghiệp. Mức P/E và P/B trung vị lần lượt là 22.56 và 3.5.

Kết hợp các phương pháp DCF Models (DDM) và Market Multiple Models (P/B, P/E) với tỷ trọng tương đương, ta được mức định giá lý thuyết của doanh nghiệp là 113,385 đồng. Như vậy, mức giá thị trường hiện tại đang ở mức giá rất hợp lý so với kết quả của mô hình và khá thích hợp cho đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI

|