|

SBT dự kiến phát hành 1,000 tỷ đồng trái phiếu

CTCP Thành Thành Công - Biên Hòa (TTC Sugar, HOSE: SBT) vừa bổ sung tài liệu họp ĐHĐCĐ thường niên niên độ 2021-2022 với tờ trình thông qua phương án chào bán 1,000 tỷ đồng trái phiếu phát hành ra công chúng năm 2022.

*SBT dự kiến tổ chức ĐHĐCĐ thường niên niên độ 2021-2022 vào ngày 28/10/2022

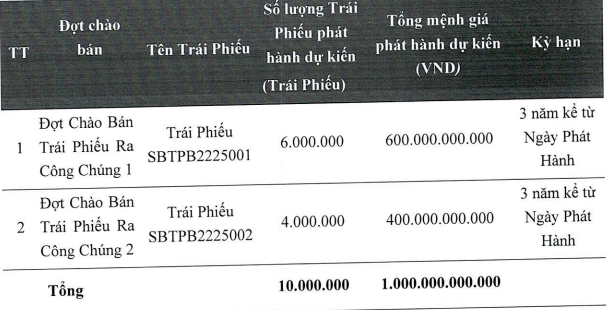

Theo thông tin công bố, 2 lô trái phiếu SBT dự kiến phát hành có mã SBTPB2225001 và SBTPB2225002.

Nguồn: SBT

|

Đây là trái phiếu bằng VNĐ, không chuyển đổi, không kèm chứng quyền, không có bảo đảm và xác lập nghĩa vụ trả nợ trực tiếp đối với SBT. Kỳ hạn trái phiếu tối đa 36 tháng (3 năm) kể từ ngày phát hành.

Với mệnh giá 100,000 đồng/tp, tương ứng tổng mệnh giá tối đa 1,000 tỷ đồng và được chào bán với giá bằng mệnh giá, chia thành 2 đợt. Đợt 1, SBT phát hành 600 tỷ đồng trái phiếu vào quý 4/2022 và quý 1/2023. Đợt 2, Công ty phát hành 400 tỷ đồng trái phiếu vào quý 1-4/2023.

Đối với 2 kỳ thanh toán lãi đầu tiên, lãi cố định là 10%/năm, sau đó thả nổi theo lãi suất tham chiếu cộng 3.5%/năm.

SBT cho biết sẽ sử dụng nguồn tiền thu được từ hoạt động kinh doanh giai đoạn từ 2022-2025 để thanh toán lãi gốc và lãi trái phiếu.

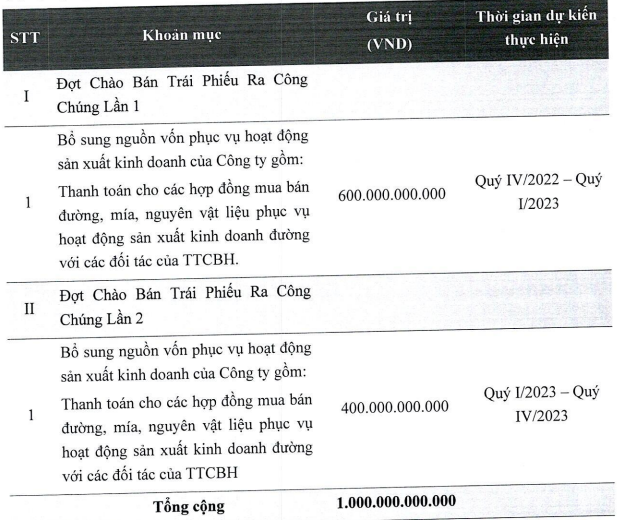

Mục đích chào bán nhằm bổ sung nguồn vốn hoạt động phục vụ hoạt động sản xuất kinh doanh của Công ty, cụ thể để thanh toán các hợp đồng mua bán đường, mía, nguyên liệu phục vụ hoạt động sản xuất kinh doanh đường với các đối tác của SBT.

|

Kế hoạch sử dụng vốn từ đợt chào bán trái phiếu 2022 của SBT

Nguồn: SBT

|

Đại lý phát hành, tư vấn hồ sơ đăng ký chào bán trái phiếu, tư vấn đăng ký chào bán, tư vấn niêm yết, đại diện chủ sở hữu trái phiếu ban đầu, đại ký đăng ký và quản lý chuyển nhượng bán đầu, tổ chức lưu ký ban đầu trong đợt này là CTCP Chứng khoán Mirae Asset Việt Nam.

Về nội dung các tờ trình ĐHĐCĐ thường niên, đáng chú ý là tờ trình về phương án chào bán cổ phiếu riêng lẻ với tỷ lệ 20% tổng lượng cổ phiếu đang lưu hành (hơn 125.8 triệu cp) cho các nhà đầu tư chứng khoán chuyên nghiệp nhằm tăng quy mô vốn lưu động cho hoạt động sản xuất kinh doanh hằng năm. Giá chào bán ủy quyền cho HĐQT xác định. Thời gian chào bán dự kiến trước ngày 30/06/2023.

Cùng với kế hoạch trên, HĐQT SBT cũng dự trình Đại hội phương án phát hành cổ phiếu ESOP với số lượng gần 31.5 triệu cp (giá phát hành 10,000 đồng/cp), chiếm 5% số lượng cổ phiếu đang lưu hành. Thời gian thực hiện trước 30/06/2022.

Bên cạnh đó, SBT cũng sẽ trình kế hoạch kinh doanhniên độ 2022-2023 (từ 01/07/2022 - 30/06/2023) với doanh thu hơn 17,000 tỷ đồng và lợi nhuận trước thuế 850 tỷ đồng. Kế hoạch này giảm lần lượt 7% và 18.6% so với niên độ 2021-2022. Mức chia cổ tức bằng tiền dự kiến từ 4-6%.

Thế Mạnh

FILI

|